中国国储卷土重来 4.6亿澳元并购AWE能源集团

中国国储能源继5日宣布撤回对AWE要约意向之后卷土重来,此次报价提高到了0.73澳分每股,对AWE资产总估值为4.63亿澳元。中国国储敦促AWE股东接收要约,以避免继续受投资AWE带来的巨大风险与不确定性。

中国国储能源继本周二撤回对AWE要约意向之后卷土重来,要约报价提高到了0.73澳分每股,对AWE资产总估值为4.63亿澳元。

天然气生产与能源开发企业AWE有限公司(AWE Limited,ASX:AWE)今日午后向市场宣告,中国国储能源化工集团股份公司(“中国国储”,CERCG)澳洲分支提出条件性场外收购要约提案,拟收购公司100%股份,报价较初次报价提高0.02澳分。

中国国储澳洲公司董事总经理Liping Xuan敦促AWE股东接收要约,以"避免继续投资AWE带来的巨大风险与不确定性"。他进一步表示,收购要约的各项前提条件预计可顺利达成,澳外资委(FIRB)的审批已推进到高级阶段,且并无中国方面监管审批或融资条件上的限制。

澳华财经在线先前报道,11月30日AWE收到来自中国国储的首次要约提议后回应称每股0.71澳元的报价“并不具有充分的吸引力,不足以让我方开放尽职调查”。12月5日中国国储方面撤回了该要约提议。

AWE总部位于悉尼,在维州的离岸油气区块拥有两个已投产项目 BassGas 和Casino,同时还凭借Waitsia项目握有珀斯盆地最大的在岸勘探地块,并将之定义为“重大的增长型资源”。近期该项目的2P储量相比于6月底时大幅提升了78%,达到811PJ,可谓是一大飞跃。

对于此次加价,要约方表示,每股0.73澳元的报价是基于中国国储的进一步分析,发现AWE在Waitsia项目按股权计的2P储量估计至少可达到500PJs以上。

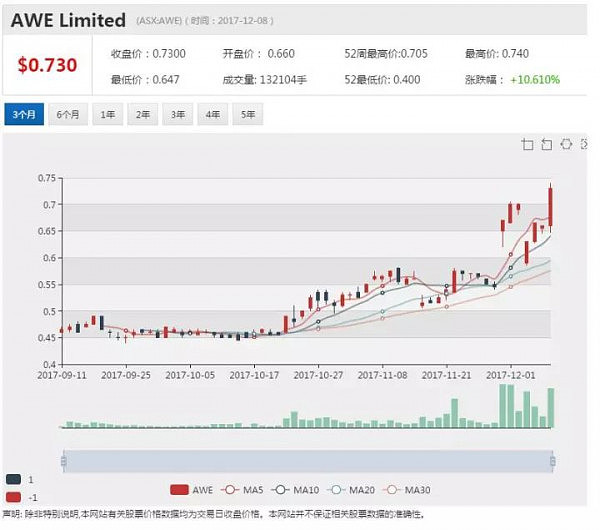

受交易波折影响AWE澳交所股价近一周多时间内强烈震荡,今日应声暴涨10%,报收于0.73澳元,已与中国国储的新报价齐平。

最初友好收购的橄榄枝被拒绝后,中国国储此次选择绕过董事会,就这家中盘油气股发起直接收购。交易达成的前提条件之一是获得AWE至少51%股份。

据澳相关媒体,中国国储澳洲公司的代表Kevin Gao在一场电话会上说到新报价“很具吸引力”。其交易咨询方Argonaut证券公司称,中国国储仍想得到AWE董事局的推荐建议,以达成友好交易。

本周早些时候,中国国储撤回要约后引发AWE股东失望情绪,认为董事会没有寻求与对方商洽。AWE董事总经理戴维·比格斯则表示,董事会“很乐意与任何想把优良报价摆在我们面前的人展开讨论”。

AWE董事会今日向市场表示,建议股东当前阶段莫采取任何行动,董事局将就要约方案作出评估,并适时向股东作出推荐意见。公司已聘请UBS与Highbury Partnership作为财务顾问,Allens作为法务顾问。

初步迹象显示,接近年末中国对澳投资在经历大半年的低迷之后开始强烈喷涌,多项交易迎来收官。除早些时候广泽股份财团完成收购西澳老牌乳企,11月底,香港周大福竞标胜出收购Alinta能源公司,以及海航集团在澳接连拿下两处航空服务资产。

随着原油市场走过低迷期,澳洲能源资产的热度无疑在上升。中资在该领域早有动作,据KPMG研究报告,2016年中国企业对澳能源领域的投资首次超越了矿业,达到11.5亿澳元,在全部各行业投资中占比8%。

根据AWE公告,中国国储能源化工集团股份公司在中国从事石油天然气的销售、物流、分销与供应服务。

AWE的财务状况并不乐观。上个财年,集团总产量为275万桶油当量,同比挫减45%,销售额收入1.03亿澳元,同比挫减49%。受资产销售及减计项影响,全年的净亏损2.17亿,此前一年为亏损3.63亿澳元。

RBC的分析师本·威尔森早前曾评论称,这已是AWE近三年来接到的第3份收购要约,相信中国国储的要约对这家公司价值仍有所低估。他给出的估值是每股91澳分。

去年时,私募公司Lone Star尝试对AWE发起收购,但未能成功。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询专业人士。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64