小米赴港上市:五年前马云播种 今天雷军摘桃

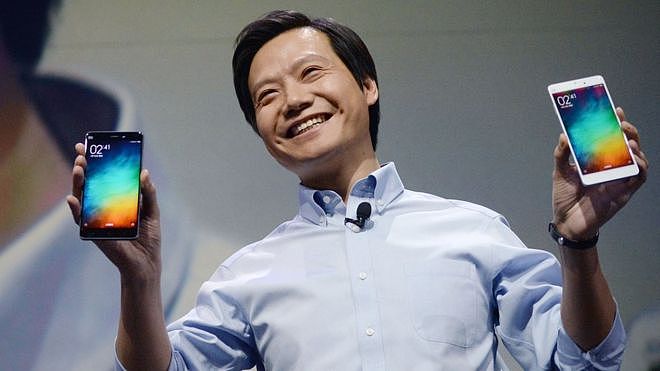

图片版权GETTY IMAGESImage caption如果小米市值突破 1379 亿美元,雷军有望问鼎中国首富

5月3日,小米公司正式向香港证券交易所提交招股说明书。这注定将是一次不平凡的IPO(首次公开招股)。

小米上市,有多个引人注目的标签——香港首个尝鲜“同股不同权”的案例;全球估值最高的独角兽企业上市;或成为港股历史上最大规模的IPO;甚至可能将雷军推上新首富的宝座。

首尝“同股不同权”

成立8年的小米开启上市之路。港交所上市机制改革后三天,小米正式提交了上市申请,成为了首个尝鲜“同股不同权”的公司。

招股书显示,小米当前的股权结构中,雷军持有31.4124%的股份、林斌持有13.3286%、黎万强持3.2375%、黄江吉持3.2375%,洪锋持3.2207%、许达来持2.9312%、刘德持1.5494%、周光平持1.4317%、王川持1.1149%、晨兴集团持股17.1931%,其他投资者持有21.3430%。

这些股份中,小米创始人、董事长兼 CEO 雷军和小米联合创始人、总裁林斌是“同股不同权”的受益者。两人拥有的股票为具备“超级投票权”的A类股票。相比B类普通股,投票权最高可达一股10票。这意味着,雷军将至少拥有超过50%投票权,可以完全掌控小米。

作为补偿,虽然A类股票的持有者享有高投票权,但作为补偿,这类股票一般流通性较差,一旦流通出售,即从A类股转为低投票权的B类股。

雷军不仅掌握控制权,身价也将水涨船高。按照小米的盈利,再参照腾讯上市时58倍的市盈率,外界估计小米上市后估值将达1000亿美元。按照雷军的持股比例计算,若小米市值突破 1379 亿美元,他就将超过福布斯富豪榜上目前的中国首富马化腾428亿美元,问鼎首富宝座。

图片版权GETTY IMAGESImage caption错失阿里巴巴后,香港的IPO集资额连年下跌,由2015年全球第一,跌至2017年的第四

五年前阿里求而不得

雷军和林斌享受到的,恰是五年前阿里巴巴“求而不得”的。

五年前,阿里巴巴考虑在香港上市。阿里巴巴采取“合伙人制度”,使持股比例不到10%的马云和管理团队可以保持对阿里巴巴的控制权。这模式造成阿里股份的“同股不同权”,与香港坚持的“同股同权”上市规则相抵触。

为了使香港联交所修改上市规则,阿里巴巴与港交所展开大论战。时任阿里巴巴执行副主席蔡崇信发文称,“香港资本市场的监管,是被急速变化的世界抛在身后,还是应该为香港资本市场的未来做出改变,迅速创新?!!”

港交所总裁李小加则称要坚持香港法治社会原则,保护中小股民利益,不会为短期利益,而牺牲长远利益。

谈判一年未果,阿里巴巴只能舍港取美,赴纽交所上市,成为该所史上最大的IPO。

图片版权GETTY IMAGESImage caption阿里巴巴2014年在纽约上市,规模达250亿美元,创下历史记录

马云临走时不失风度地表示,未能在香港上市,是因为阿里选择了一个错误的时机,沟通也不顺畅,是阿里错过了香港.....也希望香港为了自己的未来作出改变,因为世界正在不断改变。

因为“同股同权”,港交所错失阿里;同样因为“同股同权”,其后不少科技独角兽公司都被拒之门外。因此,香港的IPO集资额连年下跌,由2015年的全球第一(超2600亿港元),跌至2017年的第四(仅1300亿港元)。

阿里舍港取美,再加上集资额连年下跌,港交所开始一系列反思。终于,去年底宣布启动 20 年来最大变革,正式放开“同股同权”的股权设置限制。

虽然港交所“赶了个晚集”,但依然有不少机会。香港着名股评人大卫·韦伯(David Webb)曾向BBC中文表示,香港开放“同股不同权”可以吸引中国大陆公司,回到中国领土上市,减低美国监管机构的影响。

但这一制度的批评者指出,美国能够接纳股权不平等的架构,是因其法律制度对投资者保障较好,股东可通过“集体诉讼”维权;但香港并无类似机制,投资者难以通过法律途径维权。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64