中国央行为何不许支付宝微信炒作"无现金"概念呢

手机就是钱包。在移动支付时代,不带现金出门已经成为一部分国人生活的常态。出行、购物、吃饭,凡是用得上现金交易的地方几乎都能用移动支付完成,甚至有乞讨者也摆上了二维码。

▲图片来源:视觉中国

同时,移动支付已经成为现代中国的一张名片,不少老外为中国移动支付的便捷折服。在老外眼里的“中国新四大发明”中,支付宝也占据了一席之地。

去年,有一则颇具喜感的新闻:

有两名男子从外地来到杭州抢劫,抢了三家便利店。但由于现在消费者多采用无现金支付,所以便利店里现金很少,两名男子一共才抢到两千余元,算上路费和工具费,竟然“亏本”了。

中国互联网络信息中心的数据显示,截至2017年6月,网民中在线下购物时使用过手机网上支付结算的比例达到61.6%,用户规模达4.63亿。

巨头们也在推波助澜,腾讯、阿里纷纷推出无现金日、无现金周等活动。2017年马云曾喊出:希望用5年推动中国进入无现金社会。

然而,复杂的综合体,你永远可以找到它的两面性,无现金也不例外。在无现金支付的大潮下,一些问题被我们忽略了:一些商户拒收人民币现金损害消费者选择权;越来越多的移动支付诈骗;还有不少老年人不会使用移动支付由此带来不便。

央行出手整治拒收现金行为:

不得炒作“无现金”概念

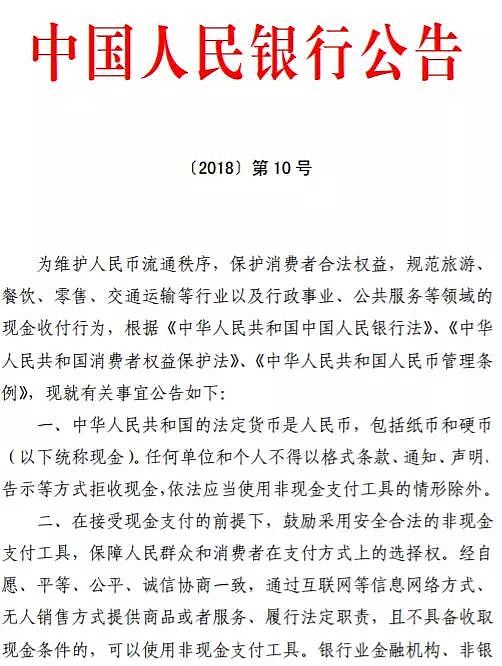

针对这些情况,昨天(7月13日),中国人民银行发布公告,对拒收现金行为进行整治。同时,央行表示,任何单位和个人在推广非现金支付工具时,不得炒作“无现金”概念。

央行公告指出,中华人民共和国的法定货币是人民币,包括纸币和硬币(以下统称现金)。任何单位和个人不得以格式条款、通知、声明、 告示等方式拒收现金,依法应当使用非现金支付工具的情形除外。

公告表示,在接受现金支付的前提下,鼓励采用安全合法的非现金支付工具,保障人民群众和消费者在支付方式上的选择权。

银行业金融机构、非银行支付机构不得要求或者诱导其他单位和个人拒收或者采取歧视性措施排斥现金。

任何单位和个人存在拒收或者采取歧视性措施排斥现金等违法违规行为的,应当自本公告公布之日起一个月内进行整改。

对于如何构建长效机制,打造良好的现金流通环境,央行有关部门负责人表示,将从以下方面着力:

一是做好宣传。现金在支付功能之外,还具有培养财富观念、传播文化、维护国家形象等多方面价值,人民银行、相关部门、媒体应引导公众正确看待现金的地位和作用。

二是提升服务。银行业金融机构要提升现金服务水平,提供安全、便利的现金服务。商户要在确保接受现金的基础上,提供多元化支付方式,满足消费者需求。

三是加强引导。任何单位和个人在推广非现金支付工具时,不得炒作“无现金”概念。各类主体要换位思考,协商解决好支付方式选择问题,合理反映诉求。各地在建设智能化、信息化城市过程中,要注重保障全体消费者合法权益,营造全社会自觉维护人民币法定地位的良好氛围。

无现金社会大踏步而来,有喜也有忧

这些年无现金社会大踏步而来,我们体会到了无现金社会的便捷,然而其带来的问题也不应该被忽略。

经济参考报曾刊文指出,一些支付机构开展的“无现金社会”活动,出现了四个方面的偏差:

一是未全面看待非现金支付。非现金支付的手段和工具包括银行卡、电子银行、票据以及各种互联网支付等等。非银行支付机构的产品和服务,是非现金支付的重要部分,但不是全部。而少数支付机构打着“无现金周”“无现金日”旗号,有意无意将“无现金”支付等同于自身的支付产品,误导了消费者。

二是“消灭现金”与现实不符。尽管现代支付方式发展迅速,但这并没有导致现金持有量的下降,相反流通中现金需求量仍然较大。从现实看,当下还有不少人依赖现金支付。对于中老年人和农村地区,现金支付还将是重要的支付方式。在我国大部分地区,现金支付和非现金支付仍将长期并存。

三是拒收现金违反法律法规。个别互联网公司旗下的超市,只支持单一的支付机构产品,包括人民币现金在内的其他支付方式都被排除在外,这已涉嫌违反了《中华人民共和国人民币管理条例》相关规定。如果更多商户拒收人民币,或对现金支付采取歧视手段,那么这将影响人民币的正常流通。

四是容易出现妨碍公平竞争行为。为加快业务渗透,少数支付机构与地方政府联手打造“无现金城市”。企业开展商业推广活动无可厚非,但少数地方力推单一支付产品,不利于公平竞争的市场环境形成。

▲图片来源:摄图网

另外,近几年,由于社交媒体盗用、短信木马链接、骗取验证码等手段而造成的电信诈骗,已经成为许多人使用移动支付时的隐忧。有学者介绍,我国的无现金支付技术还存在不少安全漏洞,身份证与手机验证码的安全验证技术并不能完全保障无现金支付的安全性。

第三方支付明年起执行大额交易报告制度

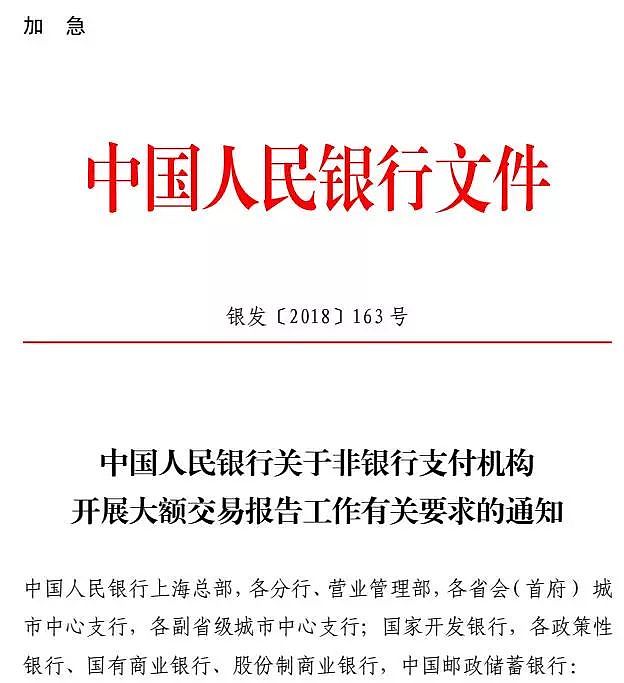

另外,值得注意的是,今日午后央行发布加急文件要求,非银行支付机构应当以客户为单位于2019年1月1日起执行大额交易报告制度。

所谓大额交易报告,是指金融机构按照规定的标准及程序,将达到一定金额以上的交易信息,在规定时限内报告反洗钱主管部门。

具体来说,第三方支付机构需要上报的大额交易包括四类:

(一)当日单笔或者累计交易额人民币5万元以上(含5万元)、外币等值1万美元以上(含1万美元)的现金收支。

(二)非自然人客户支付账户与其他账户发生当日单笔或者累计交易额人民币200万元以上(含200万元)、外币等值20万美元以上(含20万美元)的款项划转。

(三)自然人客户支付账户与其他账户发生当日单笔或者累计交易额人民币50万元以上(含50万元)、外币等值10万美元以上(含10万美元)的境内款项划转。

(四)自然人客户支付账户与其他的银行账户发生当日单笔或者累计交易额人民币20万元以上(含20万元)、外币等值1万美元以上(含1万美元)的跨境款项划转。

▲图片来源:网络

需要注意的是,企业和个人开展相应的资金收付、转账等业务,大额交易的报告义务是由金融机构来执行的。企业和个人无需额外履行报告手续,实际办理业务过程中几乎感受不到上报大额交易报告的要求。

联系到支付机构受理的涉及银行账户的网络支付业务全部通过网联平台处理的要求,以及第三方支付客户备付金将在明年实现100%集中交存,央行正在出手维护移动支付的健康、有序发展。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64