CMC Markets | :指数及股票衍生产品解析

“赢了朝歌暮宴,输了关灯吃面”,衍生品交易就是如此,风险高,回报也大。

香港特区是中国目前最大的金融衍生品集中地。恒生指数期货设计的初衷,正是因为1985年股灾后,香港期货交易所为投资者设计的能有多一种套利模式对冲市场波动风险而出来的产品。

香港交易所的衍生产品主要包含Warren(窝轮)、牛熊证和指数类产品。

“窝轮”Warrant,和权证产品类似,不过不同点是,只有特定机构可以创设认购权证。

它不是上市公司发行的,而是券商或投行创设的。窝轮到期不需要买股票或买股票交割,交易所自动把差价(市价超过认购价的部分)划到帐户上。

在港股市场,除股票窝轮,也有指数窝轮;还有道琼斯等境外指数窝轮,以及和商品期货挂钩的窝轮等。这类产品设置为的是便于散户参与交易。

牛熊证,顾名思义,有牛证和熊证之分,设有固定到期日,投资者可以看好或看空相关资产而选择买入牛证或熊证。

牛熊证追踪相关资产的表现,如同窝轮一样,使用杠杆而毋须支付购入实际资产的全数金额。

牛熊证发行商通常是投资银行,与香港交易所及相关资产皆没有任何关连。牛熊证多数是以股票或股票指数作为标的资产,但也有不少其他资产,例如货币和商品等。

看好标的资产后市的投资者可选择牛证,相反则选择熊证。

那么股票差价合约是什么产品呢?

路透金融词典中对差价合约的定义如下:泛指不涉及实物商品或证券的交换、仅以结算价与合约价的差额作现金结算的交易方式。

这种交易方式具有很强的“投机性”,由于它不涉及产品本身的交易,仅仅是以保证金作为风险保障,所以对于投资者来说它的投机性要比其它类型的交易更强。

为了控制差价合约的风险,抑制过渡投机,各国的金融管理机构都规定差价合约交易的经纪商或者投行等机构必须存放足额的保证金。

也就是说,无论客户如何支付保证金,对于客户的交易,经纪商或者投行必须在其上游提供清算以及流动性报价的机构处缴纳足额保证金。

例如像货币类产品,可能参与的杠杆是500—100—50—25—5这种层层递减的一个过程。

由于衍生产品对应的各类金融产品颇多,市场趋势分为“震荡”以及“单边”,投资者如果对于产品标的不熟悉,而单一的以“技术分析”作为唯一判断逻辑,容易出现误判率增加,同时因衍生产品具备杠杆的属性,投资者如果对于仓位管理不做任何控制和预防,往往结果容易出现爆仓。

交易衍生产品应该注意什么?

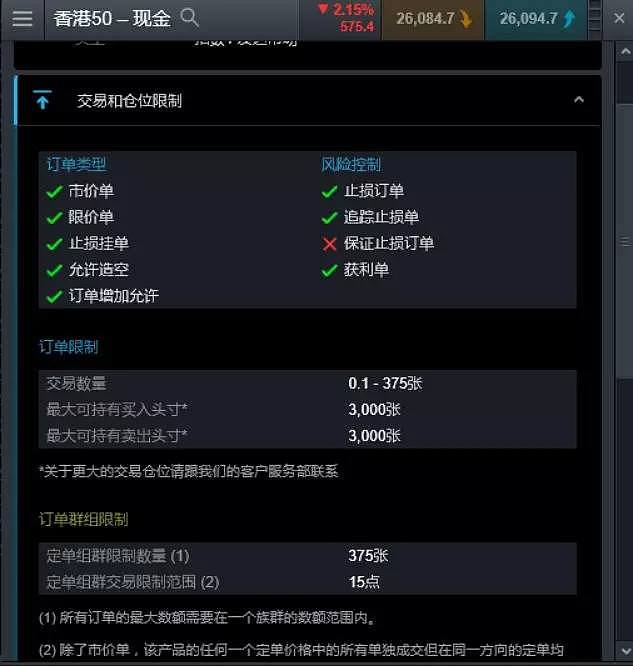

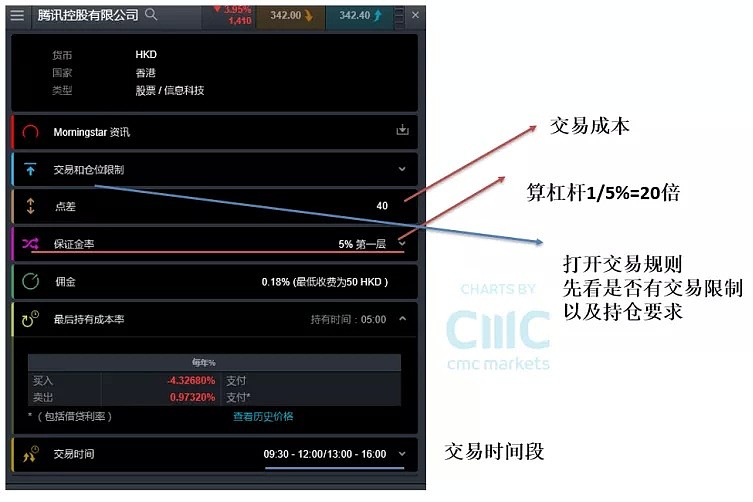

技术分析,买卖点位,这些都是其次的。如同考试一样,最重要的是先审题,所以当你选择一个衍生品种进行交易时,先阅读交易规则,明确产品的各类参数以及交易规则,做好充分准备再进行投资。

由于衍生品所涉及的风险较其他金融产品高,所以并非适合每个投资者。投资者必须衡量其承担市场波动风险及负担亏损的能力。

所以在开户时,都需要进行自行或者三方的风险评估,以确定是否适合个人需要。

以港交所指数产品为例对比:

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64