【明星基金经理系列】“平衡大师”傅友兴

NBA赛场上有一句名言:“进攻赢得比赛,防守赢得总冠军”。

不少人偏爱进攻性强的基金经理,因为他们能在市场上涨时带来更多回报,光芒更耀眼。但又有多少人能忍受大跌时带来的焦虑和阵痛?

人们常常高估自己的风险承受能力,“拿不住”是基民亏损主要原因,因此在我们的资产组合中,有一位能攻能守的基金经理坐镇,显得尤为重要。

今天给大家介绍的这位基金经理,风格沉稳,他曾笑称自己性格偏保守,在平衡市+熊市中感觉更顺手。

他把自己的性格完全融入到了投资理念中,细水长流。

如果把基金投资比作足球比赛,他则是极佳的中场选手,在低回撤情况下,实现了任职回报175%,年化回报19%的优秀战绩。

他就是金牛奖和晨星的双料得主——傅友兴,一位典型的平衡稳健型投资高手,在懒猫的基金池里,他是中场球员中的一员大将。

能实现低波动、低回撤、中高增长的基金经理是非常稀有的,尤其适合风险偏好不高、年化收益率目标在10-15%左右的人。

一、风云榜之人物介绍

傅友兴,经济学硕士。

在2006年加入广发之前,他曾在天同基金工作四年,任研究员、基金经理助理、投委会秘书。

2006年4月加入广发后,任研究员、基金经理助理、研究发展部副总经理、研究发展部总经理,负责宏观策略研究。

在2013年正式开始做基金经理前,他已经在公募基金打拼了11年。

所以,与其他同行不同,傅友兴有着11年的研究经历,深入研究了不同行业的商业模式,形成了自己的一套较为系统、成熟的选股方法。

如果以足球来形容基金投资,傅友兴应该属于“塞尔吉奥·布斯克茨”这样的顶级后腰选手。

二、风云战绩

傅友兴成为基金经理这近八年的时间,累计管理了10支基金(不同份额合并统计)。

其中,最有代表性的就是广发稳健增长基金(270002)。

细看上图可以发现,在经济形势好时,广发稳健增长几乎都能与市场同步上涨,跟上或者略跑赢沪深300指数;在经济形势较差时,广发稳健增长同时期的跌幅都能显著小于沪深300指数的跌幅。

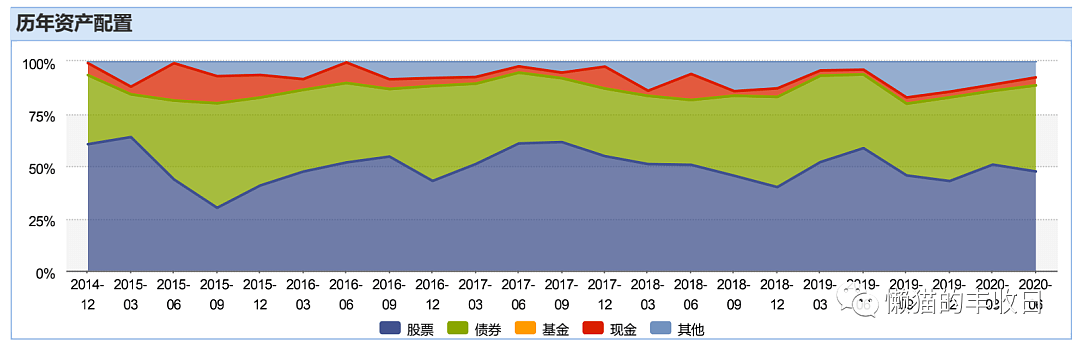

这只基金是股债平衡型基金,股票资产的投资范围是30%-65%,债券占基金资产总值的比例是20%-65%。在过去的5年里,股票仓位围绕50%中枢波动,较高时约60%,较低时是40%;债券资产的占比是35%-40%。

虽然仅有半仓的股票,但却得到了非常可观的回报。

自2014年12月8日傅友兴参与管理以来,任职回报达到了175.80%,年化回报率超过19%,而年化波动率不到15%。除了2018年,这支基金每年都是正收益!

不得不提的是2016年,那年沪深300指数下跌11.28%,而广发稳健增长却逆势获得0.6%的正收益,排名同类基金前15%!

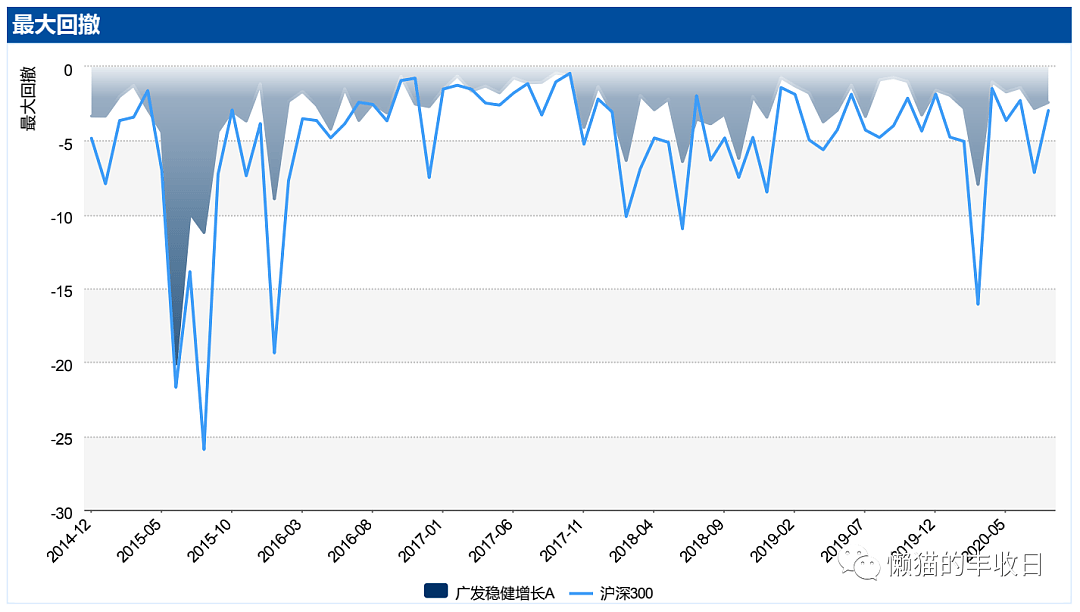

在获得如此优秀的收益下,他对回撤的控制也可以说是非常的出色了。傅友兴所管理的基金,回撤和波动率都明显小于沪深300和同类基金的回撤和波动。

在市场大跌的2018年,沪深300跌了25.31%,平衡混合型基金跌了16.59%,而广发稳健增长的跌幅仅为7.78%。

可进攻可防守,既能凭借半仓债券保持很好的回撤,又能靠着半仓的股票打出净值增长,确实和基金的名字相符,“稳健增长”。

那么,傅友兴是如何实现这样的稳健增长的呢?

这与他的稳健的投资理念和细水长流的组合管理方法是分不开的。

三、投资理念

1、稳健均衡、精选个股

傅友兴曾表示,他比较认同的是巴菲特和格雷厄姆的投资理念:要买价值不断增长公司的理念,这种增长不是看一两年,而是看三五年,是能够长期保持价值持续增长的好公司。

他认为自己是比较厌恶风险的,所以在投资中会非常注重安全边际,在决策时对风险考虑更多,注重风险和收益的平衡。

从广发稳健增长这几年的持仓分析,傅友兴接管后,在行业配置较均衡,重仓持久度最高的行业是医药行业,其次为消费。其余板块上,他在2015、2016年布局了有色金属,2017年以来则更关注食品饮料。

同样是关注食品饮料,傅友兴的重仓股与其他偏爱消费的基金经理很不同,他并没有跟随大流一起配置白酒,而是重仓了啤酒股。

对此,他说是因为自己比较少喝酒,对白酒了解也比较少,辨别不出产品的差别,不是特别能理解它的增长预期和持续性。

所以,组合中买的更多的是他更加熟悉的、偏大众消费品的公司。

这样的投资理念也与巴菲特有着相同之处,巴菲特曾说科技行业不在他的能力圈内,他了解的是棒棒糖而不是软件。

从行业配置来看,他并没有在某一行业配置过多,单一行业的配置比例会控制在20%以内,这样的话,行业景气度变化就不会给组合整体带来特别大的冲击,产品的波动就不会过大。

对于挑选个股,傅友兴的方法可以分为三个层面:

1、看公司的财务指标。他比较看中公司过去三年或者五年的盈利能力、财务的稳健程度,其中一个很重要的指标就是ROIC(投入资本回报率)。

2、从定性角度对企业价值进行评估。通过定性分析判断企业所处行业的竞争格局是不是足够好,竞争优势是不是足够强,以及未来的发展空间。

3、看中公司治理情况。他倾向于选择业务聚焦、管理层专注、治理结构比较好、注重中小股东利益的企业。

根据最新的半年报显示,广发稳健增长基金的前十大重仓股大多是大家耳熟能详的成长股,类似迈瑞医疗、上海机场、我武生物等。

那么,前11到20名重仓股就可以显示出傅友兴的选股特点了,其中既有商业模式非常鲜明的成长股,例如晨光生物,也有一些似乎成长性不是那么足,甚至热度都有点不太够的个股,比如红旗连锁、山东药玻、金风科技这样的。

2、低换手率、长期投资

当傅友兴选定公司后,他会长期持有这家公司,平均持仓时间远远长于同类平均值,他选择“陪着公司一起成长”。

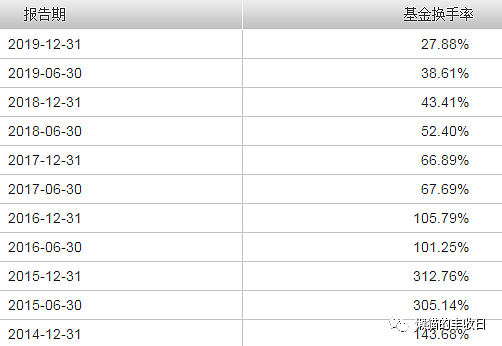

近三年,广发稳健增长保持着极低的换手率。

根据2019年年报数据,广发稳健增长的换手率仅为27.88%,也就是说,在一年的时间里,傅友兴的持股中,平均每三只股票,只换了一只。

据统计,2019年主动偏股基金平均换手率为297%。相比较而言,傅友兴绝对算得上是“长情”的人。

自傅友兴管理以来,广发稳健增长十大重仓股中,持有季度数最多股票为通化东宝,已经持有了11个季度。

我武生物、宇通客车也已经持有了9个季度,金风科技、中国平安,长春新高则持有了8个季度。

根据基金季报数据,傅友兴在买入这些长期持有的股票时,估值普遍处于历史低分位,其中,有6只股票持有期股价翻了一倍,为基金贡献了良好的收益。

从双汇发展的买入,我们也可以看出他的投资特点。

在去年年末的时候,双汇发展还不在广发稳健增长的持股里。到了今年一季报,双汇发展已经是广发稳健增长的第五大重仓股了。

而到了中报时,双汇发展已经在十大重仓股中,排名第二了。

傅友兴分两个季度,边涨边持续买入双汇发展,足以看出他对这家肉类加工企业的看好。

这也很明确的展示了傅友兴的特点:他的稳健,不来自于纯粹的低估,而是来自于对个股的深入研究。

3、注重平衡、严控回撤

虽然从净值增长来看,广发稳健增长表现并不是特别突出,但由于在熊市中亏损比较少,从长期来看,累计回报就显得非常优秀了。

傅友兴对自己的评价是 “比较注重平衡,属于相对保守、稳健均衡的风格,考虑买卖决策时,对风险考虑更多,目标是实现长期收益。”

他将资金配置在风险收益比更高的资产上,并且从经济周期和股债资产整体估值的角度考虑,什么样的资产或者市场更为安全,来保证组合的回撤小一点。

他说,“不赚最后一分钱”。

当然,这样的话,有时也会遇到“卖飞”的情况,股票卖出了,但股票却依然在上涨。

年内,迈瑞医疗是绝对的牛股,年初在180元附近,年内最高涨到了358元。

从半年报数据来看,傅友兴卖出的部分大概买到了217元每股的水平,大概率在2月初就卖掉了。而当时,迈瑞医疗作为国内医疗器械的龙头股之一,明显是有利好消息的。

事实上,从广发稳健增长近几年的定期报告观察,2017年之后,在重仓的个股比例偏高的情况下,傅友兴一定会做出调整。

这应该也是他稳健策略的表现之一。

四、投资的建议和看法

在半年报中,傅友兴表述了自己对下半年的展望以及投资的理念。在这里我为大家做一些总结:

1、总体而言,大盘股估值偏低,中小盘股估值偏高。

2、上半年消费、医药、科技等行业涨幅较大,估值处于过去三年较高的分位数,这类资产需要时间消化估值的压力。

3、在市场流动性较为宽松的环境下,低估值的银行、地产、非银、周期等板块存在补涨的机会。

4、如果经济及企业盈利的基本面不能持续向上,行情的持续性需要观察。他将以审慎、研究的态度,深入地研究行业和公司基本面,在此基础上结合市场变化,保持对组合的动态调整。

5、在投资的时候,要有意地引入慢思考,抵御短期诱惑,提高决策质量。

6、要保持开放的心态,对新的事物和行业要有持续学习的能力,跟上时代变化的节奏。

五、总结

我们常说,一年三倍易,三年一倍难。

能在不稳定的市场中,长期稳定的获得超额回报是非常难得的。

霍华德·马克斯在《周期》中讲到基金经理有两种:一种是保守配置型,特点是市场跌的时候,他跌的比市场少,市场上涨时,他能跟得上市场的表现;另一种是进取配置型,特点是市场下跌时,他的下跌跟市场一样,市场上涨时,他比市场涨得多,长期下来超额收益也很多。

傅友兴则是典型的保守配置型基金经理。

总结一下他的三个理念:

一、比较注重平衡,对风险考虑更多,目标是实现长期收益。

二、看好行业成长空间较好、中长期盈利能力较强的细分行业龙头。

三、对看好的公司能坚定地长期持有。

总的来看,如果你期待短期的高回报,希望基金有高净值增长,那么傅友兴管理的基金可能并不是特别适合你;但如果你追求长期稳健的回报,不想接受过大的波动,愿意做时间的朋友,那么傅友兴的产品,将会是一个不错的选择。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64