澳大利亚2022财年年中回顾:需求强劲,通胀加速,周期性行业盈利势头向好

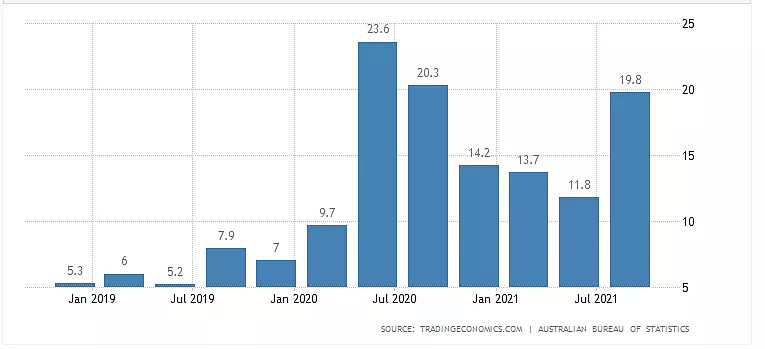

在上半年强劲的经济复苏后,澳大利亚大部分地区在下半年重新陷入封锁状态。在封锁期间,零售销售急剧下降,在第三季度下跌4.4%,但在第四季度强劲反弹,虽然在12月受Omicron病毒的影响环比下降4.4%,但第四季度整体录得增长8.2%。

澳大利亚零售销售月率

图片来源:TradingEconomics

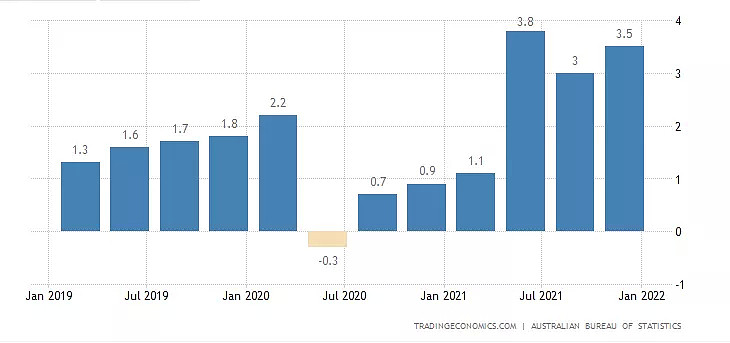

同时商业和消费者信心恢复,强大的家庭储蓄缓冲使一系列行业的潜在需求保持合理的弹性。2021年第三季度居民储蓄率攀升至19.8%,原因是Delta病毒的肆虐抑制了居民的消费需求。而随着澳大利亚失业率的不断下降,经济活动在第四季度的解封,以及在今年2月底将全面开放边境,高储蓄率和失业率下降将使澳大利亚居民消费具有消费动能,成为澳洲经济的增长引擎。

澳大利亚居民储蓄率

图片来源:TradingEconomics

通胀压力将是一个关键焦点,但强劲的需求和供应短缺可能会让利润率意外上升。2021年第四季度CPI同比 3.5%,而随着劳动力普遍短缺,企业的劳动力成本预期在2021年第四季度上升至年化率约4%。根据今日的澳洲联储会议纪要显示,CPI近期的上涨具有不确定性,其增速比央行预期要快。纪要声明澳大利亚将在几年来首次有望实现通胀目标,健康的家庭和企业资产负债表将支持经济前景。虽然现在的通胀率已经上升,但从目前整体的趋势来看,无法断定通胀率已经处在2-3%的目标区间。而澳联储也表明,在CPI维持在2-3%的目标水平之前,不会提高现金利率。

虽然全球范围内的利润压力明显增加,但大多数公司在保护利润方面做得比普遍预期的更好。鉴于许多行业的需求持续强劲,供应短缺,预计许多公司的定价能力将超过正常水平。

澳大利亚通胀率

图片来源:TradingEconomics

从行业角度看,房地产是上半年的关键优势。随着住宅建筑商计划的结束,建筑审批从创纪录的高位下降,但来年的工作仍处于高位。由于创纪录的低利率和信贷增长激增(12月加速至年环比+7.2%),房价继续上涨。能源密集型行业面临另一半成本增加(石油+17%),而更陡峭的收益率曲线意味着企业借贷成本将在六年内首次阻碍盈利(适度)。

Omicron在近期给市场蒙上了阴影,但零新增政策的结束将推动更强劲的复苏。最近劳动力供应的中断加剧了可自由支配支出的减少,但这些影响可能比Delta期间的影响要短得多,也要轻得多,高盛的经济学家预计,从第二季度起,经济活动将迅速复苏。更重要的是,病例激增加速了更广泛的经济重新开放,包括国际学生和移民工人的到来,这应该有助于缓解劳动力紧缺。

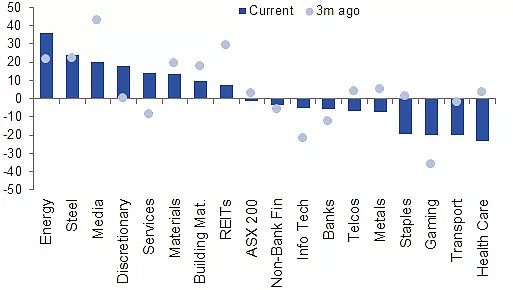

最近几个月,周期性行业的盈利势头持续向好,高盛预计这一趋势将持续下去。另一方面,考虑到成长型公司的估值仍然非常高,加上央行越来越鹰的姿态,任何令人失望的溢价评级成长型公司都将遭受比正常估值更大的降级,就像最近的美国财报季一样。

Earnings momentum has been the strongest in cyclical sectors

图片来源:FactSet, Goldman Sachs Global Investment Research

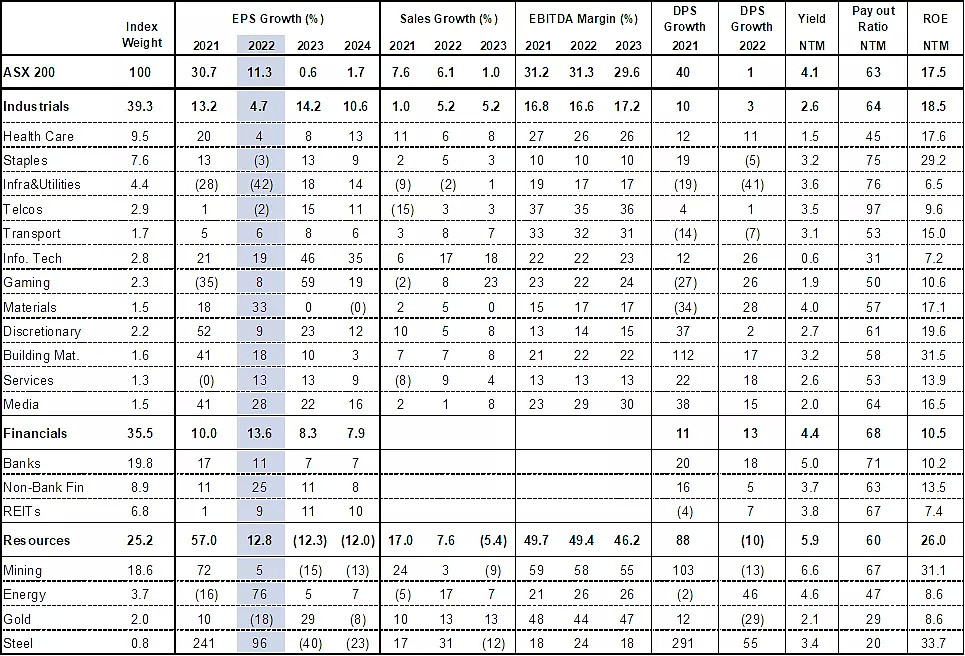

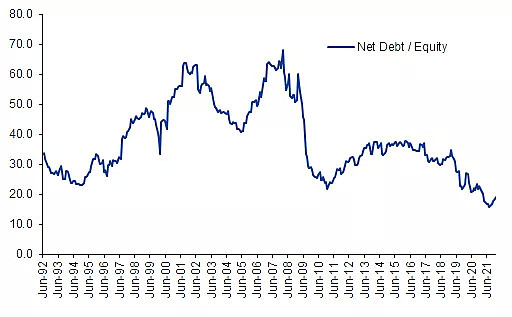

公司资产负债表保持健康。尽管盈利预期稳定,但股息预期仍低于新冠肺炎爆发前的水平。目前普遍预计,ASX200工业公司2022财年的每股收益(EPS)将比2019财年的水平高出约5%,但2022财年的每股股利(DPS)仍比2019财年低约6%。在历史意义上,杠杆率水平仍然非常低,因此公司有很大的空间来实现积极的资本管理。

Bottom-up consensus earnings forecast

图片来源:Goldman Sachs Global Investment Research, FactSet

ASX200 Median Net Debt / Equity

图片来源: FactSet, Goldman Sachs Global Investment Research

CMC分析师的周一放送

每周重要经济数据,财经事件整理;实盘市场走势预测;技术分析教学;宏观经济分析;交易心理和仓位管理教学,由CMC Markets市场分析师Leon Li 为您讲解。

时间:2月21日,28日

奥克兰时间21:30/悉尼时间19:30

扫一扫以下二维码,

注册CMC Markets每周一的市场行情分析讲座

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64