马上就挤进世界前十了,这家能源公司股价仍在洼地?

由于东欧冲突导致大宗商品价格猛增,澳大利亚本财年矿物和能源出口收入预计首次突破4000亿澳元,达到4250亿澳元,较财年中的预测将增加460亿澳元。

这一预测来自澳大利亚工业、科学、能源和资源部。

他们预计,随着天然气和煤炭价格的飙升,截至今年6月30日的一年内的大宗商品收入达到创纪录的4250亿澳元,远高于去年12月预测的3790亿澳元。

虽然近年来,关于从化石能源转型至可再生能源的讨论激烈,但澳大利亚油气生产和勘探协会(APPEA)认为,天然气和石油在经济中仍扮演至关重要的角色,支持并创造数万就业机会和推动经济增长。

在疫情导致的巨大经济不确定性时期,这些行业确实成为澳大利亚政府主要的收入来源,保障了国家财政有能力应对疫情给出大量经济刺激计划。

尤其是近来的价格上涨提醒人们,全球仍继续依赖化石燃料。随着疫情后全球经济复苏速度快于预期,天然气和汽油的需求将继续回升。

博满澳财首席执行官高松谕(Eric Gao)也指出,由于液化天然气在澳大利亚整体出口中占据的比重越来越高,对经济的影响也举足轻重。

液化天然气将成澳洲出口利器

从澳大利亚整体出口看,铁矿石一直是“重中之重”。根据统计局2020财年的数据,铁矿石占到总出口的五分之一。煤炭和天然气的出口总量也不容忽视,分别占据总出口的11.5%和10%。

如果仅仅看矿石和能源出口,铁矿石则占据将近半壁江山,占比达到41%。煤炭和天然气的占比分别为22.2%和19.3%。也就是说,这三者占据了资源类出口的九成。

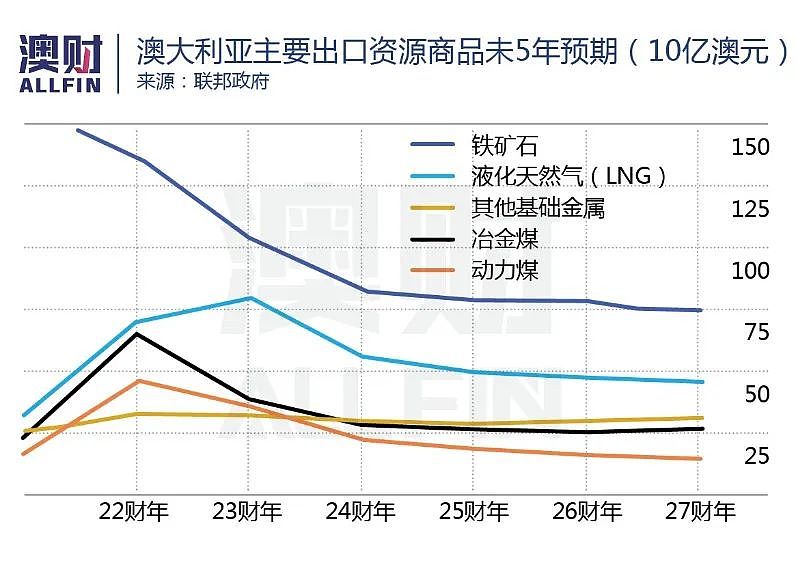

不过,根据联邦政府的预期,铁矿石的出口量在本财年和下个财年都将有明显降幅。而天然气的出口在这两个财年都将持续增长。

事实上,在液化天然气(LNG)出口方面,据统计平台Statista的数据显示,在2021年澳大利亚是全球第一,位居第二、第三位的分别是卡塔尔和美国,前三位的出口已经占到全球总量60%。

中日韩是澳大利亚天然气的大客户,共占总出口量的85%。中国在2021年超越日本成为澳大利亚天然气最大的买家,占澳大利亚天然气总出口量的36%。

而三大国家在2021年能源的需求较2019年有明显提高。因此,澳大利亚的天然气出口本身就存在较高需求。

能源危机使投资者重新考虑替代问题

全球范围来看,在爆发区域性冲突之前,由于全球多数国家解除了主要的疫情封锁,出台了大量经济提振计划,能源需求就一直在回升。

2021年,能源需求增加幅度在4.6%左右,已经超过了2019年时的需求量。

然而,由于全球提倡碳中和,整个能源行业面临洗牌:针对新气油田的投资难度增加;传统能源的供应受环保要求限制,煤炭的生产和使用大规模减少。两者的供给能力并未匹配反弹的能源需求,这也促使这两者的价格在过去一年内不断上升。

随着欧洲地缘冲突爆发,北半球直接陷入能源供应危机。

投资者似乎也意识到,缓解能源危机的唯一途径是增加供应,而一刀切的反化石燃料做法只会进一步推高价格。

在《澳大利亚金融评论报(AFR)》商业峰会上,多位商业领袖警告称,在现今能源供给严重不足的情况,如果过于激进地推行可再生能源发电,会让电价持续走高,让公众对可再生能源转型失去信心。

从长远来看,石油煤炭需求将至少再增长10年,而天然气需求则可能继续增长20年以上。因此,即使逐步转向可再生能源,全球也面临着传统能源的供需平衡紧张的问题。

摩根士丹利早前发布的《全球液化天然气需求》行业报告显示,预计到2030年,液化天然气(LNG)的需求将增加25%至50%,使其成为未来十年增长最快的碳氢化合物。

该机构将长期天然液化气价格预测提高了近30%,达到10美元/MMBtu,预计未来十年现货价格与过去五年相比将平均高出40%。

达尔文港海域的液化天然气运输船

欧盟目前已经公布了一项计划,一年内将北方大国的天然气进口削减2/3(2021年其占欧盟天然气供应的45%),为了达到这一目标,他们提出要继续增加风能和太阳能,但也表示,将从不同来源进口更多的液化天然气。

尽管澳财曾经分析过,即便欧洲停止从北方大国进口天然气,大部分空缺还是会由欧洲内部和美国消化,澳大利亚的主要客户集中在亚洲,从这方面的受益可能有限。

但这种产业链的巨大变化必然中长期推高天然气价格,让一些能源公司受益。

Woodside与BHP气油业务合并后,

将成为全球十大行业公司之一

在澳大利亚天然气产业中,全球大型的能源公司都有非常深的布局。

从市场现在的占有率看,美国的公司Chevron占比最高,在16%左右;澳大利亚本土公司Woodside和英荷壳牌(Shell)公司各站9%,位居第二和第三。除此以外,另外两家本土公司Santos和origin Energy同样拥有液化天然气生产。

澳大利亚的这些企业中,Woodside因为天然气价格上涨受益最深。

去年的11月份,Woodside宣布和必和必拓旗下的油气公司达成合并协议,合并案价值将会达到400亿澳元之多。

根据近期公司的公告,合并预计会在6月份完成。合并后的公司将成为全球前十大的气油公司。

从Woodside的第四季度财报来看,其天然气业务占比高达70%,因此相比一般的能源公司,它的前景和天然气价格的相关性更高。

对于投资者而言,Woodside确实值得关注。

从最近所公布的财报,公司的表现较为抢眼。2021年全年收入达到了将近70亿美元,上涨是93%;净利润超过19亿美元,增幅达到149%。

当然,之所以会有如此巨大的增长,主要因为这些公司在疫情初期,业绩出现较大的下滑。尽管如此,随着天然气价格和出口总额的增长,Woodside未来的收益前景仍相对乐观。

此外,公司的财务指标的确较为健康财务杠杆率为22%,市盈率仅在10倍左右;股息率能够达到7.4%左右,在澳大利亚整个股票市场而言都是较高水平。

由于公司在历史上的股价曾经一度超过60澳元,而疫情期间最低股价约在20澳元,因此当前30-35澳元的股价可算一个相对较低水平。

如果看其主要的股东列表,大多也是欧美大型基金公司,前三位分别是资本巨头领航(Vanguard)、道富(State Street)和贝莱德(Blackrock)。也足见美资在澳大利亚大型上市公司背后参与度之深。

在全球能源结构发生整体改变的现在,整个行业其实都值得投资人去关注。

而Woodside于去年12月宣布到2030年将向新能源市场和低碳服务投资50亿澳元,这将使公司在能源结构的长期变化中及时进行战略资源调整,能够进一步提升公司未来的发展能力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64