悉尼房产投资者面临空前压力,负债赎回税收减免或鼓励新投资者入场?(组图)

悉尼的房地产投资者面临着日益增长的成本压力,因为他们的房贷还款甚至比不断上涨的租金还要快。

然而,专家表示,虽然这可能会导致一些投资者出售房产,但也可能鼓励其他投资者进入市场,因为获得负债赎回税收减免的前景更好,这让政府损失数十亿澳元的税收。

尽管租房市场严重不足,但 CoreLogic 建模显示,悉尼市每个市政区的房租涨幅都没有达到不断上涨的房贷成本,这给新投资者带来了数千澳元的负担。

如果一位悉尼投资者在3年前购买了房产,那么到了今年3月,一个中位价的住宅每周的房贷还款会比当时花费多334澳元。

相比之下,中位数每周租金在2020年3月到2023年3月期间增加了127澳元,使受抵押的房东损失了207澳元。

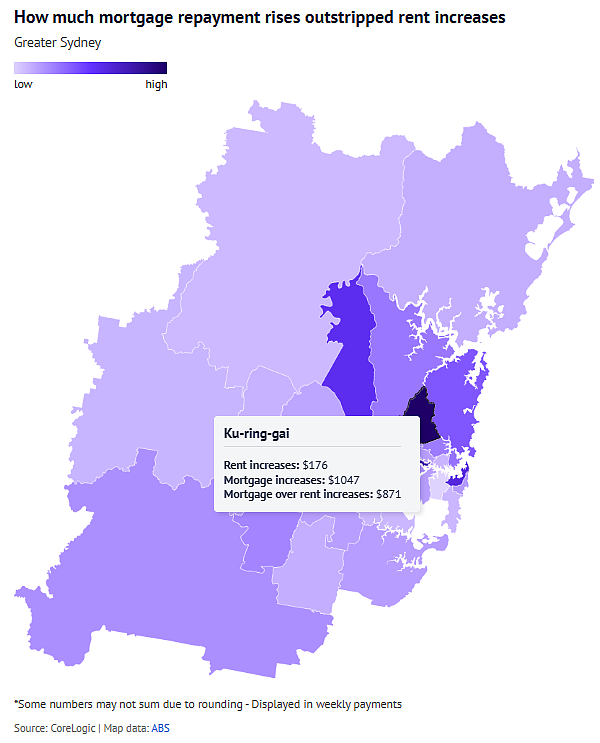

Ku-ring-gai市政区地区的投资者损失最大,高达871澳元,因为房贷还款每周增加了1047澳元,而房租升幅仅为176澳元。

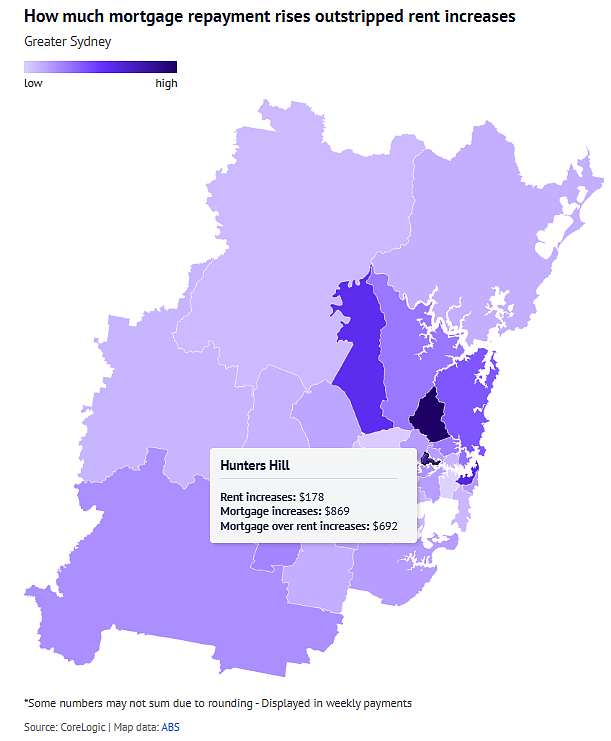

其次是 Hunters Hill 和 Woollahra 市政区,投资者分别损失了692澳元和577澳元。

(数据来源:CoreLogic)

该模型基于中位数租金和房屋估值,假定30年的贷款期限,20%的首付和按揭利率为5.26%的按揭本金和利息每周还款。

它不考虑那些已经积累了资产或完全拥有房产的房东。

CoreLogic 澳大利亚研究负责人 Eliza Owen 表示,利率上涨已经超过了悉尼各地区租金增幅,投资者将无法仅通过提高房租来补偿不断增长的房贷成本。

"一个投资者不能完全将他们的房贷增加转嫁给租金,因为我认为租户支付不起那笔钱",Owen 说道。

因此,更多的投资者,特别是最近几年购买的那些人,将被负债赎回税收减免所困扰,她说。

负债赎回的房屋增加将扭转此前见到的随著现金利率降至历史低点而降低的趋势。在未来几年,它也可能被预计会损失政府数十亿的税收收益。

(图片来源:SMH)

Owen 表示,由于房贷利率的上涨已经吓退了许多房地产投资者,因此投资贷款自2022年3月份之后已减少了45%。

这最终可能会限制更多的出租房产的供应。但 AMP 资本首席经济学家 Shane Oliver 表示,房贷成本的上升可能会鼓励更多的投资者参与进来,就像以前一样,因为房东更可能能够获得税收减免。

Oliver 表示,利率上升远远超过租金收益,使负债赎回比一年前更具吸引力。“从一方面来说,投资者会承受更大的亏损,但从另一方面来说,这种负面影响会导致负债赎回更多,从而鼓励更多的投资者进入市场。” Oliver 表示。

Oliver 表示,对许多投资者来说,负债赎回的数学优势已经改善,这可能会造成数十亿澳元的损失。

如果出现负债赎回的物业增加,那么投资者很可能会受到激励,而不是被阻碍。但 Saul Eslake 独立经济学家警告称,对于某些人来说,可能需要一些时间,他们会等待一个更好的买房时机。

然而,Eslake 表示,房东仍处于一个强大的地位。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64