月月分红!“最火ETF”登陆港股了(组图)

这两年,摩根大通股票收益增强ETF(JPMorgan Equity Premium Income ETF,以下简称JEPI)堪称美股最火热的ETF。

因为使用了备兑认购期权策略,这只基金能实现年化10%的分红回报,备受稳健型投资者青睐;另外,对于底层资产的主动管理和期权机制的存在,基金在市场下行行情下波动率更低。

2022年美股熊市,JEPI收益突出,全年跑赢标普500约15个百分点。稳定的表现吸引大量资金涌入,基金规模急剧攀升,一跃成为主动ETF之王。

在2021年,国泰基金、博时基金就上报了“备兑增强策略”的A股ETF产品,不过目前还未与投资者见面。最近,备兑认购期权ETF率先登陆港交所。

2月29日,两只备兑认购期权ETF在港交所上市,分别为 Global X 恒指成份股备兑认购期权主动型ETF(股份代号:3419)及Global X 国指成份股备兑认购期权主动型 ETF(股份代号:3416),均由未来资产环球投资发行,分别投资于恒生指数及恒生中国企业指数的成份股证券。

备兑认购期权ETF是什么?有哪些优点?投资它又要注意哪些风险?这是本文要解答的问题。 备兑认购期权ETF是什么?

备兑认购期权ETF是什么?

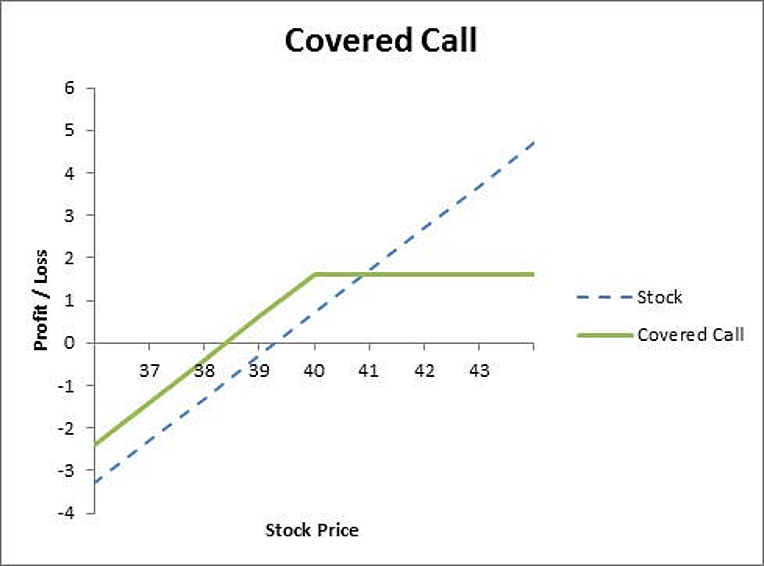

备兑认购期权ETF,也叫备兑看涨期权,英文称Covered Call ETF,是主动ETF的一种。备兑期权是一种经典的期权组合策略,是指投资者在持有标的资产的同时卖出看涨期权的策略。

具体到基金运作上,备兑认购期权ETF拥有一篮子股票,然后卖出这些资产相同的看涨期权。这些期权赋予买方在指定日期以预定价格购买股票的权利。

当这些股票上涨超过行权价格时,该基金向期权买方支付股票价格与执行价格之间的差额,意味着超过一定幅度的上涨收益归期权买方所有。

大多数ETF都会按月滚动出售看涨期权,并在每个月底向投资者分配其赚取的权利金,这也是这类基金月月分红的资金来源。

权利金会跟随市场利率和隐含波动率变化,当市场隐含波动率增大,权利金也会相应增加,这使得基金能够进一步对冲市场下跌的损失。 JEPI——主动ETF新王

JEPI——主动ETF新王

从海外市场来看,美国第一只备兑期权策略ETF为PowerShares S&P 500 Buy Write ETF,成立于2007年,这只基金以标普500指数的样本股为现货多头,同时卖出标普500指数认购期权作为空头。

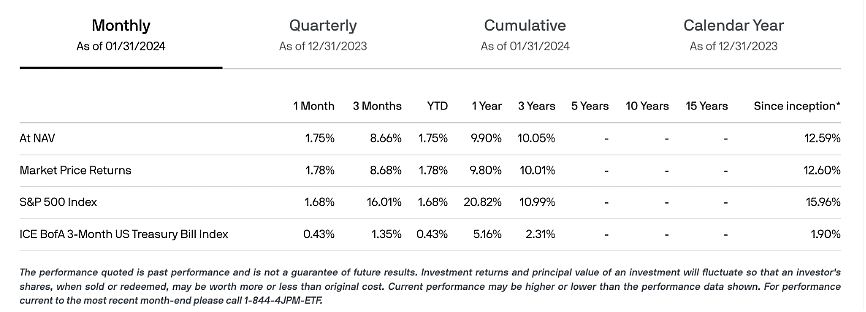

该类型基金中发展最成功的当属前文提到的JEPI。自 2020 年 5 月推出以来,JEPI 的资产已增长至 326亿美元,成为规模最大的主动管理ETF 、备兑看涨策略ETF。

这只基金80%的资产基于标普500股票池进行主观选股,着重凸显低波动的特点。20%的资产投资于模拟标普500指数看涨期权空头走势的ELN,月度滚动。

2020年,摩根大通敏锐地捕捉到了投资者的需求:美国股市持续创新高,很多投资者既不愿踏空,又担心回撤,而债券又不能提供足够的收益率。

JEPI将每个月卖出期权的权利金收入用于分红,一年分红12次,平均达到10%以上的年化水平,相当具有吸引力。

JEPI在传统备兑期权结构的基础上做了两个变化:

首先,底层资产并未完全跟踪标普500指数成份股,而是选择了其中低波动属性的成份股。历史数据显示,在整体市场下跌时,低波动股票有表现更好,这等于给组合再加了一层“保护垫”。

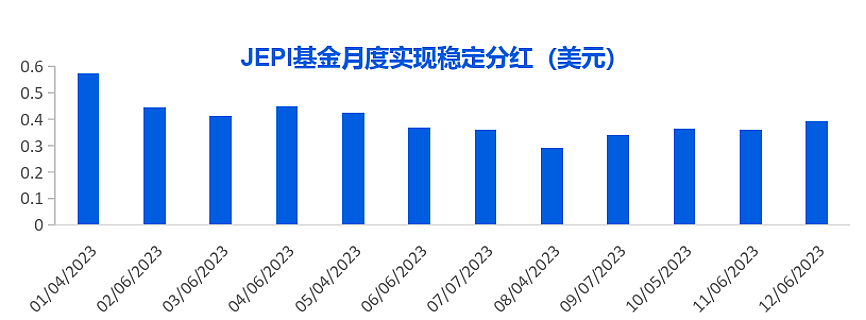

其次,JPEI通过权利金的方式实现了月度分红,付息的高低取决于市场利率和波动性。海通证券的数据显示,JEPI的股息支付相当稳定:

JEPI不仅具备了标普500指数的特征,同时又提供了更好的防守能力。而每月分红的特点又让其具备了类固收的特点。JEPI在何种市场下会有怎样的走势,投资者有一定的预见性。

在推出后的2020年和2021年里,疫情期间的美国财政和货币双重刺激下,美股高歌猛进,JEPI不温不火。

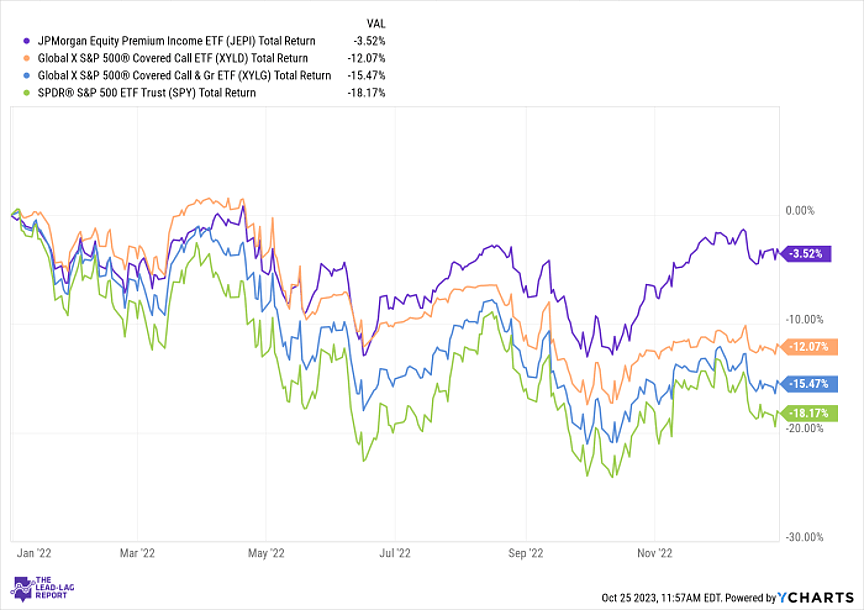

真正引爆JEPI的是2022年,大涨了接近两年的美国市场进入调整,股债双杀,标普指数跌近20%,这简直是JEPI最理想的环境。JEPI(下图紫线)2022年表现强劲,全年几乎平收,同期标普500指数收益(下图绿线)为-18.17%。

2022年,JEPI资金净流入超过百亿美元。接下来的2023年,标普指数一度大幅波动,最终四季度走出大幅走高的走势。即便2023年跑输了指数,但JEPI依然在波动中获得了投资者的青睐,全年再度“笑纳”超百亿资金。

短短两年后,JEPI已经成为一只规模超300亿美元的庞然大物。在主动ETF资产排行榜上,JEPI资产规模不止超越了“跳水”的ARK,也超过了“兄弟基金”JPST(JPMorgan Ultra-Short Income ETF-ETF Shares),坐上了“第一主动ETF”的宝座。

JEPI成功后,摩根大通“乘胜追击”,推出了“纳斯达克版本”的JEPQ(JPMorgan Nasdaq Equity Premium Income ETF),同样获得了市场认可。备兑期权策略如此受欢迎,高盛、贝莱德等其他巨头迅速跟进,也推出了备兑期权策略的主动ETF。 高分红 VS 放弃大涨收益

高分红 VS 放弃大涨收益

备兑期权本质上通过出售看涨期权获得权利金,组合在股价平稳或者下跌的时候,其收益要高于单独持有标的资产,这种“下行保护”提供了一定的防守能力,而付出的代价是,在上涨幅度超过看涨期权行权价后,组合的收益存在上限。

这意味着基金为了权利金收入放弃了未来可能产生的更大收益。如果指数大幅上涨,基金将会错失这部分收益。但如果指数大跌,基金净值也会跟着下跌。

数据显示,备兑期权组合在标的资产横盘或上下波动幅度不大时表现良好,但在标的资产大涨时跟不上反弹。2023年,美股走出上涨行情,标普500指数全年上涨26.29%,JEPI收益仅为9.81%。

另外,在美股市场下,长期来看备兑看涨期权ETF的总回报没有优势。

如下图所示,自2020年成立以来,JEPI总回报跑输标普500大约三个百分点。由此可以看出,这类基金适合对现金流要求较高的人群,或者在股市震荡期间阶段性持有。

尽管在牛市中表现落后,但JEPI仍然强势吸金,并且备受散户投资者追捧。

首先,JEPI仅收取0.35%的管理费,几乎和被动ETF费用持平,广受配置资金青睐。

另外,随着美股不断创新高,投资者既想享受股指的上涨,又担心回撤风险。这也使得JEPI逐渐取代债券基金,成为稳健型投资者的首选。

正如一位投资者所言:目前,我出售了一些标普股票,买入了JEPI/JEPQ/QYLD(均为备兑认购策略ETF)。我最近退休了,无法把所有精力用于增加资产储备,我更关心的是长期保值,避免SORR(Sequence of Return Risk,报酬顺序风险,这里意为退休后返贫)。如果你还年轻,还处在财富增长阶段,没必要买JEPI,专注搞钱吧!

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64