万科的底牌捂不住了(组图)

2024年3月29日,万科A(SZ:000002)发布了《2023年报》。报告显示,2023年营收4657亿、同比下降7.56%;归母净利润298亿,同比下降43.1%;经营活动现金流净额39.1亿,同比增加42.2亿。

作者|Eastland头图|视觉中国

营收降幅不算大,利润缩水但毕竟没有亏损,但真正让投资人担心的是销售持续低迷和债务风险。

万科能否“活下去”,主要取决于房地产市场的复苏。其次是看手里有多少底牌。

最大的忧患是销量持续低迷

疫情冲击下,2020年Q1万科合同销售金额仍达1379亿,同比下降7.7%;Q2降幅收窄至1.1;Q3、Q4增幅分别为22.7%、36.2%。2020全年,万科合同销售金额7041亿,同比增长11.6%。

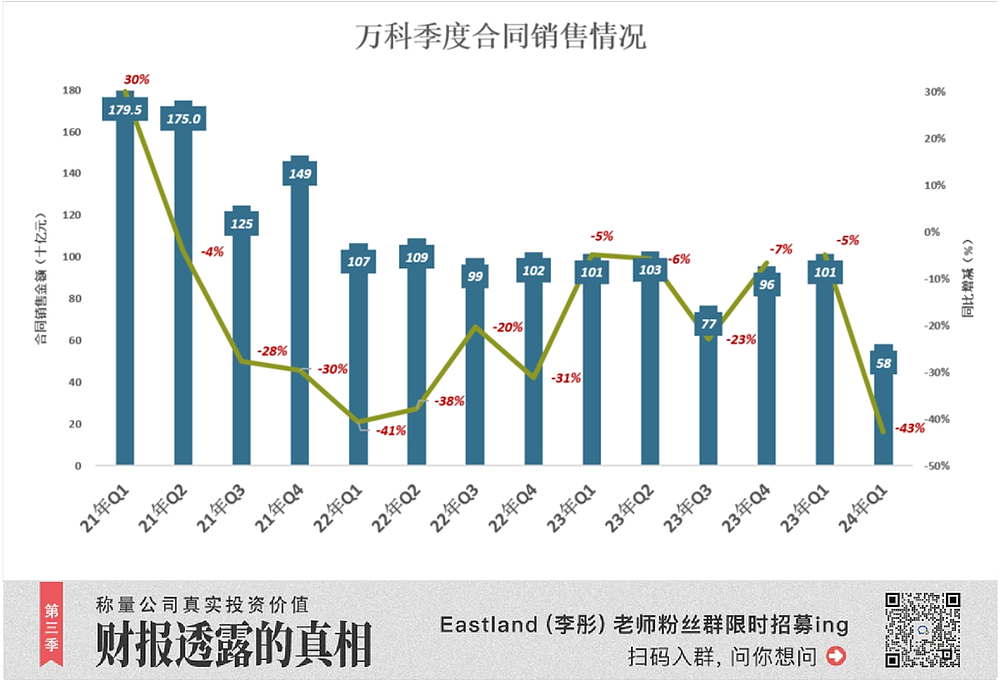

2021年,万科的“好日子”只有三个月:Q1合同销售金额1795亿,同比增长30%;Q2同比下滑4%;Q3同比下跌28%,Q4跌幅30%;

2022年Q1-2023年Q2,合约销售连续六个季度稳定在1000亿以上;

2023年Q3、Q4有些“松动”;2024年Q1合同销售金额580亿,同比下降43%。

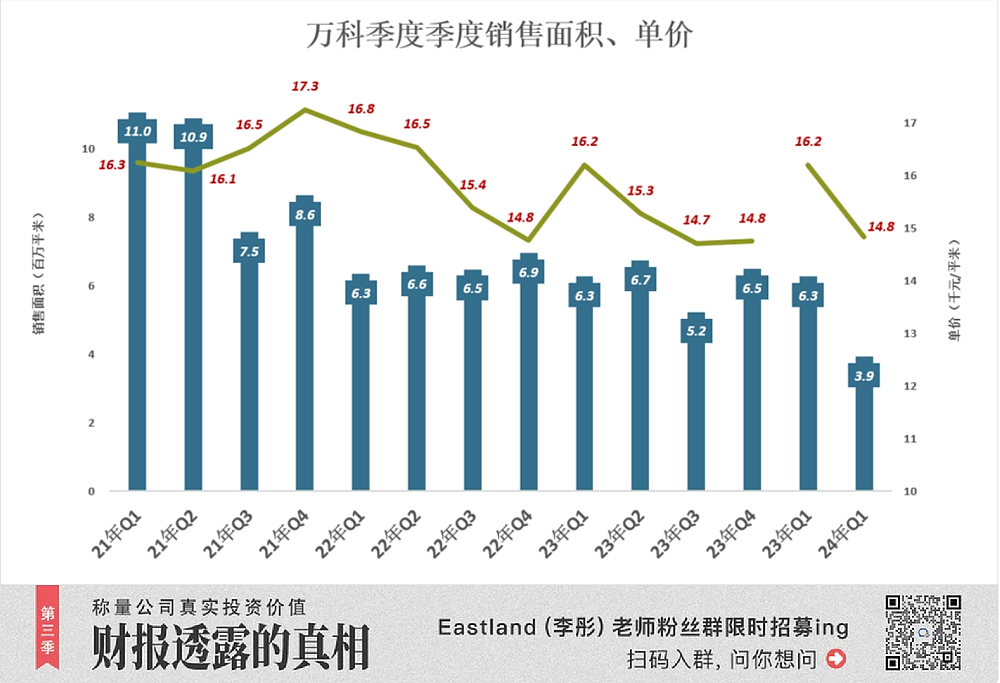

面对行业不景气,万科没有马上实施降价:2021年Q3、Q4,销售面积下降36.5%、38.6%,但销售均价分别上涨13.9%、14.5%。估计是基于这样的判断:潜在购房者有“买涨不买落”的心态,降价效果不见得好。

2022年下半年,单价开始松动,Q3、Q4先后降至1.54万元/平米、1.48万元/平米。降价只是止住了销售面积环比下降的势头。

2024年Q1,合同销售面积391万平米,同比下降37.5%;

2022年Q1,合同销售面积同比下降42.7%;2023年Q1,销售面积同比降幅仅为1.1%,似乎稳住了阵脚;不料2024年Q1,销售面积同比下降37.5%,约为2021年Q1的三分之一(2021年Q1,合同销售金额、面积分别为1795亿、1104万平米)。

万科困境的关键不是内因,而是房地产行业持续低迷造成的资金周转不灵。2024年1-3月,前100房企权益销售总额6029亿,同比下降48.1%。

底牌一:“蓄水池”里的3600亿

房地产公司财报披露的营收、成本、利润数据是对以往销售业务的结算,与当期经营是脱节的。

在结算前,合同销售所得属于合同负债,是房地产公司的已售未结资源。合同负债好比蓄水池,合同销售是注入,结算销售收入是抽水。某个财务周期蓄水量大于抽水量,池中水位上升,反之水位下降。

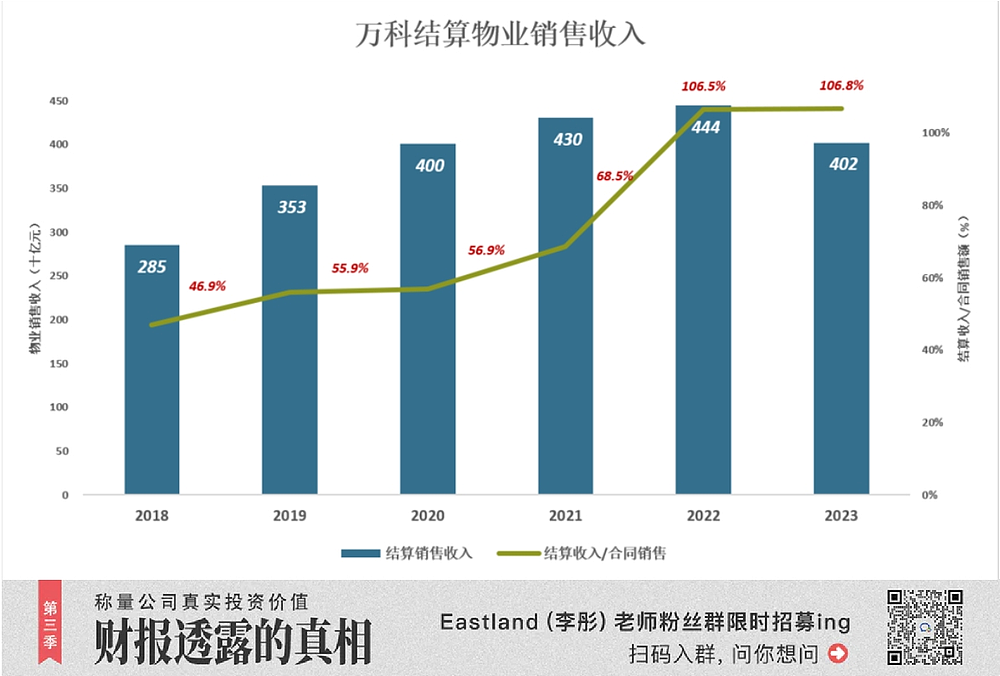

2020年,合同销售7041.5亿,结算(往期销售收入)3774.2亿,相当于合同销售额的53.6%,水位上升。

2021年,合同销售6277.8亿,结算4022.7亿,相当于合同销售额的64.1%,水位仍在上升。

2022年,合同销售4169.7亿,结算4444亿,相当于合同销售额的106.6%.

2023年,合同销售3761.2亿、结算4016亿,相当于合同销售额的106.8%。万科被迫开始“抽水”。

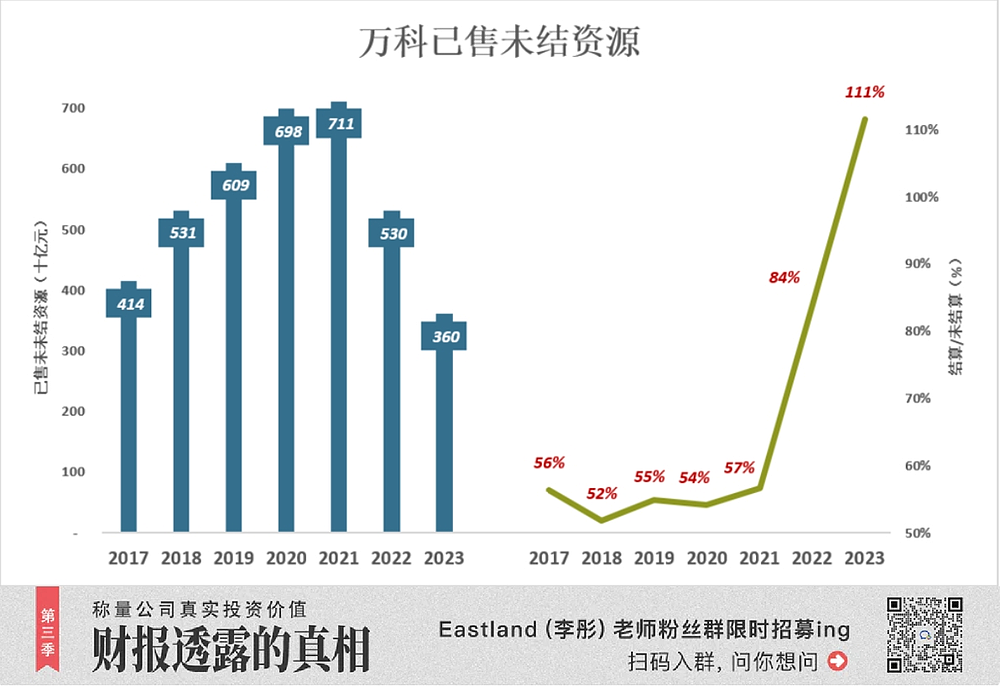

2017年-2021年,结算物业销售金额与年末未结算金额的比值低于60%。

2021年,未结资源达到峰值,7108亿。

2023年,结算物业销售金额4016年,年末未结算资源降至3604亿,约为2021年末的一半。

3600亿,说多不多、说少不少,至少可保2024财年营收不太难看。

底牌二:高价未结算资源

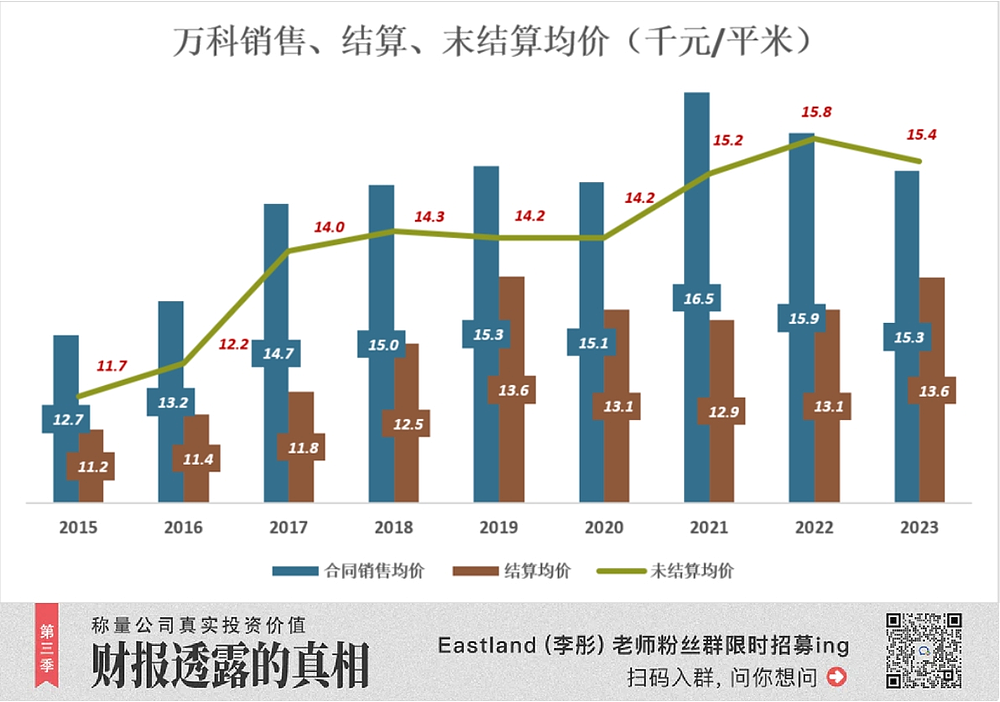

2021年-2023年,万科房地产开发业务结算毛利润率分别为23%、20.4%和15.7%。2023年结算均价较2019年高5.1个百分点,但毛利润率低7.3个百分点,显然是因为2023年结算项目的成本更高。

由于合同销售与结算是“脱节”的,房地产企业不仅可以通过掌握结算节奏“调节”营收,还可通过选择开发成本、售价不同的项目在一定程度上“调节”利润。

与物业开发有关的均价有三种:

一是合同销售均价。2023年合同销售金额3761亿、销售面积2466万平米,均价1.53万元/平米(2022年,合同销售均价为1.59万元/平米);

二是结算均价。2023年结算收入4016亿、结算面积2962万平米,均价1.36万元/平米(2022年,结算均价为1.31万元/平米);

三是已售未结均价。截至2023年末,已售未结金额3604亿、2339平米,均价1.54万元/平米(2022年末,未结资源均价为1.58万元/平米);

结算的对象是以往的合同销售,但万科近年的结算均价明显偏低。以2023年为例,结算均价(1.36万元/平米)比2022年合同销售均价低14.5%,比2021年销售均价低17.7%,比2020年销售均价低10.1%……

结算均价亦低于未结算均价。还是以2023年为例,结算均价比未结算均价(1.54万元/平米)低12%……

在一定程度上,房地产企业具有选择结算项目的裁量权。既然可以优先结算低价资源,也能滞后结算高利润率资源。

当前投资者关注的焦点不是利润多寡。只要能活下去,利润不会太难看。

底牌三:完成度极高的在建工程

已售未结资源是“数字”,收到的钱早花了。无论怎样结算,都只能救报表而不能救命。活下去的关键是“在建工程”的完成度。

在建工程完成度低,意味着还要投入巨资,否则项目就会烂尾进而因“合同违约”被地方政府收回(有可能是无偿的)。

在建工程完成度高,意味着只需投入少量资金就可竣工,转入“待售现房”,价格可参照周边二手房。能否卖出去是一回事,至少不会被无偿收回。

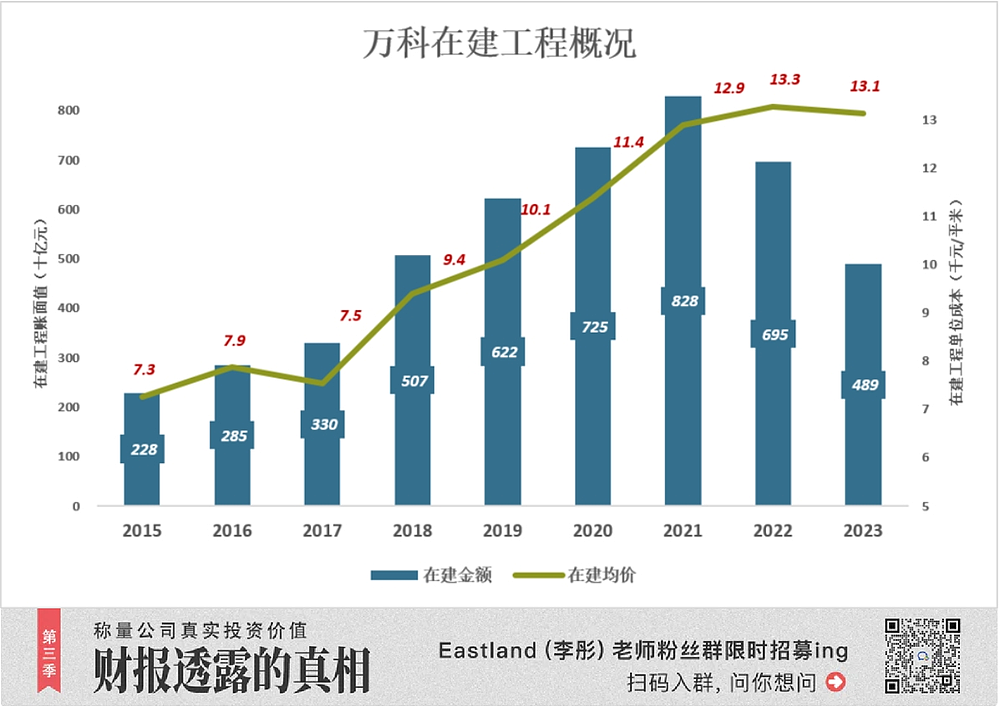

测算在建工程完成度的重要指标是成本。

在建工程按成本入账(包括土地成本和已发生的建设成本)。假如成本为8000元/平米,在建工程成本为6400元/平米,完成度就是80%。

2019年,万科有6170万平米在建工程、账面值6222亿,单位成本1.01万元;合约销售均价1.53万元/平米;如果合约销售毛利润率为20%,则成本为1.23万元/平米,则推算在建工程完成度为82%;

2021年末,在建工程账面值达8283.4亿,单位成本1.29万元/平米;

2022年末、2023年末,在建工程单位成本分别为1.33万元/平米、1.31万元/平米。分别相当于本财年合约销售均价的83.7%、86.1%(2015年-2019年,这个比例不到70%)。

2023年末,在建工程面积较2021年末下降42%,且完成度极高。这意味着两件事:一是2024年工程建设支出将大幅降低;二是潜在的“竣工待售资源”庞大。#这是成功自救的基本盘#

回首往事,“刹车”晚了?

1)没在第一时间刹车

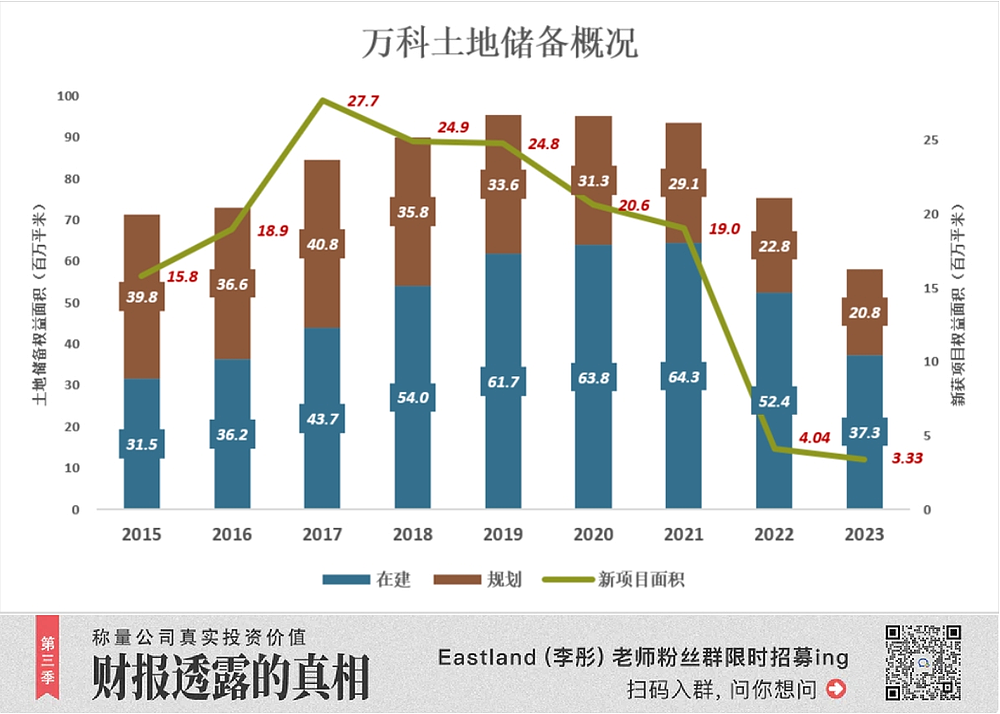

今天土地储备的多寡决定着明天的合同销售规模。拿地节奏赤裸裸地反映房地产公司的激进程度,童叟无欺。

2017年,万科新获项目权益面积达2770万平米;2018年、2019年分别为2490万平米、2480万平米;

2019年末,万科土地储备达峰——在建权益面积、规划权益面积分别为6170万平米、3360万平米,总计9530万平米。

2020年,万科土地储备横盘于9510万平米。但在建工程权益面积增加了211万平米,说明万科“外松内紧”,加紧建设;

2021年,万科获取新项目的力度明显放缓,全年新增权益面积1900万平米,年末土地储备微降至9340万平米;

2022年,万科新增项目权益面积锐减至404万平米,年末土地储备降至7520万平米;

2023年,新增项目权益面积仅333万平米,年末土地储备5810万平米(其中在建工程3730万平米);

2020年“820座谈会”提出“三线四档5%”。2021年,万科拿地规模仅略微回落至1900万平米。

2022年才开始大力刹车,新增项目权益面积仅404万平米;2023年也只有333平米。

回过头来看,万科“刹车”是有些晚,但误判的原因是什么?

2)误判的原因

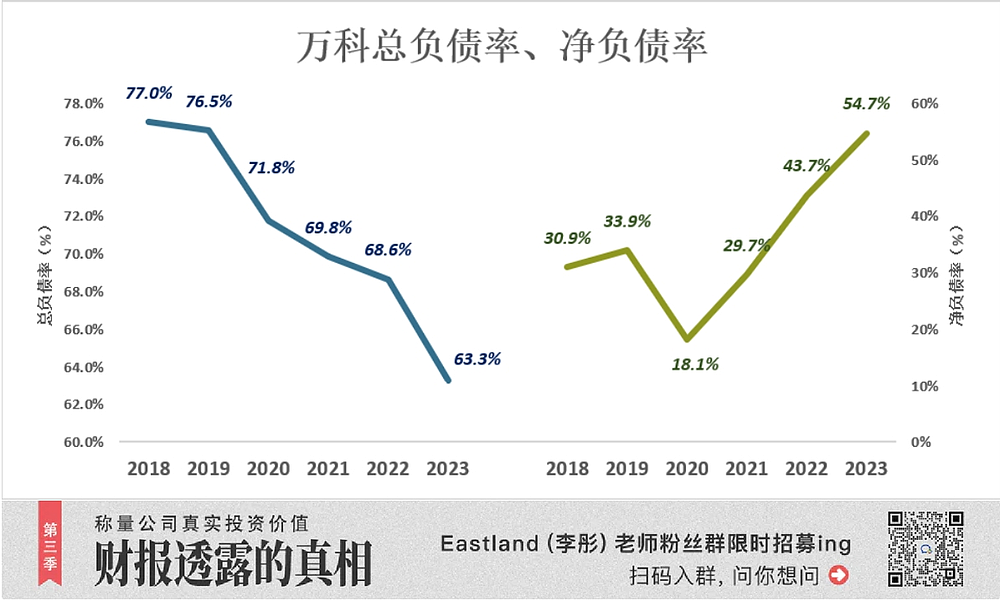

“三条红线”指:调整总负债率不大于70%;净负债率不大于100%;现金短债比大于1.0。

2019年末,万科净负债率为33.9%,现金短债比为1.8,裕度很大、可谓从容达标;只有总负债率一项超标,为76.5%。

总负债率

2020年总负债率下降4.8个百分点,年末为71.8%,略高于红线。

2021年末,总负债率达标,为69.8%。

2022年,总负债率微降至68.6%;

2023年,总负债率63.3%。

净负债率

2020年末,万科净负债率仅为18%。

此后,由于现金、有息负债都在下降,但现金流失更快,净负债一路冲高到2023年末的54.7%。但远低于第二条红线的要求(不大于100%)。

只踩到“半条红线”,且达标难度不大。万科认为没必要急刹车,或许还想着“危中有机”呢。

在最近的投资者关系活动中,万科的反思是:“在宏观情况和行业情况发生重大变化时,依然维持扩张惯性,未能及时调整”,“意识到高速增长终将结束,但我们的行为未能坚决摆脱行业惯性”。

万科栽在“刹车”晚了,而且“没踩死”。不是没钱盖房,而是把“活”的钱变成“死”的房。

*以上分析仅供参考,不构成任何投资建议

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64