去杠杆的大背景下,这些人会慢慢“被收拾”!

作者:宋雪涛,天风证券宏观团队负责人。

文中观点仅反映作者研究和学术观点,不代表见闻立场,不构成投资建议。

去杠杆的大背景下,过去加杠杆驱动的盈利模式难以为继,有确定性业绩支撑的核心资产将持续受益。长远看,企业的盈利增长和股票的赚钱效应靠的是产业的创新升级和经济的内生增长。老老实实做企业的人会慢慢好起来,炒来炒去用杠杆套白狼的人会慢慢被收拾。

去杠杆的大背景下,居民和企业的资产配置都表现出“轻资产高周转”的流动性偏好。居民从房地产转向货币基金或理财产品,传统企业从产能再投资转向对公理财或产业基金,这些都是宏观经济的新旧动能转换在微观上的倒影。资本市场的核心资产从来不会缺少配置资金。

一、金融去杠杆刚刚开始,

经济加杠杆驱动的盈利模式难以为继

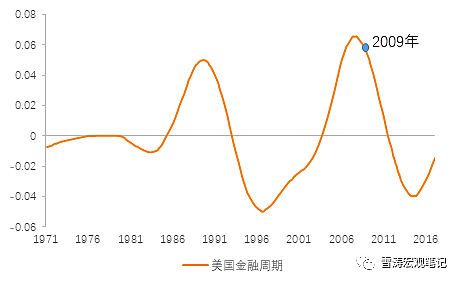

站在金融周期的角度,2017年的中国相当于2009年的美国——刚刚翻越了金融周期的顶点,正在经历一个信用、债务、杠杆的潜在收缩期。

图1:中国金融周期(M2滤波)的2017年

资料来源:WIND,天风证券研究所

图2:……相当于美国金融周期的2009年

资料来源:WIND,天风证券研究所

从今年开始,也就是当我们进入金融的潜在收缩期之后,企业靠加杠杆驱动的盈利模式已经难以为继。对企业来说,内生增长、产业的创新和升级、理性扩张、收入—利润—投入的良性循环、老老实实做企业,变得越来越重要。

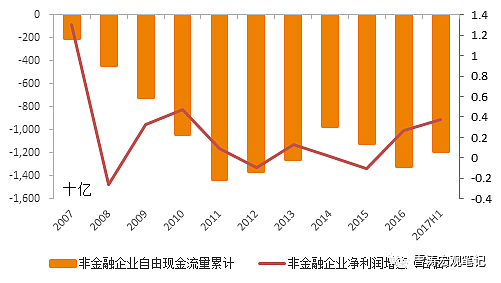

回头看过去三年(2014-2016年),非金融企业的利润逐渐改善,但是自由现金流却持续耗散,就像一个人为了赚钱而过度透支健康。企业盈利增长靠的不是经济的内生增长和产业的创新升级带来的“赚钱效应”,而是靠“加杠杆”——这也是旧经济维持需求稳定的核心。

图3:2014-16,企业利润改善,自由现金流耗损

资料来源:WIND,天风证券研究所

2014-2016年,非金融上市公司的经营性现金流下降,同时净负债上升,反映出企业盈利和经济增长靠的是加杠杆和负债驱动,而企业的现金流也在负债上升中持续耗损。

图4:2014-16,传统企业盈利主要靠负债驱动

资料来源:WIND,天风证券研究所

在金融的扩张期,货币条件和信用环境是宽松的,借贷成本下降,“炒来炒去加杠杆”和“讲故事空手套白狼”的盈利模式都能活得不错。但是当金融进入收缩期,金融去杠杆带来了企业的财务费用增加和债务做减法,过去那种加杠杆驱动的盈利模式就难以为继了。

无论是靠地产基建刺激的宏观经济,还是靠PPT讲故事的某一类企业,还是靠杠杆收购的野蛮人,还是靠多层嵌套的交易结构承接杠杆的金融体系,都发现原来很容易赚钱的方法现在靠不住了。债务驱动的盈利和创造自由现金流的能力开始下降,有确定业绩支撑的核心资产开始持续受益,这是今年A股“50-3000”的核心逻辑。

往长远看,企业的盈利增长和股票的赚钱效应靠的是新经济驱动的内生增长。用白话讲,就是老老实实做企业的人会慢慢好起来,炒来炒去用杠杆套白狼的人会慢慢被收拾。

二、去杠杆中的金融和地产

哪里有利润,哪里就有杠杆。高利润的金融业和地产业,也是前几年拼命加杠杆的典型。过去三年,我们看到的是一些银行和保险用资产驱动负债,一些地产商用负债驱动资产。金融机构在交易上加杠杆博弈央行,地产商疯狂拿地加杠杆博弈城镇化政策。

金融和地产的加杠杆模式也体现在资产规模和从业人数上。2010-2016年,金融从业人数从470万上升到665万,大资管总规模从30万亿上升到116.18万亿,银行业托管的资产规模占比GDP从9%上升到19%。6年间,房地产从业人数从211万上升到432万,房地产商的平均资产负债率从71%上升到79%。

当舞曲停止后,加杠杆的盈利模式越来越难,前几年拼命加杠杆的边缘金融机构和激进负债的地产商就成了最先被去掉产能的对象。

编者注:在07年金融危机爆发前,花旗银行时任CEO Chuck Prince曾留下旷世名言,被华尔街大佬们争相传诵:“当名为‘流动性’的音乐戛然而止(金融危机到来),事情就大条了。只要音乐不停,舞蹈(捞钱)就不会停止。我们必须继续把这支舞跳下去。”

图5:金融从业人数和银行托管资产占比GDP上升

资料来源:WIND,天风证券研究所

图6:房地产从业人数和地产商资产负债率上升

资料来源:WIND,天风证券研究所

三、居民去杠杆,钱去哪儿了?

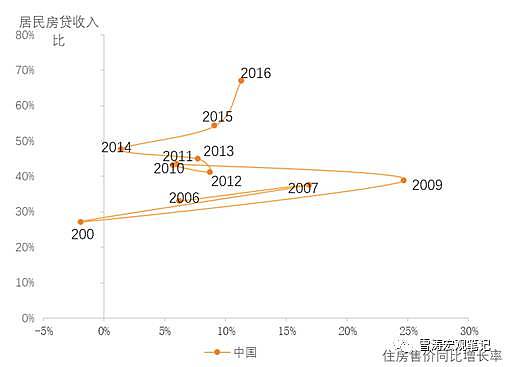

2014-2016年,居民在房子上主动加杠杆。2017年,房子从“不动产”变成“冻产”——不能买更不能卖。虽然“不能卖”的居民还在“被动加杠杆”(资产下降,负债随利息上升),但“不愿买”的居民事实上已经在房子上“主动去杠杆”了。

图7:2014-16年,居民在房子上主动加杠杆

资料来源:WIND,天风证券研究所

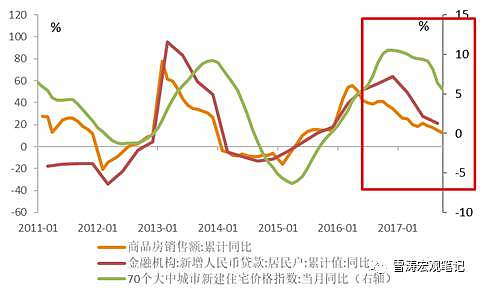

2017年,居民新增贷款和地产销售额的同比增速双双回落。另一方面,居民部门的资产配置正在从低活性(流动性差)的地产转移到高活性的金融资产。

图8:2017年,居民部门的房地产配置下降

资料来源:WIND,天风证券研究所

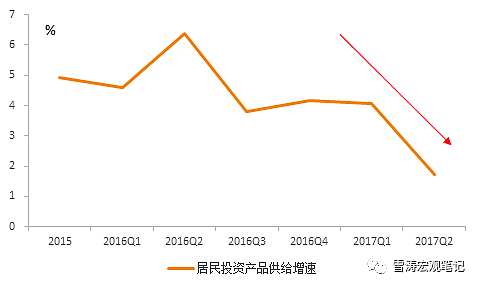

金融去杠杆的背景下,居民的钱没有涌入高风险资产。一方面,金融去杠杆减少了高收益金融产品的供应。另一方面,股票市场几乎是唯一没有刚兑的市场,风险偏好的市场分割使得居民从房地产市场出来的钱不一定直接进入股市里去。

图9:2017年,高收益率投资产品供给增长下降

资料来源:WIND,天风证券研究所

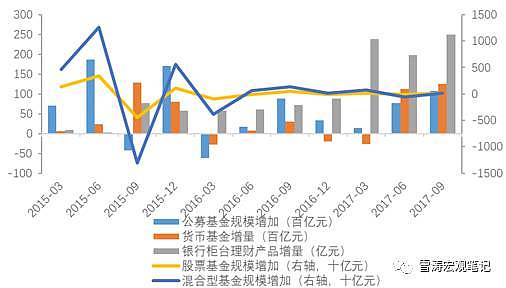

至少从观察来看,居民的资产配置转向流动性更好、久期更短的银行理财和货币基金。2017年,银行柜台理财产品的单季度增量大幅上升。货币基金在2季度新增1.12万亿,3季度新增1.25万亿。银行柜台理财在2季度新增1.98万亿,3季度新增2.5万亿(注:柜台理财新增为其销售增量,而非余额增量)。但是股票型基金和混合型基金的规模并无明显变化。

图10:2017年2-3季度,理财和货基的配置剧增

资料来源:WIND,天风证券研究所

居民存款搬家到货币基金和理财,对银行来说是不希望看到的。银行对存款的追逐推升了理财产品预期收益率。银行资金池的成本水涨船高,倒逼那些过去拼命加杠杆的边缘金融机构主动去杠杆。

图11:存款搬家,银行的负债端成本持续上升

资料来源:WIND,天风证券研究所

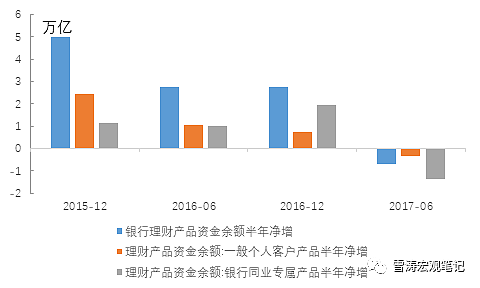

我们观察到银行去杠杆的第一个现象是:今年上半年,银行理财总规模下降了0.67万亿,其中同业理财收缩了1.38万亿,但个人理财仅下降了0.32万亿。

图12:理财总规模下降,主要是同业理财收缩

资料来源:WIND,天风证券研究所

我们观察的第二个景象是:今年3季度,配置盘为主的全国性商业银行和保险在债券的配置上明显乏力。交易盘为主的公募基金加仓债券,这使得4季度债市结构以交易盘为主,10月利率债冲高未果之后交易盘止损带来了多杀多的踩踏。

图13:银行保险的债券配置开始乏力

资料来源:WIND,天风证券研究所

四、企业去杠杆,钱去哪儿了?

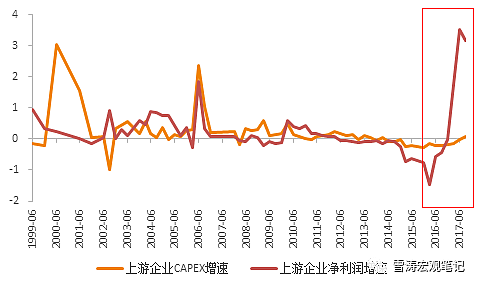

我们从3月至今的一系列报告都反复提到一个现象:传统周期性行业经历了产能出清和集中度提升后,利润发生改善,但没有增加资本开支。

2017年以来,上游企业的利润增速和固定资产投资增速,或者上游上市公司的净利润增速和资本开支增速,都出现巨大裂口。

图14:2017年,上游企业利润改善,投资下降

资料来源:WIND,天风证券研究所

图15:2017年,A股上游企业利润改善,不增加资本开支

资料来源:WIND,天风证券研究所

传统周期性行业(造纸,钢铁,高速公路)的利润改善,但减少了对传统产能的再投资,这些企业的钱去哪儿了?

普遍的现象是这些行业的资金流向了四个方面:(1)偿还债务、(2)产业链内部整合、(3)跨界并购、(4)金融资产投资。这四个方面本质上都是传统企业完成新旧产业更替的路径。

(1)和(4)是企业的间接投资,(2)和(3)是企业的直接投资。无论是哪种,企业都有金融资产配置的需要。所以企业和居民一样,既然不能继续加杠杆获得盈利,就要配置在有确定性或有业绩的资产上。

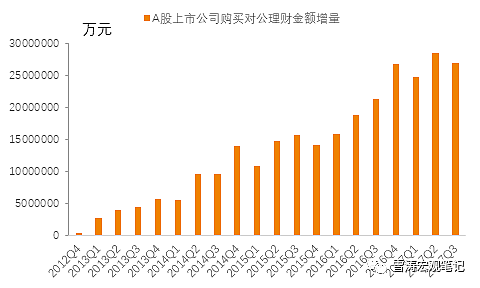

银行理财成为企业资金流入的选择。比如,方大炭素花了60亿买银行理财。今年至9月,A股共有974家上市公司购买了理财产品,占比超过29%,而购买规模相当于去年全年的127.5%。

更有趣的是在披露理财产品到期收益统计的413家公司中,有38家公司购买的对公理财产品到期收益高于半年报披露净利润,其中7家公司依靠投资理财产品获得的收益致使公司净利润为正。

图16:A股上市公司购买对公银行理财上升

资料来源:WIND,天风证券研究所

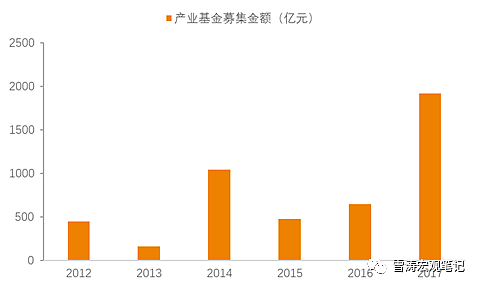

传统周期性行业的上市公司通过设立产业并购基金完成转型的趋势也越来越明显。今年11月以来,山东高速发起设立了50亿产业投资基金,明泰铝业设立6亿元产业升级并购基金。截至目前,由上市公司发起、参投的产业并购基金有167只募集完成,募资总金额1923亿元,是去年的3倍。

图17:今年A股上市公司发起募集的产业基金是去年3倍

资料来源:WIND,天风证券研究所

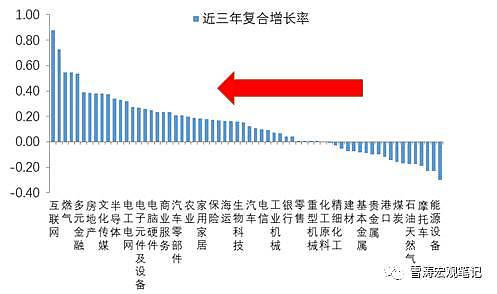

传统企业减少传统产能再投资,其实是宏观经济的新旧动能转换在微观上的倒影。

微观层面,聪明而能干的传统企业通过产业并购基金等方式,把利润投到新经济产业的浪潮中;聪明而保守的传统企业或降低负债,或购买对公理财,把利润交给机构投资者获得稳定收益。

中观层面,在资本的驱动下产业正在进行一轮产业浪潮的新旧更替。

宏观层面,资源从旧经济转移到新经济,驱动着以新经济产业为核心的宏观周期。

图18:产能投资正在从旧经济转移到新经济

资料来源:WIND,天风证券研究所

五、资本市场门口的柴火堆

居民和企业的资产配置都表现出轻资产高周转的流动性偏好,居民从房地产转向货币基金或资管计划,传统企业从传统产能再投资转向对公理财或产业基金。这笔钱没有高收益低风险的资产可配置时,就又回到了银行体系,购买了银行的协议存款或同业存单或金融债,成为了银行对非银金融性公司的负债。这个数字在2017年3月是15.4万亿,现在是17.1万亿,一直在上升。

资本市场并不缺钱,更准确地说,资本市场的核心资产不缺少配置资金。只要风险偏好配合或者政策适度友好,这些高流动性偏好的资金就会回到资本市场,成为一堆随时可能被添进资本市场(一级股权投资、二级股票市场)的柴火。

图19:资本市场门口的柴火堆——银行对其他金融性公司的负债

风险提示:去杠杆进程超预期

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64