刚刚,美国加息!老百姓要不要屯点美元?

北京时间周四凌晨2点,美联储货币政策委员会FOMC会后宣布,FOMC委员一致投票决定加息25个基点,将联邦基金目标利率区间上调25个基点,升至1.75%-2%,符合市场预期。

本次联储会议声明删除了今年5月决议声明中称利率仍会“在一段时间内”低于长期水平的表述,对于加息,用“进一步逐步上调”替代了“调整”。

联储会后公布的官员利率预期中位值点阵图显示,八位联储官员预计今年全年加息四次或更多,3月公布的点阵图显示持这一预期的官员有七人。

这意味着,多数联储决策者预计今年还会有两次加息,将年内合计加息四次,明年将共加息三次,而上次多数决策者预计今明两年均总共加息三次。

此前“淡定”跟随的中国央妈这次会如何应对?老百姓现在该不该买点美元?

01,市场反应

1)美元

美联储决议声明公布后,美元指数直线上涨,一度突破94,随后回吐涨幅。

对于美元未来的走势,我们来看一下加息前夕各大机构的分析:

美银美林认为,美元仍有望上涨,不过上涨之路较为曲折。

法巴表示,鉴于市场已经将美联储6月加息完全计入价格,而且美元不太可能与前端利率再次产生联系,预计美元不会因加息消息而再度走强。相反,未来几个周乃至几个月中,导致美元疲软的因素将再次浮现。

法国农业信贷认为,在投机客们继续增加美元多头仓位的背景之下,美元在本周可能感到压力。

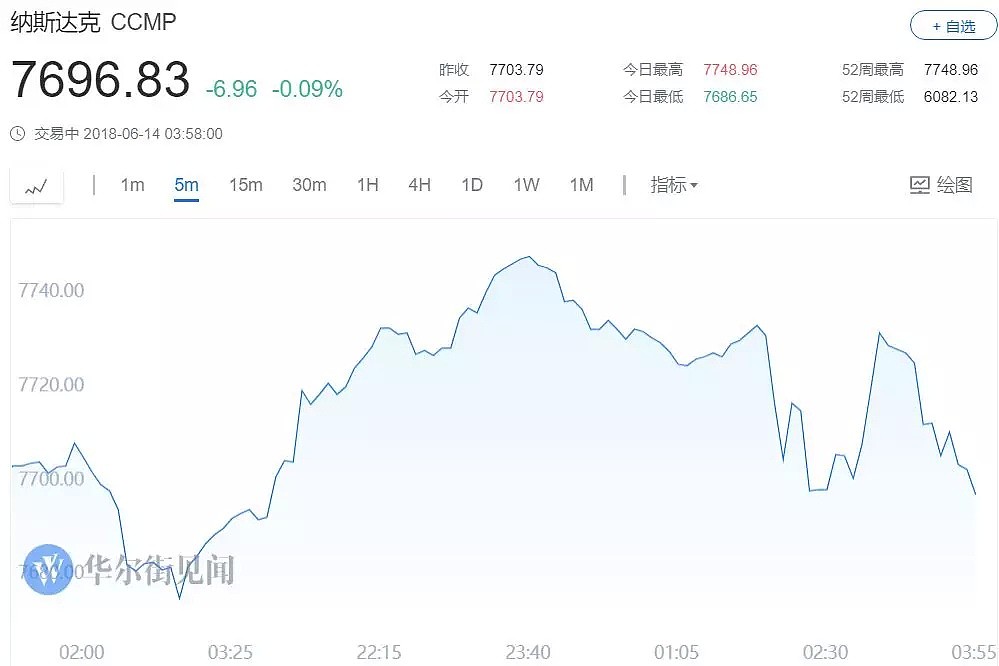

2)股市

对股市而言,利率走高是一大利空。 美股短线走低,收复失地后再次下跌,上演过山车。

从过去历史来看,美联储利率决议当周对股市都将是一大打压。

研究机构Schaeffer’s Investment Research称,每一次美联储利率决议之后的一天,通常是周四,标普500指数有平均0.74%的跌幅,之后的第二天也就是周五,则有平均0.54%的涨幅。

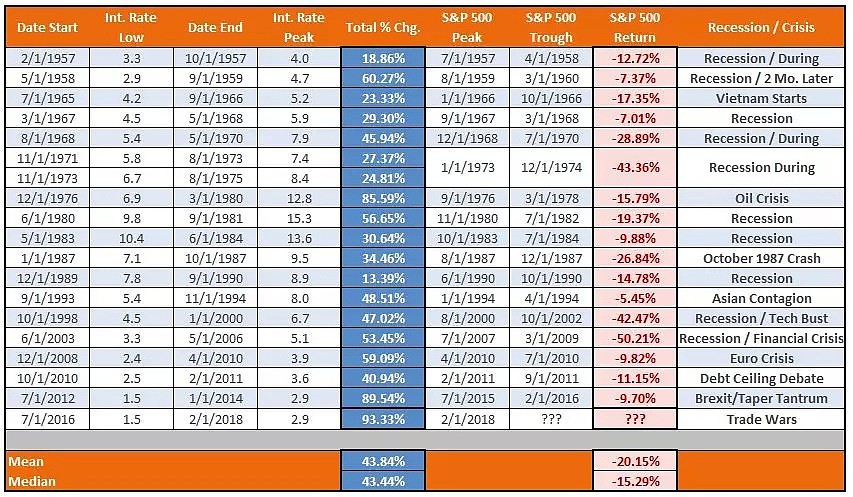

知名投资网站Real Investment Advice经济学家Lance Roberts日前撰文称,从历史经验来看,在过去18个美联储加息周期中,美股“跪”了18次,而且每个加息周期都堪称“命途多舛”,不是赶上经济衰退,就是遇到金融市场“溃败”。

对未来并不十分乐观的Roberts警示称,随着美联储又一次加息,信贷相关风险将进一步被推高,“当前有关升息不会影响牛市的论调层出不穷,最终都指向‘这次不一样’,然而事实可能并非如此,周期将走到尽头,没能考虑历史进程的投资者们,将再一次付出代价。”

不过,曾成功预言了1987年股灾的传奇对冲基金经理、净身家45亿美元的Tudor Investment Corp创始人Paul Tudor Jones预测,美股在今年底时会迎来一波疯狂的涨势(go crazy),特别是在11月国会中期选举结束后会显著跳涨,但这是不可持续的。

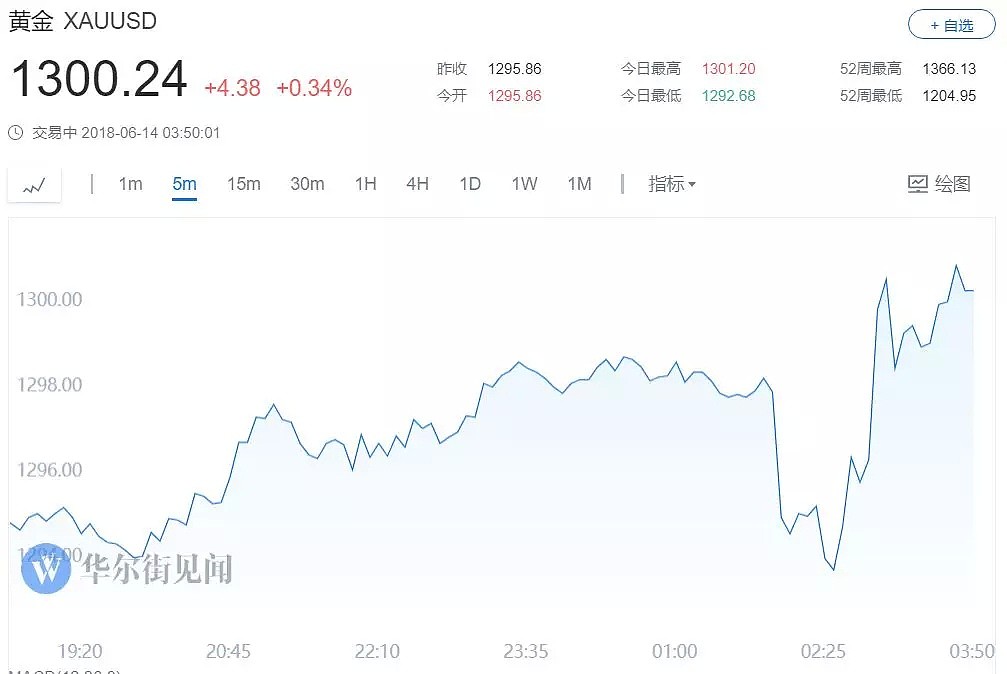

3)黄金

对黄金而言,加息显然也是个利空因素。

在鲍威尔新闻发布会开始后,黄金市场开始回升,抹去日内跌幅,一度突破1300美元/盎司关口。

4)美债

美债价格急跌、收益率飙升。10年期美债收益率一度升破3%,创约两周新高。

此前,德国商业银行亚洲高级经济学家周浩分析称,近期美债走势表明,市场虽然认可美国的加息进程,但又考虑到很多新兴市场以及欧洲经济的风险,又不得不购入美国国债。

其实这也说明美国的加息尽管看起来对债券市场会带来冲击,但整体的冲击却是有限的,美国国债收益率的相对缓慢上升,也表明市场对于美国加息有充分消化,同时也仍然愿意投资在美元资产上,这十分有利于对冲加息的负面影响。

在基本面上,考虑到美国经济通胀抬头和加息长期周期的预期,美国国债收益率再度反复测试并最终突破3.0%,恐怕只是时间问题。

5)经济

在6月12日Doubleline的资产配置策略直播中上,美国政府和美联储债务爆发、联储加息的组合被新债王Gundlach称为“自杀式行动”。

“我们在做的事情,看起来几乎是自杀式的行动。……我们在扩大赤字规模,同时却在加息。”

此前,前美联储主席伯南克、印度央行行长也都已经提示,美国赤字和加息并行的风险不容小觑。伯南克甚至直言,这会让美国经济在2020年坠落悬崖。

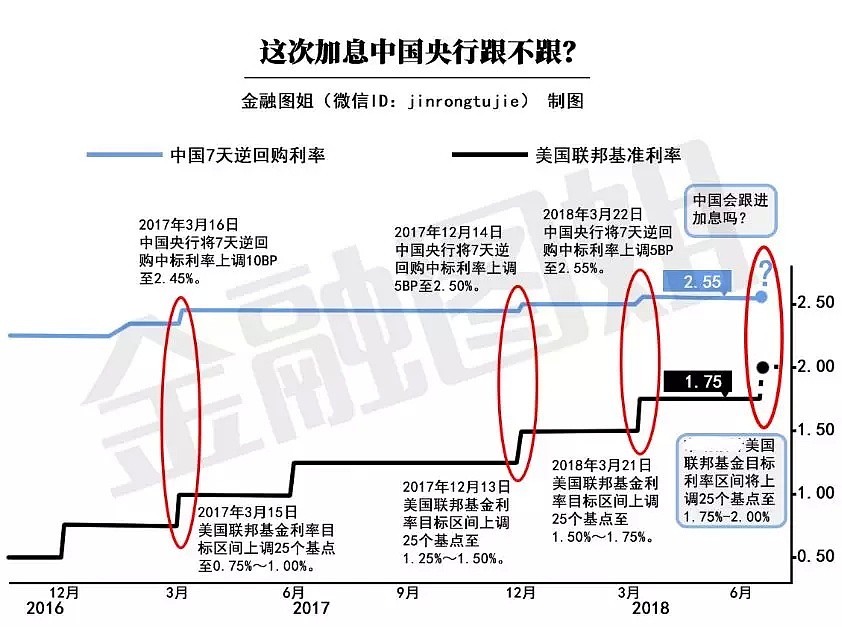

02,这次中国跟不跟?

自2016年12月以来,中国央行三次跟进美联储“加息”,最近一次是在今年三月。

这一次人民银行将如何应对呢?

面对美联储的加息,人民银行需要考虑以下几个问题:

1)中美利差

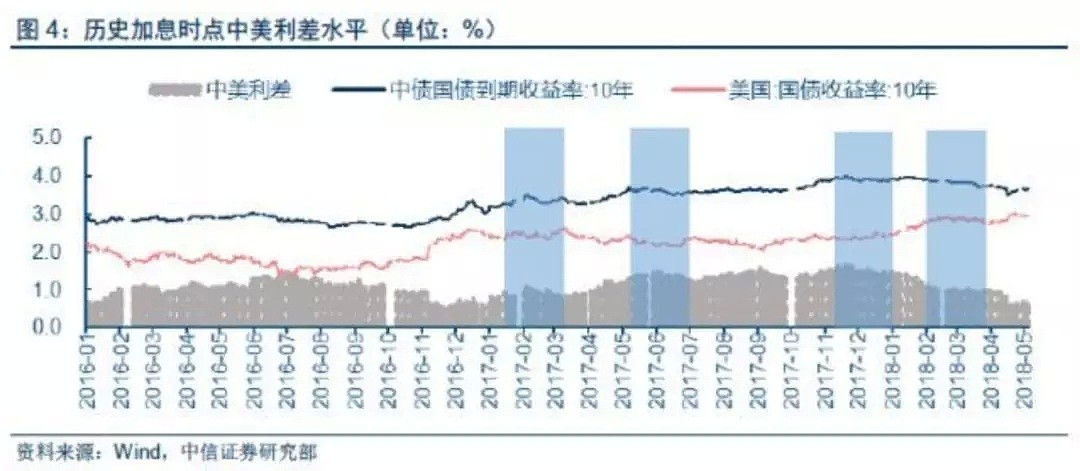

自2018年初以来,中美利差开始收窄,目前下行到60BP左右,而且随着美联储6月加息,中美利差有进一步收窄的可能。

中美利差虽然还没降低至历史最低水平,但随着利差的收窄,资金外流的压力也越来越大,人民币汇率虽然目前较为稳定,但贬值压力确然存在。因而人民银行可能会跟随加息以缓解外部压力。

不过,随着人民币汇率形成机制的完善,人民银行对中美利差的容忍程度也在提高,6月不加息的操作也存在一定可能。

2)内部环境

虽然一季度实际GDP增速保持6.8%的增速,但国内经济基本面面临下行压力,扩内需和降低企业融资成本成为经济金融工作的主要目标。这在一定程度上制约了货币政策收紧,加息压力较大。

3)后续操作

人民银行除了需要权衡上述的内外部因素,还需要进行长短期权衡货币政策后续操作空间和灵活性。

虽然美联储6月加息,但是后续还存在不确定性(经济增速可能冲高下滑,非农低于预期,工资水平下降,通胀后续是否强劲有疑问)。人民银行加息如果短期一步到位,后续的货币政策会较为被动,需要进行长短期权衡以决定加息的幅度。

综上,中信证券研究部认为,比较中性、概率最大的政策组合是加息5BP并结合MLF等公开市场操作进行流动性对冲,根据国内经济形势亦步亦趋地加息。也不排除基于年中时点特殊性考虑而不加息,等待更加合适的时机加息,或直接等待美联储下次加息。

兴业银行分析师郭于玮、研究员鲁政委也表示,在未来的美联储加息进程中,我国货币当局可能不会每一次都亦步亦趋,而会根据国内经济情况的变化自主确定合意的政策利率水平。

中国民生银行首席研究员温彬则认为,虽然中国央行大概率会同步小幅提高逆回购和MLF等公开市场操作利率,但也会导致金融机构通过MLF获得流动性的资金成本进一步抬升,因此,下半年仍有降准空间和必要性。

03,老百姓要不要屯点美元?

今年4月中旬以来,随着国际市场美元指数攀升,人民币对美元双边汇率出现一定幅度贬值,再加上近期市场对美联储今年加息4次的预期比较强,不少朋友又动了买点美元搏升值的心思。

对此,建信金融资产投资有限公司研究主管韩会师建议,普通百姓不要轻易出手,一旦运气不好,那就亏大了。除非您百分百确定,今年美元指数一定还能继续强势反弹,否则现在买美元就是一件很冒险的事情。

1)长期持有美元比较折磨人

很少有银行的外汇交易员会大笔持仓1个月以上,很多交易员的持仓时间不会超过24小时,1年以上的汇率走势绝对是“超远期”甚至是“超超远期”的概念。

举例而言,假设未来5年美元对人民币每年的波动情况分别是涨2%、跌2.5%、涨3%、跌2%、涨2%,虽然总体上美元对人民币有较为明显的升值趋势,但谁又肯定能熬过第二年和第四年的煎熬呢?

对于那些有渠道做外汇衍生品交易的百姓来说,就更要小心谨慎了。看对长期趋势在衍生品投机中几乎毫无意义,因为一旦踩错了时点,还没等到趋势真正到来,您就可能不得不爆仓离场了。

2)高抛低吸知易行难

有朋友可能会说,既然长期持有美元比较折磨人,那我就充分利用市场的短期波动高抛低吸,这总可以吧。逻辑上说得通,但仔细想一想,哪个在A股市场上损失惨重的散户当初不是这么想的。

美元对人民币升值幅度越大,美元掉头的可能性也就越大,特别是当汇率波动引起监管关注的时候,美元掉头向下,甚至是短期内快速回落的可能性会急剧增大,一旦运气不好赶上这种行情,那就亏大了。

3)持有美元而放弃人民币投资的机会成本

举个例子,现在境内人民币理财产品的年化收益率一般可以达到5%左右,而美元的理财产品大多在2-3%。当前美元对人民币即期汇率在6.40附近,如果在此价位买入美元,那么假如1年内美元对人民币不升穿6.53,或者半年内美元对人民币不升穿6.46,这笔投资就是亏的。

4)5万美元额度,收益有限

对于绝大多数普通百姓而言,每年只有5万美元的购汇额度,美元对人民币涨1000个基点,也就是1毛钱,带来的收益不过5000人民币,涨2000个基点的收益才1万人民币。

2000个基点的变化,对人民币来说绝对算得上大波动,在目前的汇率水平上意味着人民币对美元将贬值3%左右,6-12个月内出现这种情况的概率是比较低的。

为了这万八千块的或有收益,值不值得冒险呢?请各位老朋友斟酌。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64