连续八年利润上涨纪录被终结,联邦银行“多灾多难”的财报背后是否仍有曙光?

对于澳大利亚金融行业的龙头老大、市值最大的银行——联邦银行(ASX:CBA)来说,2018财年是动荡的一年。

在爆发了巨大的行业丑闻后,CBA的前首席执行官Ian Narev下台;继任者Matt Comyn接下“衣钵”,继续带领CBA这头“庞然大物”艰难前行。期间CBA董事会和管理层出现不断变更,并且继续剥离非核心业务,并接受监管机构对于不当行为的持续调查。

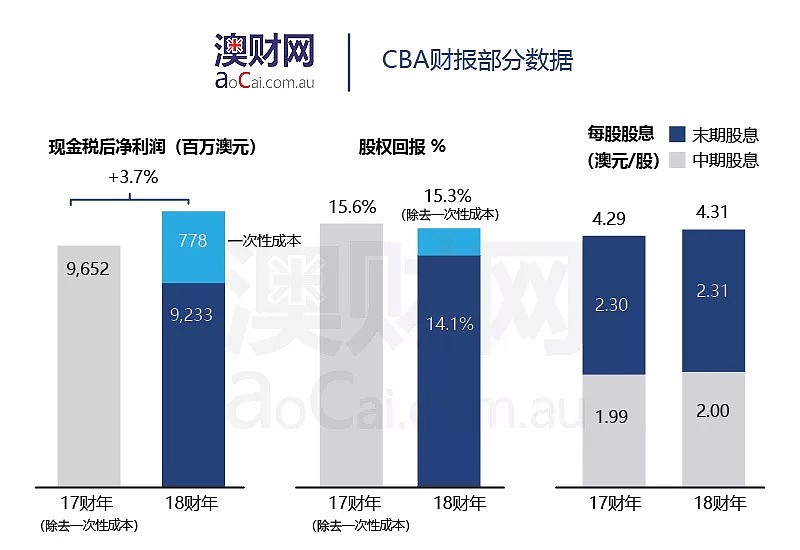

本日,CBA公布了其2018财年全年财报,相对于前一年创纪录的表现,18财年现金税后净利润同比下降4.8%至92.33亿澳元,这也是自金融危机以来该银行首次现金利润出现下降。其中包括洗钱相关监管处罚和合规监管成本在内一次性费用,对业绩产生了较大负面影响。不过拨开种种因素从基本面来看的话,这份财报中也透露出了CBA较为积极的前景展望。消息发布后,该公司股价上涨2.63%至74.81澳元每股。

一次性成本大增,

利润下跌“终结”连续增长纪录

财报显示,CBA 2018财年的运营收入上涨了2.6%至259.07亿澳元;但由于监管机构的罚款等一次性成本,运营费用大幅上升9.2%至115.99亿澳元。导致最后持续经营业务的税后现金净利润(Cash NPAT)录得下降4.8%至92.33 亿澳元,这也是CBA自金融危机之后首次录得税后现金净利润下滑,连续增长纪录被终结。股本回报(ROE)也下降了160个基点至14.1%。

那么一次性费用主要来自哪里呢?这里就涉及了CBA卷入的反洗钱案丑闻以及随之而来的各种调查。

之前AUSTRAC(澳大利亚交易报告和分析中心)指控CBA未能正确监控通过其智能ATM网络发生的数以万计的交易,从而违反了反洗钱和反恐融资法律。这种智能存款机于2012年推出,但是由于没有设置适当的编码,从而无法就通过该机器进行的数额超过10,000澳元的现金交易,自动向监管机构发送法定报告。最后CBA承认存在超过五万次违规行为,并支付7亿澳元的民事罚款。

此外,CBA还支付了随之而来的皇家委员会调查和APRA(澳洲审慎监管局)相关的1.55亿澳元一次性监管成本。

我们可以清楚的看到一次性成本给本次CBA的业绩所带来的打击,不过如上图,排除了一次性成本后,CBA来自持续经营业务的现金税后净利润则上涨了3.7%至100.11亿澳元,每股收益上涨2.2%至573.1澳分;同时股本回报将达到15.3%,不过同比仍下跌30个基点。

此外,CBA在股息方面的表现并没有让投资者失望。这位“股息大户”在2018财年总共派发了每股431澳分的股息,其中中期股息每股200澳分,末期股息231澳分。派息水平稳定,虽然并没有大幅增长,但鉴于该公司利润下滑的情况下还能有如此水平,股息方面的表现算是可圈可点了。

如上文所说,如果排除一次性成本,CBA的业绩表现不算太差;如果我们不考虑这些的话,该公司的业务基本面表现又如何呢?

核心净利息收入上涨,净息差扩大

关注银行的投资者们可能都知道,如今的澳洲银行业展现着动荡转型态势,各巨头纷纷开始剥离资产,重塑商业模式,将重点放在核心业务上。

而银行的最大核心业务也就是存款借贷业务,将人们存到银行的资金以更高的利率放贷出去,赚取利息差异中间的收入。那么CBA在这方面的业务表现如何呢?

根据财报,CBA 2018财年的净利息收入上涨了4.5%至183.41亿澳元。

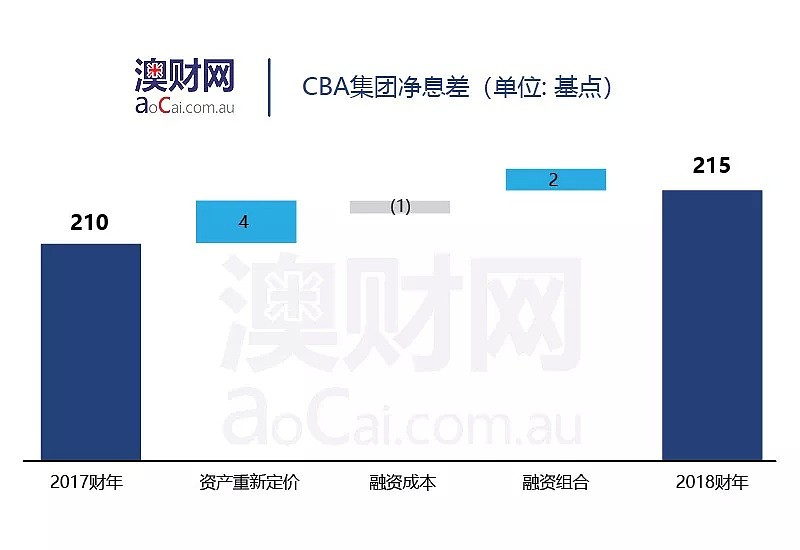

在这背后,有贷款数量整体上升带来的利好,同时净息差(Net Interest Margin)的扩大对收入也有着推波助澜的作用。贷款量方面房屋贷款同比上涨3.7%,商业贷款同比上涨1.7%;净息差则整体提升了5个基点至215个基点。其中大部分提升来自于贷款的重新定价,例如贷款产品中只付息贷款和投资者贷款的利率都被提高。此外银行融资组合来源中交易性存款的强劲增长也为净息差带来了积极影响。不过需要注意的是,大银行税和更高的批发性融资成本,以及竞争水平上升也部分拉低了CBA的净息差水平。

信贷总体质量稳健,

但消费者贷款拖欠情况有所恶化

再从信贷质量上来看,CBA的贷款减损费用(Loan impairment expense)下降了1.5%至10.79亿澳元,相当于总贷款(gross loans and acceptances)的0.15%。也就是说贷款坏账所带来的负面影响下降了,并且仍保持在历史低位水平。

CBA历史上这一比率在2009年金融危机时曾达到0.73%,在2011-13年时在0.20%-0.25%左右;近几年这一水平已经降至了历史低位,CBA对这一低位水平的保持也反映了信贷质量的稳健。

同时CBA的一级资本充足率(CET1 capital ratio)在2018年6月30日为10.1%(APRA 基准),同比前一年的10.4%下跌了30个基点。监管方面的成本和要求对这一比例影响较大。不过在考虑进未来Sovereign、CommInsure Life等资产剥离后,CBA的一级资本充足率为10.7%。

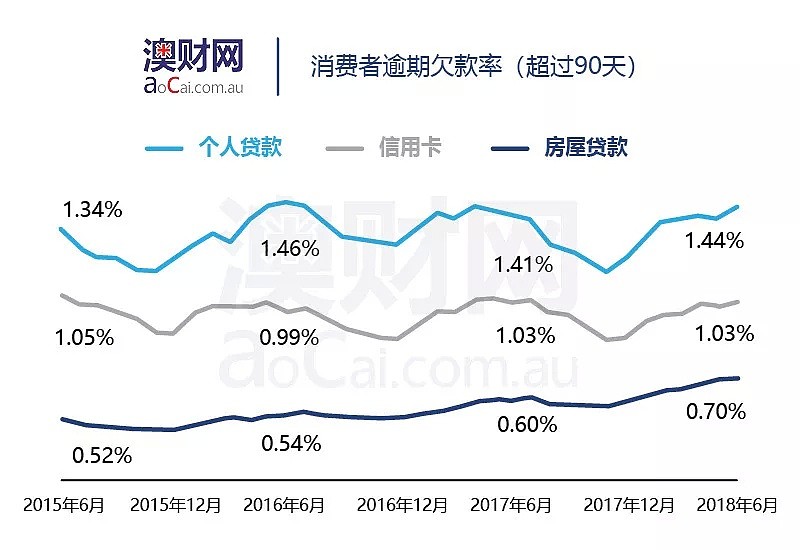

不过从财报来看,CBA的消费者贷款拖欠情况出现了一定恶化。2018财年消费者贷款超过90天逾期欠款率水平,在个人贷款、信用卡以及房屋贷款方面皆有小幅上升。其背后的原因则可能是由于家庭成本上升,同时家庭收入增长迟缓所带来的财务压力。这部分也反映了信贷方面CBA未来一段时间可能面临的一个重要风险。

未来展望,充满挑战但曙光仍存

澳洲如今银行业的动荡转型仍在进行中,而四大银行中的“老大哥”CBA一方面正积极参与转型,同时又在这一关键时期因自身丑闻而受到额外打击“雪上加霜”。

在这种情况下,CBA本次的财报业绩也就并没有那么让投资者意外了,甚至还有一些超出投资者之前的较低预期。

一次性成本在本次财报中扮演了重要的角色,但是展望未来的话,投资者对CBA的思考则可先排除这些因素,着重在剩下的业务上。CBA之后在进一步剥离非核心资产后,业务重点之一显然为可创造净利息收入的资产。而在本次财报中我们也可看出,CBA在这方面的表现可圈可点,虽然本次净息差的增加可能主要来自于监管机构对贷款标准的收紧,但是这部分业务发展前景仍较为积极。

大银行们的“瘦身计划”仍在继续,短期带来明显收益效果的可能性并不是很大,因此在转型期间CBA的业绩仍可能会有各种起伏。不过在新CEO以及管理层的带领下,CBA的扭转前景积极,值得投资者持续关注。

免责声明

本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64