非常时刻,阿里在头疼什么?

图片来源:倚天屠龙记剧照

非常时刻,阿里本季度的答卷依然是一颗定心丸,但见智提醒定心丸之下也要注意小隐忧。

根据2月13日晚间阿里最新季报,本季度阿里从收入到利润端再次小超市场预期。

总收入达到了1614亿人民币,同比增速38%,小超市场预期均值1591亿;GAAP经营利润396亿,小超市场预期359亿。

不过超预期的背后的问题,经过上个季度的酝酿,核心指标的向上动力有乏力嫌疑,需要特别留意:

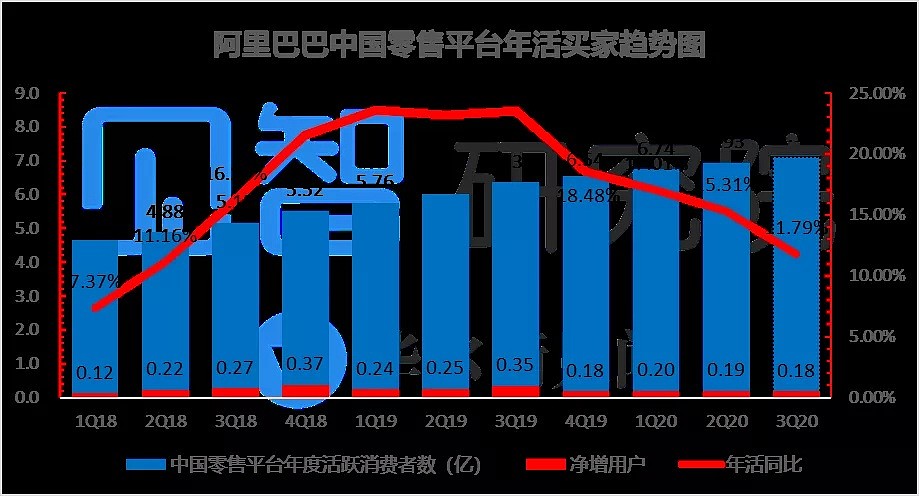

1)活跃买家数旺季不算太旺:电商最旺季节净增数1800万低于上季度的1900万;

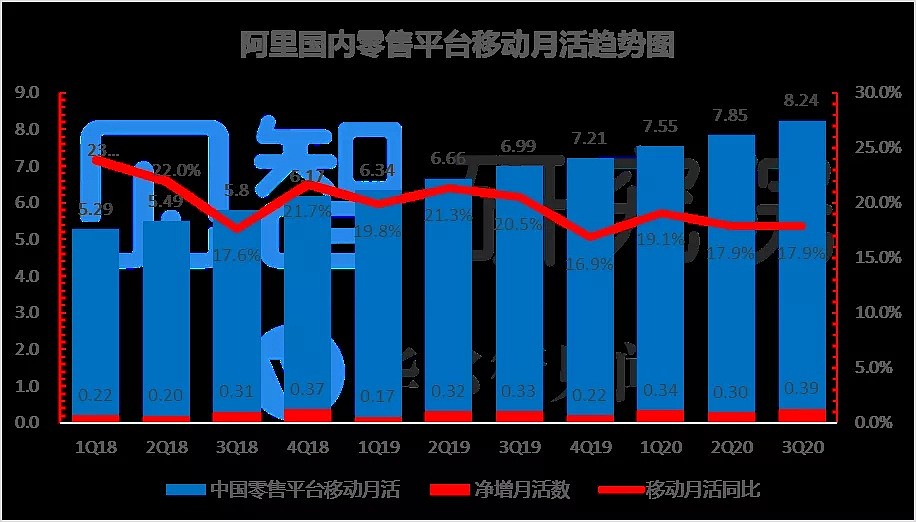

不过3900万的移动新增月活意味用户数大盘子依然较稳,阿里要在吸引用户剁手上进一步下功夫。

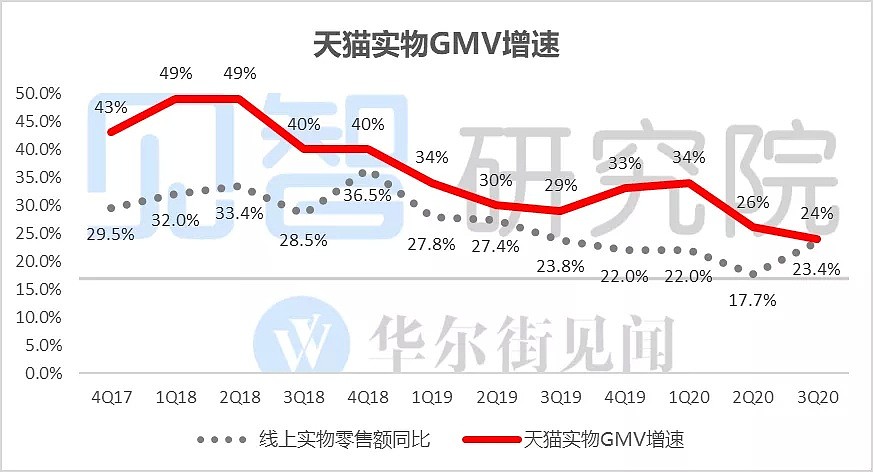

2)GMV与佣金收入持续放缓,其中天猫实物GMV增速放缓至24%,而这是在本季度线上零售大盘加速增长下发生的;

3)佣金收入增长放缓幅度更大,增速仅有16%,除了天猫超市转直营之外,背后折射的还有竞争加剧下,阿里牺牲部分佣金来吸引性价比用户下单。

整体利润的超越预期主要依赖重资产业务与整体费用上的克制,这个季度可以看到重资产业务减亏收效明显,说明阿里此前所说的激进而又节制的投入策略正在收效。

此外,阿里在电话会中指出,本次肺炎疫情可能影响三月季财报,增速可能会放缓,而且不排除大幅放缓,淘宝、天猫、本地生活服务也可能会出现收入增长为负。

而见智对于疫情反而不太担忧:当前疫情已有企稳回升迹象,阿里所说情况市场应有预期,但当下防控持续向好,假如疫情没有带来明显失业而影响居民收入的情况下,除了时效性线上需求(譬如生鲜、餐饮O2O等)有过期不候特点,其他消费更多是后置而非消失。

整体来看,阿里核心零售业务仍算稳健,而公司多元化的业务布局,尤其是明星业务阿里云、钉钉等在特殊疫情时期价值进一步凸显,见智认为虽然短期阿里需要面对主战场竞争加剧,但长期增长动力依然十足。

*非见智投研会员添加微信“hellojianzhi2”即可获得50+优质上市公司业务估值模型,并加入“阿里的下一个增长动力”微信讨论群组。*

01

如何快速了解阿里财报?

阿里财报将整体业务分成了以电商为核心的四大业务体系:核心电商,云计算,数字娱乐以及创新等其他业务。

从营收比重上,国内零售重中之重的平台业务淘宝、天猫虽然增速放缓,依然是整个阿里的基石。

新增重资产业务如盒马、天猫进口直营、考拉,以及新近并表饿了么、口碑、菜鸟等,代表着阿里在零售板块一些新尝试,当前对于集团整体毛利率拖累较重。

在代表业务多元化的非零售板块中:

(1)云业务代表着未来的盈利潜力,目前仍在高速增长;

(2)数字娱乐业务最受诟病,增速不高,亏损巨大;

(3)创新业务一些业务代表着阿里在IoT板块的布局。

时下,云业务与钉钉是在零售业务之外最为璀璨的两颗星。

02

阿里财报核心看什么?

百度调整财报发布日期后,阿里作为第一重磅股,揭开了中概密集财报季的大幕。

国内疫情非常时期,加上阿里港股回归后股价屡创新高,期间景林、索罗斯、道富等纷纷增持,这份财报全球重要度和关注度不言而喻:

(1)淘宝、天猫年活买家数代表着阿里基本盘稳健程度,四季度电商旺季新增能否再创新高?

(2)阿里电商支柱业务——淘宝与天猫的广告业务增速能否持续20%+的增速吗?而天猫的佣金收入增速如何?

(3)天猫实物GMV代表着这个平台的活力与国内零售佣金的增速水平,在蒋凡誓言三年GMV要翻一番,隐含的复合增速正是上季度滑落后的26%。这个数据本季度能维稳吗?

(4)主战场与边线战场出现拼多多与美团两大强敌,阿里在投入策略上从之前两个季度的投资回报率改口为“激进”又“审慎”。在这样看似矛盾的策略下,公司整理的利润率水平是否能够再次明显改善?

(5)重资产投入型(饿了么、菜鸟、盒马等新零售)业务的减亏程度如何?在电商竞争日益加剧的情况下,核心平台零售的盈利能力是否持续强化?

(6)阿里明星业务云计算本季度营收是否可创新高是否能够持续60%+以上高位增长?

(7)创新业务里包含办公协同SaaS服务钉钉,而且最近几个季度的亏损程度已有逐步赶超亏损王文娱业务的势头,本季度创新业务表现又是如何?

03

通过财报为疑点寻找答案

(1)国内零售买家数旺季不算太旺

阿里截止12月底的国内零售平台年度活跃用户数增速(过去12月在天猫淘宝产生过购买行为的账户数)达到了7.11亿。

该数相比上季度末新增1800万,低于上季度末净增的1900万。阿里在一年中电商最旺的季节买家数反而有所下滑,出乎见智预料。

阿里提到本季度超过60%的新增买家来自欠发达地区,此前阿里该比例保持在70%以上,这也部分说明下沉用户获客逐步走过巅峰时点。

不过好的是,淘宝天猫APP的移动月活达8.24亿,相比上季度末净增3900万,换句话说淘宝APP的生命力依旧旺盛,而结合买家数表现,阿里下一步需要在吸引用户剁手上下功夫。

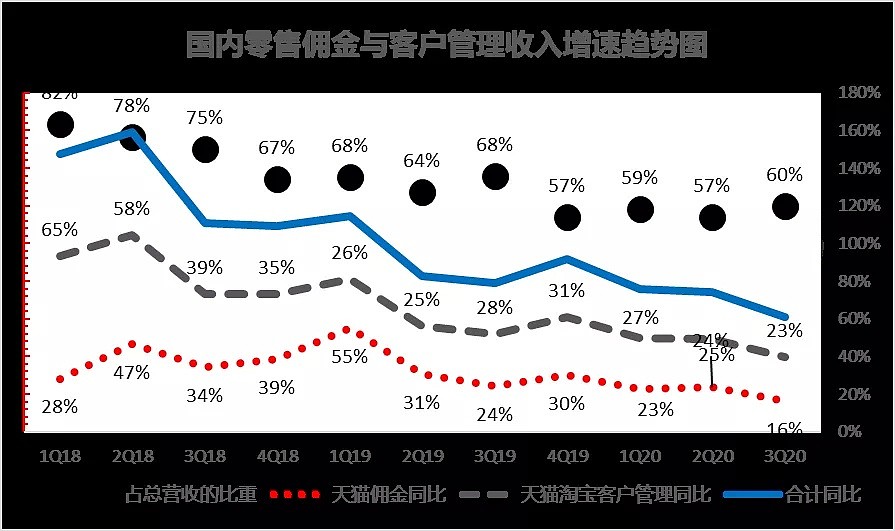

(2)广告表现稳如磐石,但竞争削弱佣金收入

本季度客户管理收入(淘宝与天猫广告收入)本季度达到了612亿,同比增长23%,较上季度同比25%增速有所下滑,但考虑到旺季的基数,广告收入表现依然稳健。

而国内电商佣金收入本季度243亿,同比仅增16%,明显低于天猫实物电商增速24%,主要因阿里对于部分战略性品类采取了优惠的佣金政策,以及高佣金猫超业务转为直营收入不再计佣金。

不过这种放缓幅度也说明,行业竞争加剧逐步开始影响阿里佣金收入,阿里此前推百亿补贴、便宜好货等频道,并对参与活动的天猫商家给予了佣金优惠活动。

此外,国内零售佣金与客户管理二者合计收入代表着阿里最大基本盘-淘宝与天猫整体的表现。

由于佣金收入放缓,本季度这两项收入合计增长21%,达到了846亿人民币,较上季度的25%有所放缓。

此外针对疫情,阿里2月10日宣布免去所有天猫商家2020年上半年的平台服务年费。

而据见智了解,天猫商家服务费根据品类不同通常在3万到6万不等,销售达标之后可以获得返还,大商家通常可以达标,该措施对阿里的影响并不大。

见智认为市场关注重点仍然应该放在用户数和天猫GMV增速上,一方面它代表了平台的生命力,另外一方面它才是佣金收入的主要来源。

(3)天猫实物GMV持续小幅放缓

天猫实物GMV本季度增速24%,继上季度下滑至26%之后,本季度旺季小幅放缓。

问题是,考虑到本季度全社会线上实物零售增速在掉头向上,阿里的表现并不出彩,需要结合同行表现持续关注该指标的稳健程度。

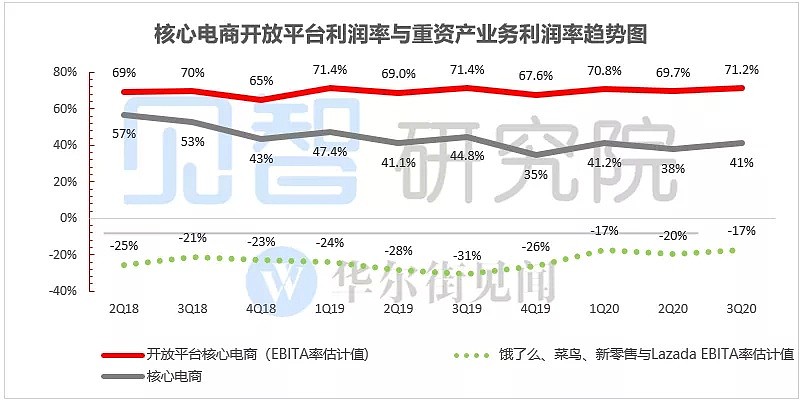

(4)旺季核心电商盈利能力暂停攀升,重资产业务持续减亏中

本季度整个核心电商业务的利润率41%,较去年同期的45%持续下滑,重资产业务越做越大,对于核心电商的拖累也越来越明显。

详拆核心电商开放平台利润与重资产业务利润,见智大致可以看到本季度利润发动机淘宝天猫的挣钱能力稳定在71.2%。

而重资产业务(饿了么、菜鸟、盒马、Lazada等)利润率大约为-17%,亏损率有所收窄,但由于收入端上贡献越来越大,导致整体核心零售业务利润率同比持续下行。

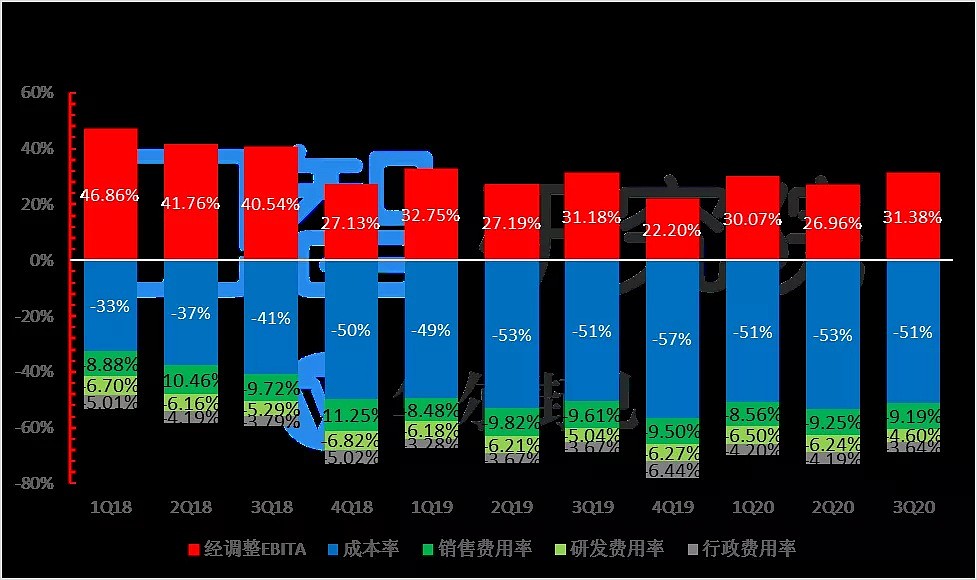

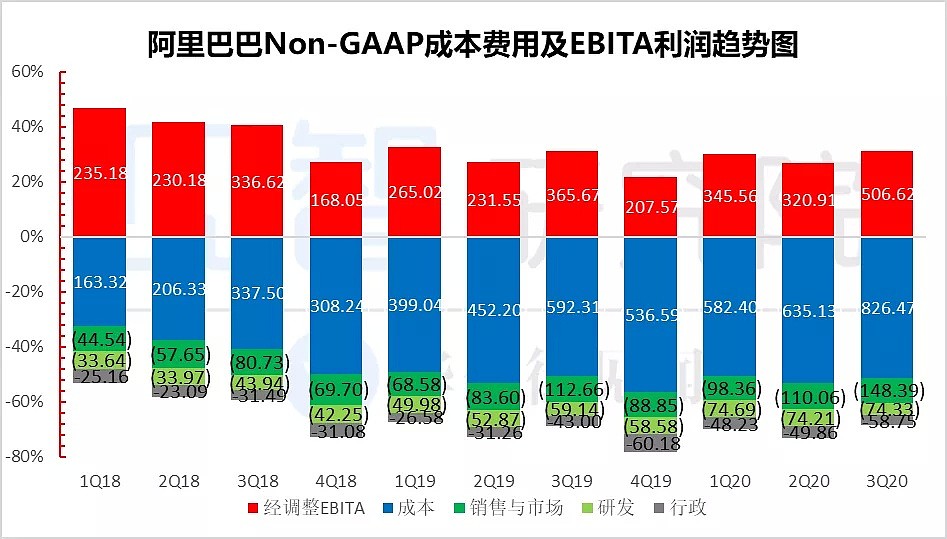

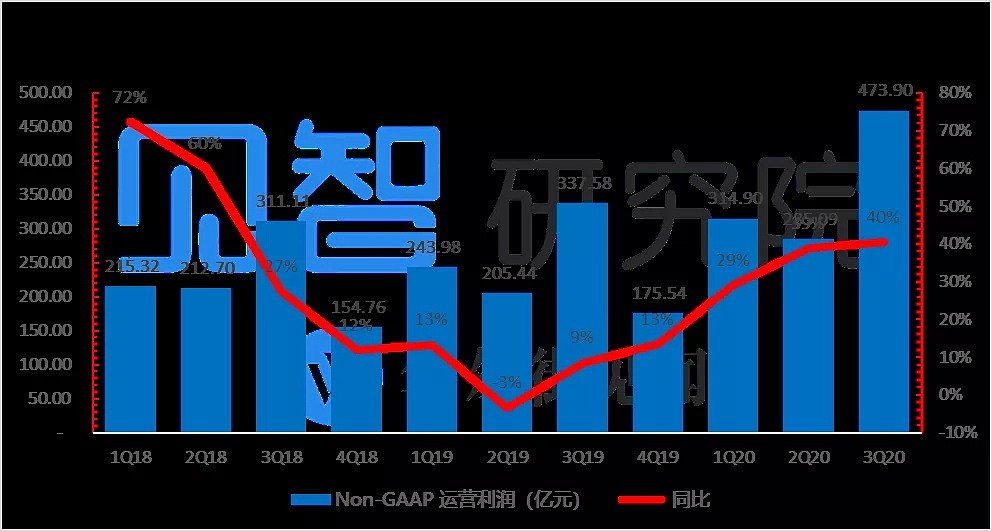

(5)毛利率保持稳定,降本增效推动经营利润超预期

阿里本季度Non-GAAP毛利增速36%,达到了788亿;毛利率达到了47.77%,基本符合市场预期。

而本季度超预期的经营利润则是各类费用集体克制的结果:下图可以看到阿里在成本率保持稳定的情况下,销售、行政和研发费用率同比均在下降,而在上个季度,行政和研发费用率还在上升。

在收入小超预期、毛利率保持稳定、收紧费用支出的情况下,整体经营利润达到了474亿,超出了市场预期,经营利润率为29%,相比去年同期保持相对稳定。

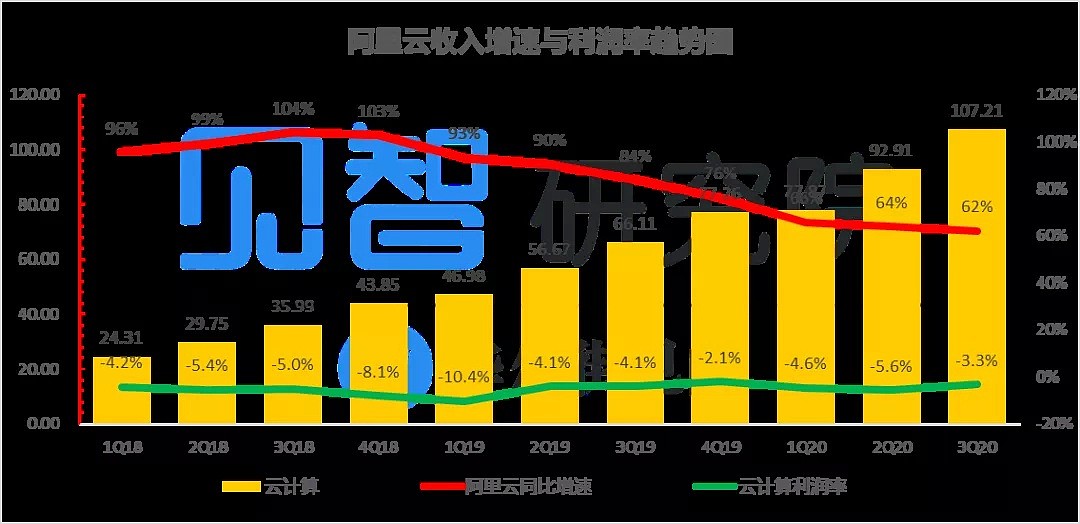

(6)阿里云增速高位稳定

阿里云本季度收入达到107亿,同比增长62%,在上上季度增速明显下降之后,本季度保持了相对的稳定。

该业务本季度Non-GAAP EBITA利润为-3.56亿,亏损率为-3.3%,亏损率同比环比均有收窄。

长期而言,云业务一个规模效应最为明显的行业之一,利润的改善非常依赖收入端的不断壮大,见智预计随着阿里云收入的持续增长,减亏会是一个自然而然的结果。

(7)创新业务:加速增长,亏损收窄

钉钉作为近阶段最火的远程办公软件,在阿里里财报中划归创新业务,阿里通常会在业务孵育成熟之后单独列示。

本季度创新业务收入19亿,同比增长40%,增速加快,而且本季度亏损与收入大致相当,亏损率100%。

创新业务收入虽少,而且亏损较大,但好在有类似钉钉、天猫精灵等前景看好的业务,这样的亏损无可异议。

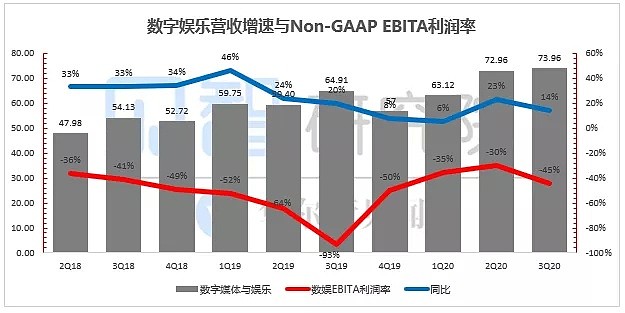

(8)大文娱业务再成亏损王

大文娱业务本季增速再次放缓,同比仅增14%,收入74亿,而且亏损再次拉大,亏损率达到了45%;内容采购的加大让大文娱成为多元化业务中当之无愧的亏损王。

04

核心看点外的其他关注点

(1)本季度国内零售中除了淘宝和天猫之外的其他业务(净销额计营收,包括盒马、天猫进口直营、银泰、天猫超市)同比加速增长至128%,营收达到了258亿。

该板块在考拉并表、天猫超市直营之后,开始飞速增长,本季度显著超越佣金收入。

(2)新零售中,盒马门店本季度有开启加速开店模式,新增27家,达到了197家,这或许意味着盒马模式逐渐成熟,正式开启“保命狂奔”模式。

(3)阿里的消费者服务板块由于与美团对标,也备受关注。饿了么与口碑本季度营收达到75.8亿,环比增长11%,同比增长47%,基本符合见智预期。

(4)菜鸟本季度收入75亿,同比加速增至67%。伴随阿里海外业务的开展,越来越的订单通过菜鸟系统来履约,菜鸟的收入可谓突飞猛进。

05

小结:

相比疫情更应关注行业竞争

整体而言,虽然阿里电话会中对于疫情的表态让市场担忧阿里下季度表现,但见智认为在防控持续向好情况下,疫情更多是短期干扰,不会改变长期趋势。

本份财报所在季度并无疫情影响,财报除了阿里一如既往的稳定表现之外,优质程度由于GMV、买家数与佣金收入放缓而小有折扣,也反映了在新的一年里阿里必须要“挥刀”拼多多。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64