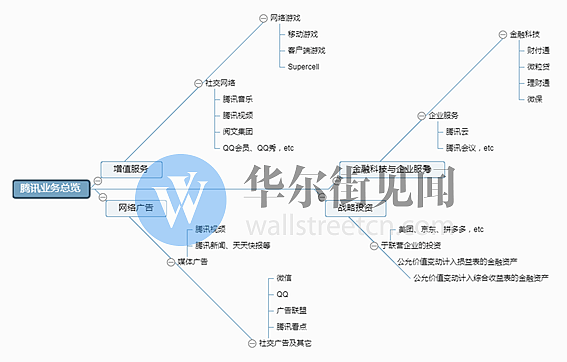

腾讯大象起舞:《王者荣耀》强势吸金,不再克制的社交广告“很可怕” | 见智财报点评

导读:持有腾讯,依然是分享中国互联网经济成长的最佳选择。

2020年5月13日盘后,腾讯控股发布了2020年一季报。

回顾3月财报季,港股市场正处于风声鹤唳之中,在关键时刻“股王”腾讯控股发布了一份稳定人心的2019年四季报。在财报发布之后,腾讯股价很快便见底回升,截止今日收盘已累计反弹了30%以上。

过去2个月,市场对于腾讯的预期由悲观转向乐观,而腾讯强势的一季报也没有令市场失望。

在自研游戏《王者荣耀》的带动之下,作为基本盘的网络游戏业务再次展现了“钞能力”,网络广告业务更是跑赢了大盘52个百分点,超出此前市场最乐观预期。

一季度,总营业收入、毛利率、Non-IFRS盈利等核心评价指标悉数好于市场一致预期。

《腾讯没有梦想》爆火于网络已是整整两年前。

经过了2018年9月的组织架构变革,腾讯已逐渐显现出新一轮加速成长的迹象——手游业务“大象起舞”,广告业务增速远超大盘,ToB业务如燎原之火。

持有腾讯,依然是分享中国互联网经济成长的最佳选择。

本季财报核心看点:Covid-19疫情之于腾讯控股的短中期影响不可避免地成为了本次财报的主要观察点。

具体而言:

在疫情复杂的综合影响之下,本季度腾讯控股的营业收入增速是否能够维持在20%以上?

在《王者荣耀》、《和平精英》的引领下,一季度手游业务的“好”是人尽皆知的,而具体有多“好”却众说纷纭,财报最终将给出怎样的答案?

第三方数据显示一季度中国互联网广告市场规模同比萎缩20%,腾讯网络广告业务能够逆流而上吗?

疫情催生互联网“宅经济”,腾讯作为泛娱乐行业的绝对王者,本季度于在线视频、在线音乐、在线阅读等赛道的经营表现如何?

金融科技与云业务作为腾讯最重要的增长点,疫情之于其的短期影响有多大?

业绩公布前强劲的股价表现暗示着本季度盈利有望超出预期,最终数字是否符合大部分人的期待?

资料来源:见智研究

以下,见智就带着这些疑问,在本季度的财报中寻找答案:

01

游戏与广告业务比翼齐飞,助“鹅厂”首季营收大超预期

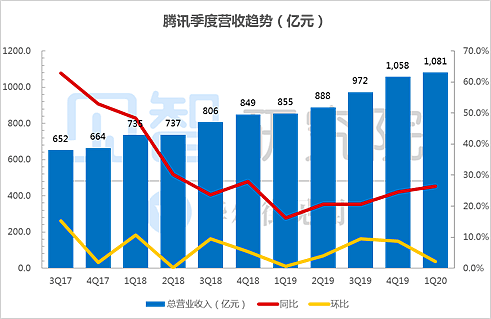

一季度,腾讯控股实现总营业收入1081亿元,远超市场预期的1011亿元,对应的同比增速为26%。

数据来源:公司公告、见智研究整理

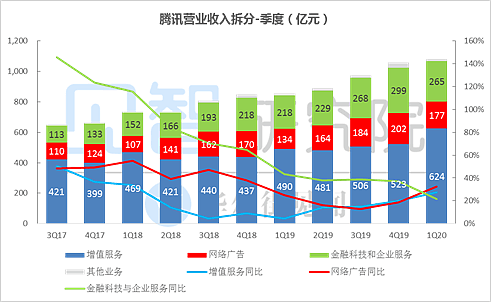

细分来看,增值服务的营业收入为624亿元,网络广告业务的营业收入为177亿元,金融科技及企业服务的营业收入为265亿元,其他业务营业收入为14亿元,分别同比增长27%、32%、21%和9%。

数据来源:公司公告、见智研究整理

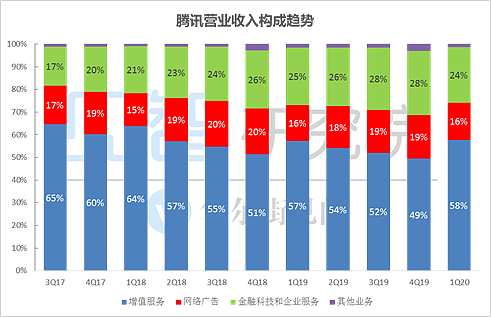

从结构上看,得益于超强的网络游戏业务表现,本季度增值服务营收占比提升至58%,创2年以来最高水平。而被视为新增长点的金融科技及企业服务业务的营收占比本季度为24%,在Covid-19的冲击之下较上季度的28%有所回落。

数据来源:公司公告、见智研究整理

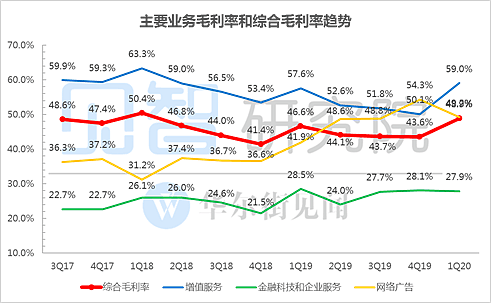

本季度,主要由于高毛利率的增值服务业务营收占比提升,腾讯的综合毛利率达到了48.9%,环比、同比分别增长了5.3、2.3个百分点,并远好于市场预期的45%。

其中,增值服务业务毛利率为59.0%,环比、同比分别增加了8.9、1.4个百分点。

考虑到去年10月并表了毛利率较低的Supercell,本季度增值服务业务的毛利率可以用“惊人”二字形容,而自研游戏《王者荣耀》居功至伟。金融科技和企业服务业务的毛利率为27.9%,环比小幅减少0.2个百分点。

网络广告业务毛利率为49.2%,同比大幅增加7.3个百分点,是本季度腾讯综合毛利率超出市场预期的另一个重要原因。

期内,高毛利率的社交网络广告业务营收占比大幅提升,同时部分综艺节目延后播出导致视频广告内容成本下降。

数据来源:公司公告、见智研究整理

02

不出意外,网络游戏业务迎来爆发性增长

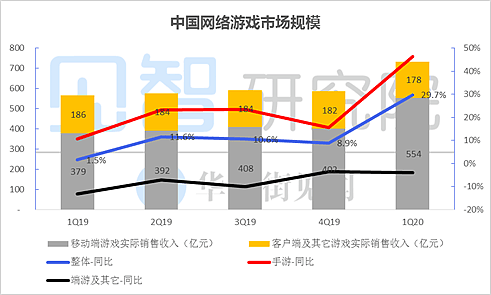

根据游戏工委(GPC)与IDC共同发布的《2020年度第一季度中国游戏产业报告》,今年一季度中国游戏产业实际销售收入达到732亿元,同比增长30%。其中,移动游戏实际销售收入为554亿元,同比增长46%。

资料来源:游戏工委、IDC、见智研究整理

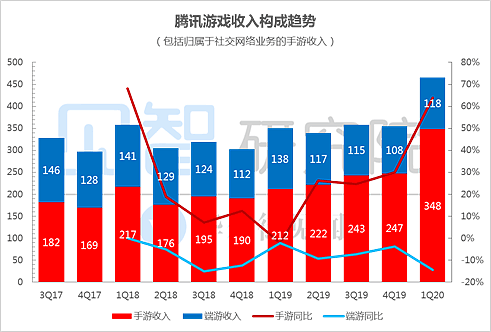

本季度,腾讯网络游戏业务的营业收入为415亿元,同比增长45%,增速较上个季度的25 %大幅提升。

需要注意的是,除了Covid-19对于全球网络游戏产业的提振,自去年10月下旬并表的Supercell亦对本季度网络游戏业务的高速增长产生正面贡献。

在《王者荣耀》、《和平精英》等头部游戏的带动之下,一季度腾讯手游业务同比增速达到64%,为近两年以来最快,而端游业务因为线下网吧场景的缺失而出现双位数同比倒退。

数据来源:公司公告、见智研究整理

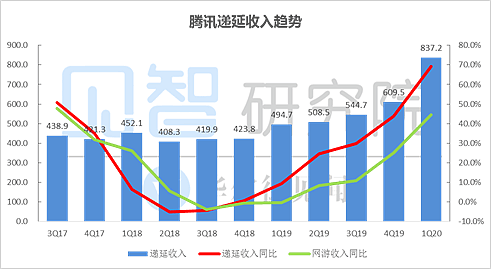

截止至2020年一季度末,腾讯的递延收入为837亿元,环比去年末大幅增长了228亿元(QoQ:+37%)。

从历史数据看,递延收入的变化趋势可以较好地反应出未来一个季度腾讯游戏业务的营收增长趋势,绝大部分游戏的递延收入将在随后的季度确认。

数据来源:公司公告、见智研究整理

根据SensorTower,随着S19赛季开启及新英雄、新皮肤等内容解锁,《王者荣耀》4月流水环比大增43%,而五一假期首日更是创造单日流水新高。

作为一款上市超4年的游戏,《王者荣耀》依托于“鹅厂”的社交与泛娱乐基因不断出圈,持续拉长产品生命周期。腾讯游戏业务大约20%的营收由海外市场贡献。

自3月11日世界卫生组织宣布新型冠状病毒升级为“大流行”,全球多个国家进入“居家隔离”状态,4月以美国为首的西方手游市场收入创历史新高(SensorTower),腾讯旗下的《PUBG Mobile》、《Call of Duty》等游戏也将显著受益。

03

数字内容业务营收短期承压

除了游戏业务,腾讯的增值服务还包括了社交网络业务。

具体而言,社交网络业务主要为数字内容服务,包括了直播视频、视频流媒体订购、音乐流媒体服务,是腾讯泛娱乐生态的重要体现。

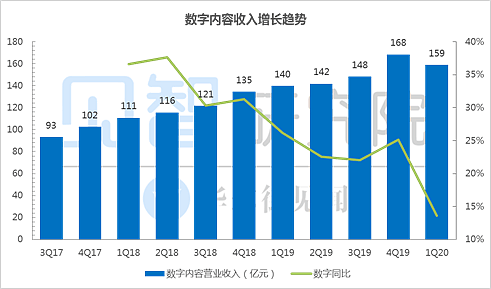

本季度,数字内容业务收入整体为159亿元,同比增长14%,增速较上个季度的25%回落11个百分点。

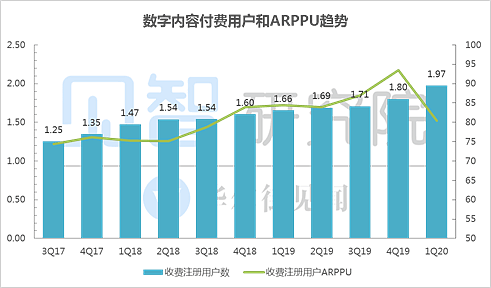

期内,收费增值服务的注册账户同比增长19%至1.97亿,环比净增长近1700万,主要由腾讯视频、腾讯音乐拉动。

数据来源:公司财报、见智研究整理

数据来源:公司财报、见智研究整理

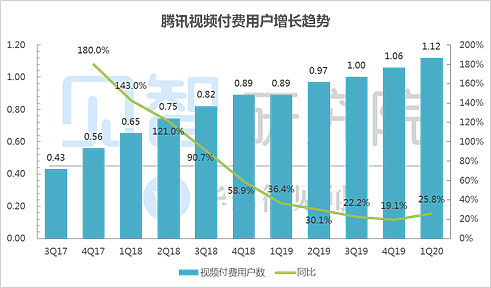

一季度,腾讯视频的订阅用户数达到1.12亿,环比上季度的1.06亿净增约600万。

需要注意的是,随着国内复工复产的推进,3月以来长视频用户总时长高位回落,预计二季度腾讯视频订阅用户数将增长乏力。

另一方面,见智观察到近期爱奇艺、腾讯视频均收紧了促销力度,我们预计未来ARPPU持续提升将是大概率事件。

此外,5月7日,“爱腾优”联合6家影视制作公司发布行业自救联合倡议书,我们认为是行业竞争趋缓、内容成本下行的明确信号。

数据来源:公司财报、见智研究整理

此外,腾讯音乐(TME.N)于昨日公布了一季度财报。期内,腾讯音乐社交娱乐业务营收同比增速仅为3%,拖累了整体业绩表现。

考虑到该“现金牛”业务面临的经营压力以及新业务尚处于早期发展阶段,腾讯音乐仍将处于一段青黄不接的尴尬期。

04

震撼!腾讯网络广告业务跑赢大盘52个百分点

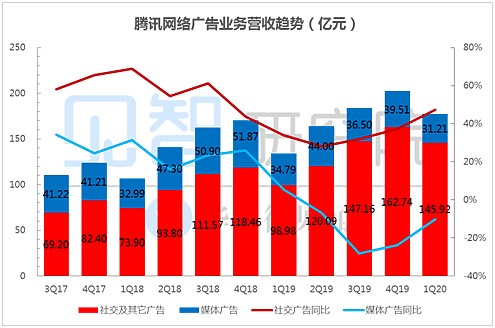

在去年三季报电话会议中,管理层明确表示广告业务“至暗时刻已经过去”,而上个季度腾讯网络广告业务营收同比增速上升至了19%,改善趋势确立。

广告行业与宏观经济关联度极高。受到Covid-19的负面影响。

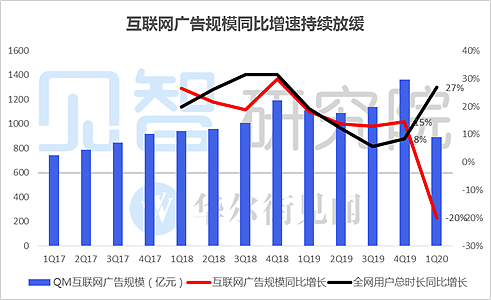

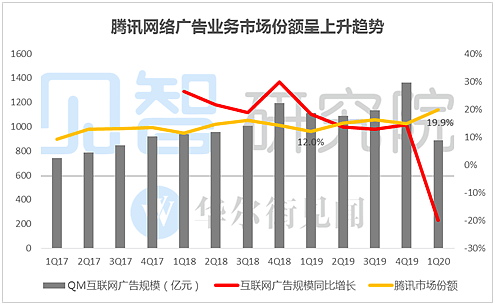

第三方机构Questmobile测算尽管互联网时长同比大幅增长27%,但今年一季度中国网络广告市场规模同比萎缩了20%。

数据来源:Questmobile、见智研究整理

尽管如此,资本市场对于本季度腾讯网络广告业务仍有期待。

一方面,去年底腾讯完成了信息流业务的整合并推出新品牌“腾讯看点”,今年2月微信朋友圈开放了第四条广告位;另一方面,腾讯庞大的广告主体系中不乏在线教育、网络游戏等超高景气度行业的客户。

资料来源:互联网资料、见智研究整理

尽管财报前市场对于腾讯网络广告业务的预期一路走高,但最终腾讯递交的答卷仍令市场“瞠目结舌”。本季度,腾讯网络广告业务实现营业收入177亿元,同比增长32%,跑赢大盘52个百分点。

其中,社交及其他广告业务的营业收入为146亿元,同比增长47%,增速继续回升。媒体广告业务营业收入为31亿元,同比仍然下滑10%,但跌幅进一步收窄,占比已低至18%。

见智建议投资者关注网络广告业务的整体经营趋势,主要原因在于腾讯与众多广告主签订的是打包销售计划,社交及其他广告与媒体广告之间存在一定程度的“左右手互博”,此外新整合成立的“腾讯看点”也归类于社交及其他广告业务分类之下。

数据来源:公司财报、见智研究整理

数据来源:Questmobile、公司财报、见智研究整理

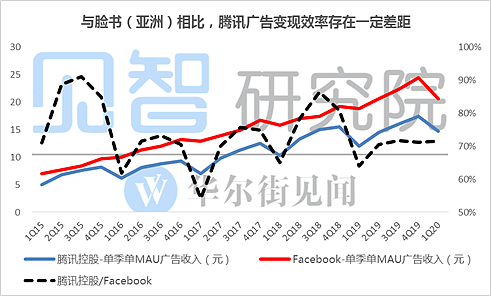

从中长期看,腾讯网络广告业务仍有较大提升空间。

今年一季度,腾讯单MAU广告收入仅为Facebook亚洲的70%左右。

数据来源:Questmobile、公司财报、见智研究整理

见智认为,腾讯对于网络广告业务已不再克制,并在内部机制理顺之后显露出了强劲的发展势头。

不过,投资者仍须注意的是,近期在线教育等行业的广告主阶段性缩减了投放力度,投资者宜对二季度腾讯网络广告业务抱有理性的预期。

05

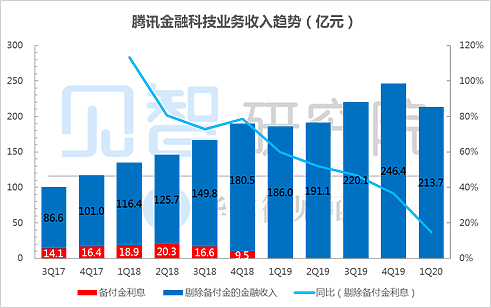

疫情短期拖累金融科技与企业服务业务营收增速

一段时间以来,金融科技与企业服务业务的营收增速位居各业务板块之首,是投资者十分看中的增长点。

不过,受到Covid-19的负面影响,本季度金融科技和企业服务营业收入为265亿元,同比增长22%,增速较上个季度的37%明显下降。

见智估算,报告期内金融科技业务营业收入约为214亿元,同比增长15%。

腾讯金融科技业务的营业收入超过一半来自于商业支付(财付通),而一季度社会消费品零售总额同比下降了19%,无可避免地拖累了金融科技业务的短期表现。

值得注意的是,财付通毛利率高的线上支付业务依托于京东、美团、拼多多、每日优鲜等腾讯系电商公司,一季度表现明显好于社零大盘,而毛利率低的线下支付业务尽管同比收缩,但本身并不贡献利润。

数据来源:公司财报、见智研究整理

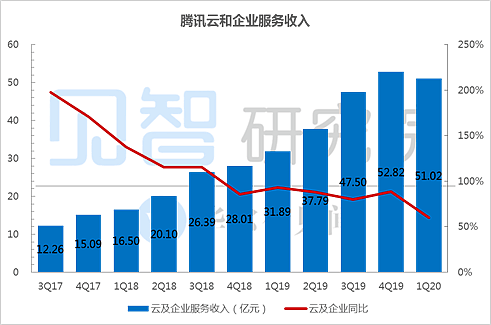

见智预计,本季度腾讯云及企业服务业务的营业收入为51亿元,同比增长60%,较上个季度的89%有所下滑,主要原因是部分需要线下落地的腾讯云项目受制于Covid-19而进度延缓。

公司预计,短期内云行业仍将面临挑战,但中长期云服务及企业软件在线下行业及公共部门的渗透与普及势不可挡。

数据来源:公司财报、见智研究整理

06

投资类资产继续扩张,盈利端影响轻微

战略投资始终是腾讯重要的组成部分。

截至2020年一季度末,腾讯的投资类资产(金融资产+于联营公司权益)合计为4621亿元,环比增加222亿元。

其中,金融资产合计为2301亿元,于联营及合营公司的投资为2320亿元。

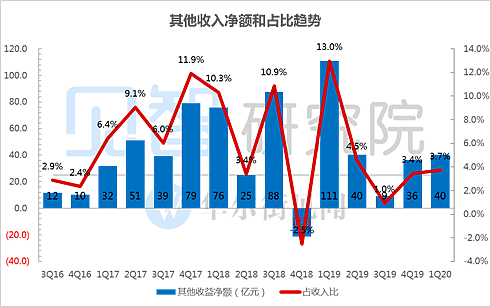

本季度,腾讯其他收益净额为40亿元,而去年同期为111亿元。

数据来源:公司财报、见智研究整理

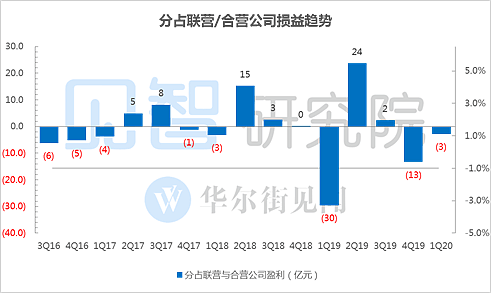

期内,腾讯分占联营/合营公司的亏损为3亿元,而去年同期为亏损30亿元。

数据来源:公司财报、见智研究整理

07

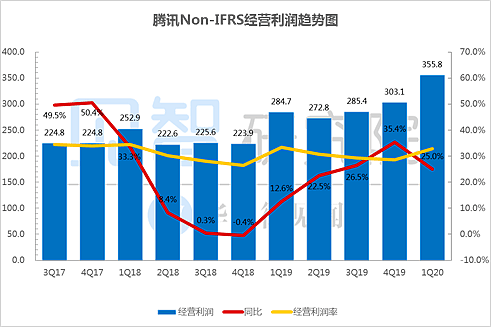

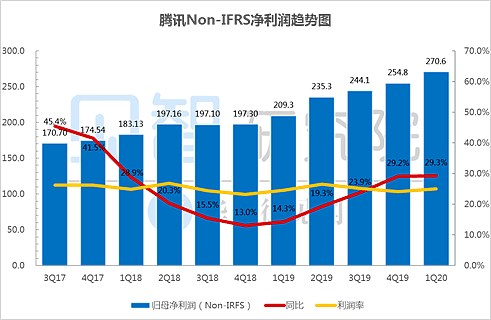

Non-IFRS盈利超预期增长

腾讯的Non-IFRS(非国际财务报告准则财务计量)经营利润剔除了来自投资收益/(亏损),并加回了股份酬金、无形资产摊销和减值拨备等非现金项目。

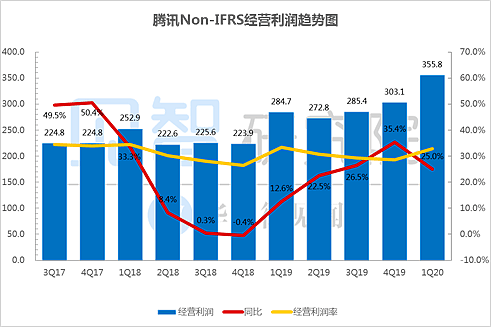

本季度,腾讯控股的Non-IFRS经营利润为356亿元,同比增长25%,并明显超出了市场预期的305亿元。

数据来源:公司财报、见智研究整理

本季度,腾讯Non-IFRS经营利润率为32.9%,对比去年同期的33.3%。

数据来源:公司财报、见智研究整理

本季度,腾讯的Non-IFRS净利润为271亿元,同比增长29%,明显超出市场一致预期的252亿元。

Non-IFRS净利润率为25%。

数据来源:公司财报、见智研究整理

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64