一文读懂 | 房贷危机中抛出两房私有化 特朗普政府意欲何为

导读:目前房地美和房利美的资本金规模仅为200亿美元,距离2400亿的要求甚远,所以必须进行规模空前的IPO。美股IPO纪录保持者是阿里巴巴,仅为250亿美元。

01

发生了什么?

美国当地时间5月21日,美国联邦住房金融局一位高级官员宣布了房利美和房地美的私有化计划,2020年底确定方案,2021年进行IPO,总募资规模可能超过2000亿美元,私有化前提是两房保留2400亿美元的资本金,以维持房贷及MBS市场的流动性充裕。

此后,场外交易的房利美和房地美股价都大幅上涨,市场对这两家庞大的GSE(政府资助组织)企业的私有化表示欢迎,他们合计担保了一半以上的美国居民房贷,规模约为6万亿美元。

2019年9月,联邦住房金融局曾提出过两房私有化的非正式计划,当时的资本金要求是1800亿美元,同时政府允许两房保留盈利不再上缴给财政部。资本金要求的提高,是为应对房贷市场及MBS债券市场的波动。但也可能削弱两房的ROE能力,降低IPO对投资者的吸引力。

02

背景是什么?

2008年金融危机期间,由于次级贷款大量违约,导致MBS也随之崩盘,房利美和房地美面临破产。联邦政府出手接管,将这两家私人公司转为GSE,注入1800亿美元缓解其债务危机。此后,两房的净利润被要求上缴给美国财政部,不过目前已经基本偿清当时的纳税人补贴。

目前两房的资本金规模仅为200亿美元,距离2400亿的要求甚远,所以必须进行规模空前的IPO。目前美股IPO纪录保持者是阿里巴巴,仅为250亿美元。

房利美和房地美是美国万亿房贷及MBS市场的“基础设施”,两家公司诞生的背景是促进房贷及房地产市场的发展,使得美国实现“居者有其屋”。

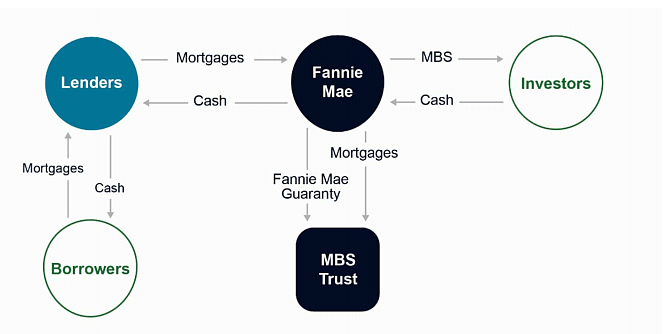

两房的盈利主要来自两方面:一是杠杆套利,以更低利率的融资持有更高利率的房贷,赚取利差;二是担保房贷并打包成MBS,出售给全球的债券投资者,在中间收取发行费和担保费。

所以,美国居民房贷规模增长的主要来源不是居民或企业在银行的储蓄,而是MBS的债券募资。正是由于美国政府对两房的直接或间接背书,使得MBS债券的评级几乎相当于美国国债,因此获得了全球保险资管、养老金、主权财富基金的投资。

这种过桥房贷的商业模式,好处是可以让放贷的银行或机构回避信用风险和利率波动风险,两者被转嫁给债券投资者,而银行可以提供30年期的固定利率贷款,世界上目前仅有丹麦和美国可以做到这点;

坏处就是以次贷危机为例,当银行或机构的风险由债券投资者兜底,他们可能肆无忌惮地发放房贷给信用评级较差的购房者,由此催生了房地产泡沫,酿成次贷危机,又通过金融衍生品市场造成了金融危机。

所以这次两房私有化的前提是保障资本充足率,简单用6万亿美元的担保房贷和2400亿美元的资本金推算,两房的“房贷准备金率”仅为4%。类比之下,国内银行目前的存量准备金率为17%。所以2400亿美元的资本金要求对两房而言不算高。

03

两房私有化的机遇和挑战

先说机遇。由于具备美国政府的背书,房利美和房地美长年拥有极低的融资成本,这是其持有房贷进行套利的关键,也是提供担保服务赚钱的前提。

为了房贷市场的稳定和发展,即使政府推动其私有化,也不会改变两房的GSE待遇。这意味着两房将维持盈利能力,同时资本金要求又保证了其偿债能力。几乎是稳赚不赔的公司,一旦重新上市将成为美股的利润王,对华尔街而言显然是一块肥肉。

从一季度看,即使受到疫情冲击,美国新屋成屋销售、房贷申请都出现了过去五年来的最大幅下滑,同时房贷违约率也创下了金融危机以来的新高,但房利美依然实现了强劲的业绩增长,Q1营收同比增长14.8%。

再说挑战。两房正在面临疫情造成的房贷信用危机,为了缓解失业造成的社会动荡,联邦政府推出了房贷宽限计划,获得两房担保的房贷,其借款人可以推迟至多12个月的还款,相关欠款直到房贷到期后再支付,没有罚息也没有服务费。

受此影响,4月美国房贷逾期率环比翻番,达到6.45%,340万笔贷款逾期30天以上,21万套房产处于止赎状态。

好在,美联储的无限量QE向MBS市场注入了充裕的流动性,MBS债券价格及到期收益率已经于3月底企稳,这一方面保障了两房的资产安全(他们本身也持有大量MBS债券),另一方面也使得两房可以继续收购房贷、担保发行MBS给债券投资者。房贷市场不会出现流动性丧失的风险。

但目前事态的严重性已经接近次贷危机,MBS债券投资者面临潜在的巨大损失,银行以及非银房贷机构由于没有获得宽限,也要应对大面积逾期带来的流动性压力,中间商房地美和房利美也难以独善其身。

04

特朗普的意图

两房的私有化IPO让美国联邦财政一次性回笼巨额资金,此前奥巴马政府也曾推动这一进程,但最终没有成功。甚至有分析指出,住房金融局提高资本金要求,实际上是为了IPO过程中多募集资金。

特朗普精于计算利益得失,在其任上推动两房私有化,不仅仅可以获得财政收入,还可以改善其与华尔街的关系,同时也迎合了限制联邦政府权力的主流民意。

预计两房与美国联邦政府将保持暧昧关系,继续享受地方免税和低息债券融资的GSE企业优惠。不确定的是,美国政府此前通过财政部购买两房公司债的额度,是保留还是削减。如果削减,可能对两房的公司债定价产生负面影响。

私有化过程中,房贷市场的稳定性将是对美国财政的考验。如果在疫情好转后美联储暂停QE购买MBS的行动,那么两房在完成私有化之前,流动性将由美国财政部兜底。

在金融危机后的多年稳健经营以及次贷资产的出清,两房已经从不良资产变成摇钱树。无论美国大选结果如何、特朗普能否连任,预计都不会改变两房从政府回到资本市场的进程。

事实上,美联储和联邦政府对两房的资助正在扩大其在抵押贷款市场的份额,因为疫情期间没有MBS支持的无担保房贷几乎停止了新增放款。

也有观点认为,经过疫情,两房将更加难以独立于政府而自营。大而不倒的两房将延续其历史命运:赔钱的时候丢给联邦政府,赚钱的时候回到华尔街的怀抱。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64