市值超越西太、澳新,这家银行却不能跻身四大行,为什么?

生活在澳大利亚的人,可能不知道总理的全名,可一定都知道四大银行。

尽管近几年,前有皇家委员会和审慎管理局(APRA)的“敲打”,后有数字银行的追赶,但四大银行在行业内的地位仍十分稳定:

联邦银行(CBA)无出其右,澳交所市值最大银行之位难以动摇,金融行业绝对的“带头大哥”;

国民银行(NAB),西太银行(Westpac)、澳新银行(ANZ)因为业务和股价的变化,虽然互相之间的排位会有改变,但始终也只是“小范围竞争”。

四大银行,大而不倒,几乎是一种共识。

然而,疫情之后,这种情况好像在悄然改变。

有一家银行不仅股价一路上涨,市值在去年11月超过澳新银行,并在上周超过西太银行,成为澳大利亚市值第三大的银行。

它的掌门人也更多地出现在媒体首页,几乎成为联邦银行的Matt Comyn以外,澳大利亚最具知名度的银行首席执行官(CEO)。

这家银行,就是麦格里(Macquarie)。

澳大利亚总理莫里森(中)在气候大会期间

与商界领袖们共进早餐,

其身边的女士正是麦格里集团首席执行官

Shemara Wikramanayake 图/The Australian

以前,麦格里集团更专注于资管、投行业务,并不为大众所熟知;近两年,其进军零售贷款业务,从而也让它更多进入大众视野。

也正是因为如此,让不少股票投资者将麦格里和澳大利亚四大行进行直接类比。

然而,这实际上是个人投资者容易进入的误区——把在一个大行业内但不同细分领域的公司进行比较,以对公司的估值进行判断;可往往因为这些公司业务构成本质差别很大,并不具有参考性,而错判了公司股价的走势。

本文就将对麦格里业务组成进行解读,以分析麦格里和四大行股票估值对比逻辑是否合理,并在此基础上,看其发展前景、股价未来是否具有上行空间。

此银行非彼“银行”

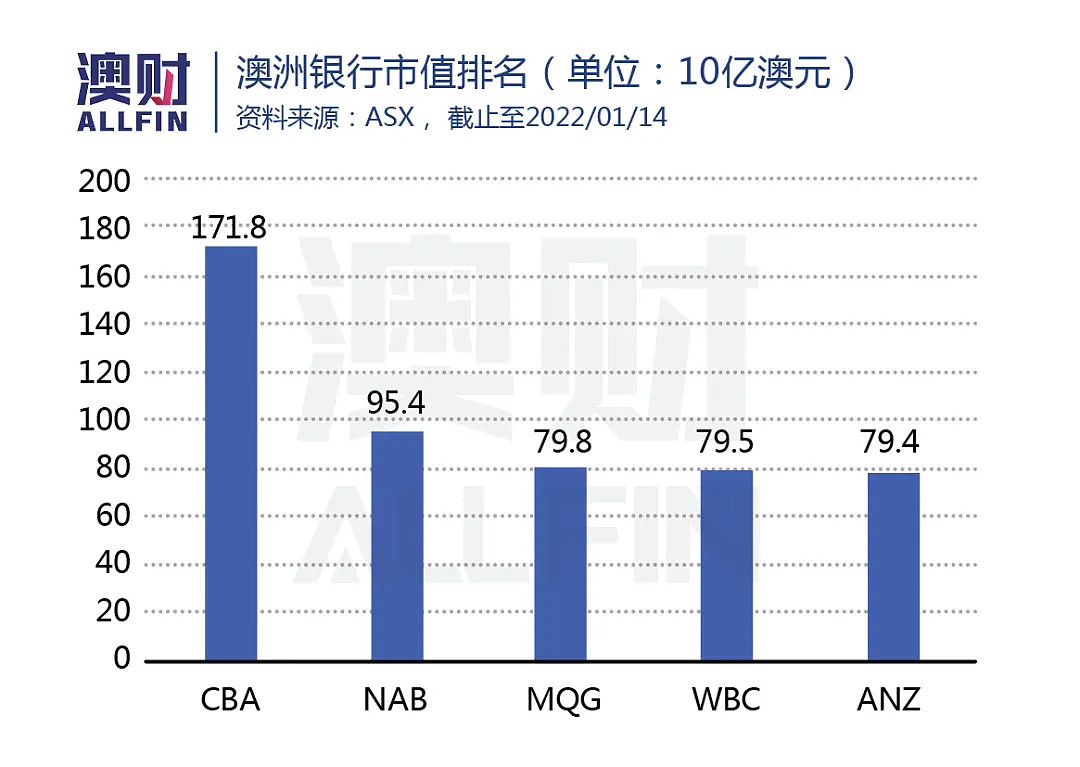

市值上来看,截至1月14日,联邦银行(ASX:CBA)处于遥遥领先的状态,国民银行(ASX:NAB)当前第二的位置相对稳固,而其他两大银行——西太银行(ASX:WBC)和澳新银行(ASX: ANZ)和麦格里的市值相差并不大。

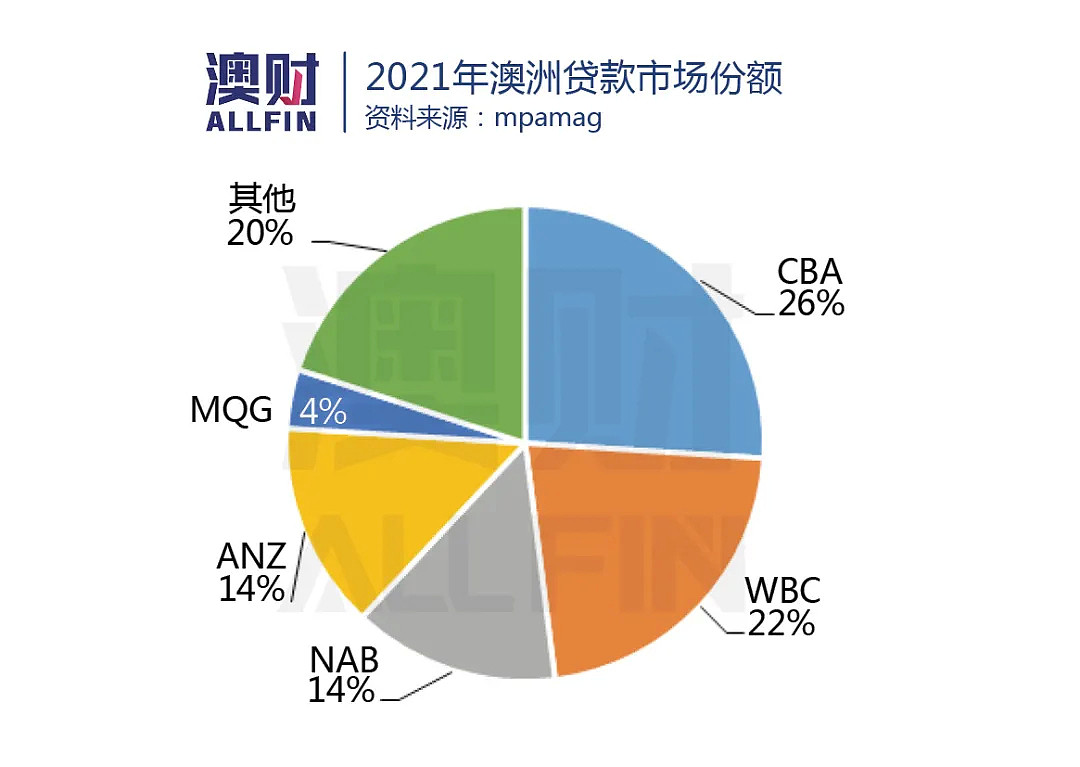

传统银行的核心业务——贷款业务的市场份额方面,同样是联邦银行位居榜首(26%),西太银行第二的位置也优势明显(22%),国民银行和澳新银行不分伯仲(均为14%),麦格里仅占4%。

为何麦格里的贷款市场份额如此之少?

熟悉澳大利亚银行业的人们应该了解,麦格里的业务和传统银行有着很大区别。

以四大行为例,收入绝大多数来源于贷款为主的银行金融服务。

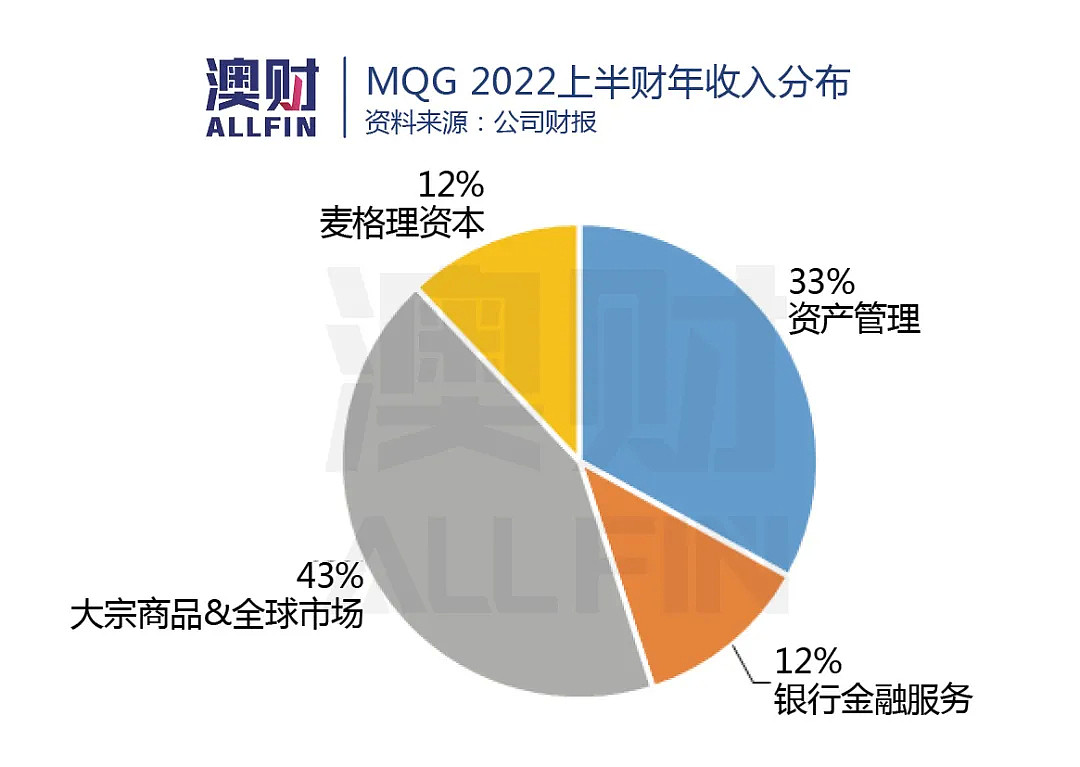

而根据麦格里2021财年年报的数据,其传统银行业务收入仅占13%,大部分的收入来源于其资产管理、大宗商品&全球市场部门。

并且,因为业务组成的不同,麦格里收入来源地区分布也与四大行差异明显。

2021-22上半财年,麦格里的澳大利亚本地收入仅占25%;美国业务收入贡献最多,占42%。

结合以上两点来看,将麦格里直接与四大行进行类比并不合适。

资管业务:

增长迅速,未来依旧可期

纵观麦格里的4项主要收入来源,我们可以发现所有的业务都有着显著的增长。其中资产管理、银行金融服务是公司的经常性收入来源,未来有更强的确定性,其余两个部门收入波动较大。

首先来看资产管理业务,因为澳大利亚本地没有其他有可比性的投资银行,所以在预测麦格里 2022下半财年增长情况时,美国的大型投行的财报会是比较好的参考。

上周摩根大通(NYSE:JPM)发布了四季度财报,是美国知名投行中最早发布的公司。财报数据显示,其资产管理业务收入和资管量同比增加16%和15%, 和上季度相比收入增加约4%。增长稳健。

虽然摩根大通在财报发布后股票大跌,但其原因是因为其管理成本的大幅增加导致每股净利润的下降(去除坏账损失拨备影响后)。

但麦格里的成本管理一直做得不错,2022上半财年的收入同比增加41%,但经营性支出仅增加19%,因此净利润增速高达107%。

从麦格里资管部门自身的投资标的来看,资管部门对基础设施的投资敞口非常大,在超低利率的环境下,全球投资者都非常重视经常性收入,收费公路和公用事业等基础设施资产价格被一路推升,因此业绩表现十分可观。

同时,麦格里也进行了一系列ESG相关的投资,已经称为澳大利亚新能源的“主要玩家”之一,这也是为何其CEO会前往气候变化大会,并参与莫里森的早餐会议。

可以说,麦格里的主要投资符合市场风向,未来有望带来丰厚的回报。

小结:由于2022年下半财年,全球资管市场表现依旧良好,麦格里在投资方向选择上也很有前瞻性,预计其资管部门下期财报表现将依旧维持强劲表现。

贷款业务:

竞争激烈,增长机会有限

而在与四大行同质化的贷款业务上,麦格里就并无优势可言。

尽管从数据上来看,其传统银行业务的净利润有着52%的增速,但实际这部分的利润都来自于坏账损失拨备的减少。

2022上半财年该数值为3700万澳元,而去年同期为1.06亿澳元,加之其基数比较小,因此才有比较漂亮净利润增长数据。

如果除去这方面的影响,这一类别的业务实际利润并无增长,利润率还有所下降。

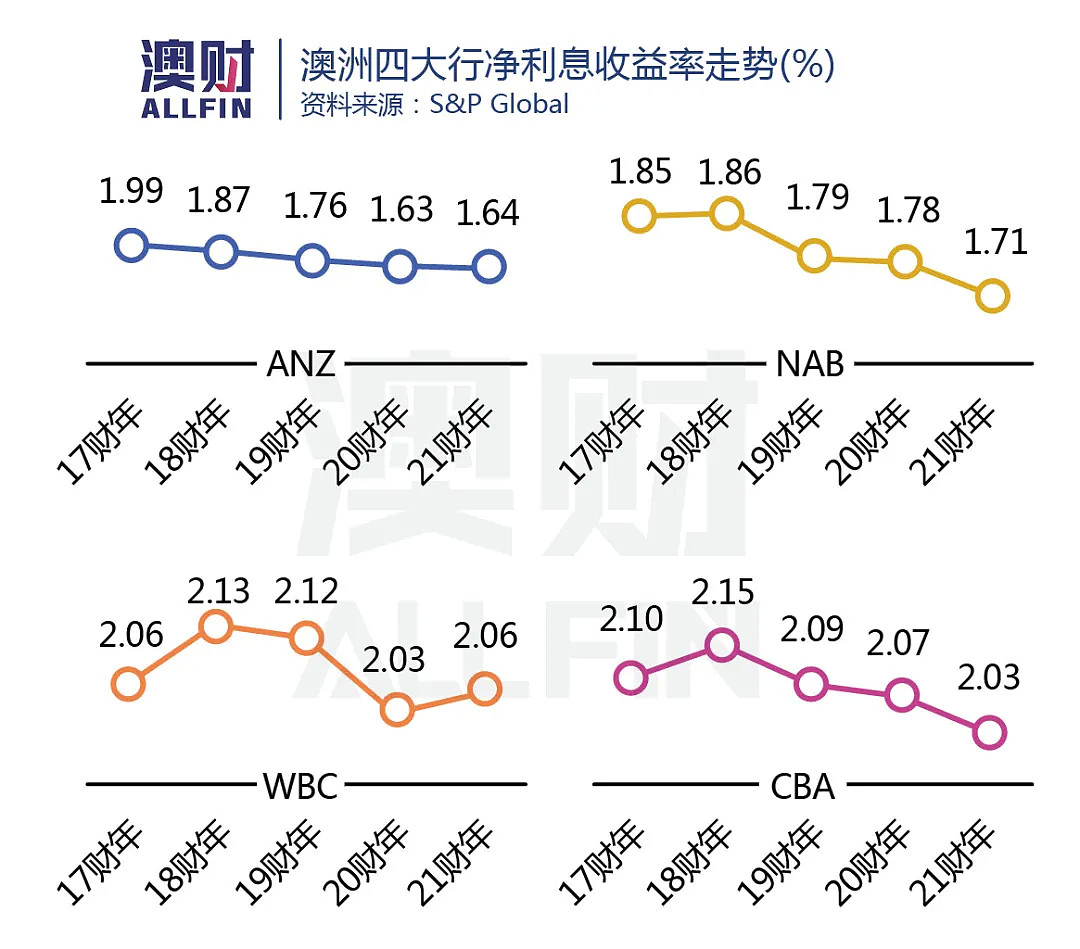

不过,这也符合目前澳大利亚银行业的大环境。过去几年里,四大行的利润率基本都处在不断下降的趋势中。去年银行抵押贷款的政策不断收紧,加上低利率环境下贷款市场竞争加剧,让四大行对未来的预期都不太乐观。

所幸麦格里的贷款业务占比很少,该部门增长放缓并不会对整体经营情况影响太大。

小结:麦格里贷款业务表现符合市场行情,激烈的竞争正在挤压银行的贷款利润率。但该业务占比较少,对整体影响有限。

投行业务:

收入翻倍,扭亏为盈

麦格理资本主要就是其投行业务部门,负责全球的咨询、融资服务。在基础设施、可再生能源领域,该公司的咨询业务处于全球领先地位。

该部门的收入和经济环境相关程度较大,收入波动剧烈。在去年低利率环境下,热钱涌入市场,业务量也有了31%的大幅增长,并且因为减值转回(impairment reversal)的影响,总经营收入实现翻倍。

2021下半年市场环境依然处于增长趋势,但市场随着加息预期的提前已经变得谨慎了起来。从美股市场的走势便可以略知一二,代表着科技股的纳斯达克指数在下半年经历了多次较大幅度的回调,可以预见麦格里的业务重心之一——可再生能源相关的投行业务将不会像之前那样顺利。

从摩根大通的四季度财报中,我们也可以看到其投行部门2021年Q4的收入虽然同比微增但环比出现了下降。考虑到麦格里本身投行业务基数不大,可以推测在该时间段投行部门业务依旧保持增长但增速放缓。

小结:麦格里投行部门处于高速发展阶段,但该业务受市场情绪影响明显,预计未来会保持增长但增速将放缓。

大宗商品&全球市场业务:

反超资管,成为公司第一业务

麦格里大宗商品&全球市场部门主要为全球客户提供大宗商品、金融资产的衍生品交易、融资服务。

在2022上半财年,能源、天然气、农产品的价格波动非常大, 因此客户对风险控制的需求也有着明显的增加,推升了该部门的收入水平。

另外,受益于资产价格的大幅波动,和公司在原油和天然气的走势上正确的判断,部门本身的衍生品交易盈利颇丰。

但值得注意的是,该部门的盈利情况很难长期维持,2022上半财年中,该部门收入中的70%是较为稳定的利息、手续费收入,这部分收入的增长率一般低于10%;而30%是来自投机交易,属于非经常性收入,这部分的业务因为交易成本固定,占比小,在表现优异时会大幅推升利润情况,但在表现不佳时会出现账面亏损,大幅拖累整体业绩。

小结:交易部门的收入受市场情绪和投机行为影响,波动较大,难以预测。

与美国投行相比,

麦格里不便宜

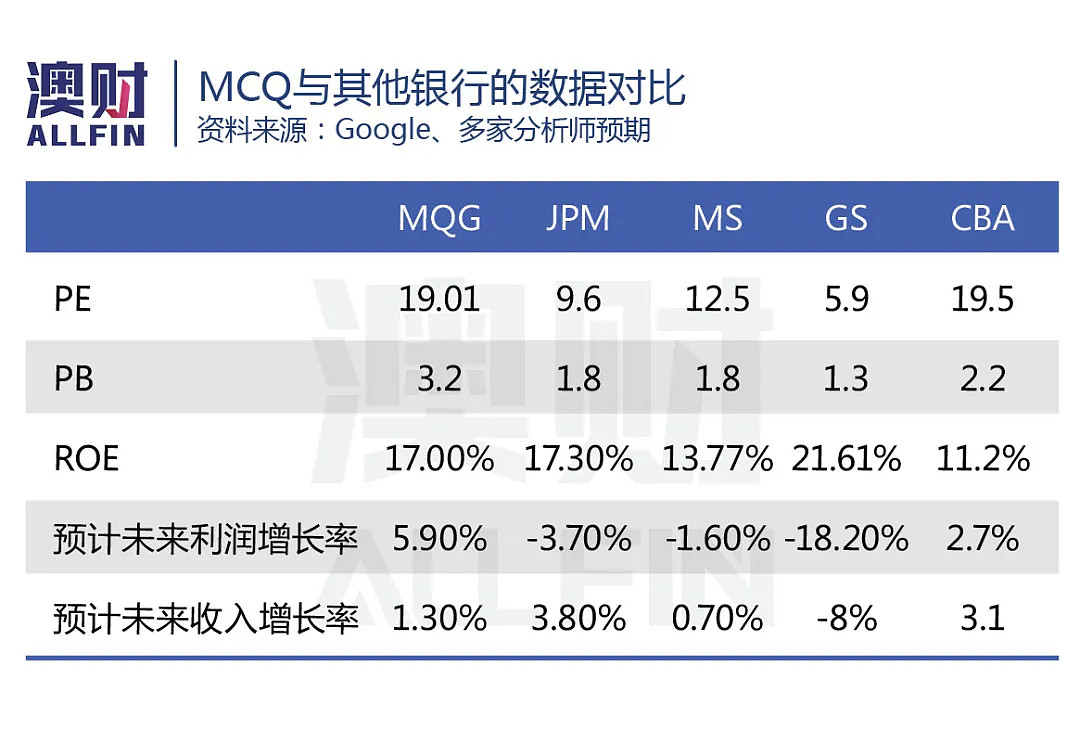

其实,如果将麦格里与美国投行相比,其当前估值非常高,市盈率(PE)和市净率(PB)都大幅度超出平均水平。

麦格里目前最有优势的部分就是未来强劲的利润增长率。其他美国投行受到高通胀影响,以人员工资为主要构成的公司开支大幅上调,导致利润缩水,未来经营数据悲观。而澳大利亚金融业受该情况影响还较为有限。

与澳大利亚本地银行龙头联邦银行比起来,麦格里因为并非传统银行,因此在净资产收益率(ROE)方面有着较大的领先幅度,所以市场也给出更高的市净率。

哪怕是和其过去的数据比较,目前麦格里的股价已经非常“昂贵”。过去5年间,麦格里的平均市盈率为16左右,而平均市净率则为2.4,都低于现在的水平。

如果未来的财报表现平平或者不及预期,这样高的估值将很难维持,也许会重演这次摩根大通四季度财报发布后的暴跌。

尽管在疫情期间经历了高速增长,市值超越西太银行和澳新银行,但以麦格里的业务组成,将其与美国投行类比更为合理。考虑到美国投行四季度报的表现和市场情绪,现阶段投资麦格里的风险较大。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64