德银眼中的恐怖前景:未来30年全球债务大爆炸

收益率正在以过去十年间最快的速度上涨,美联储稳步迈进加息,欧洲央行也已经快到QE的尽头,开始缓慢撤离。

美债收益率在触及3%后,是会一发不可收拾地继续走高,还是会随着投资者配置债券而走低?

分析师观点不一,而德银全球信贷策略首席Jim Reid仍然坚持自己一贯的观点:无论债市目前面对怎样的不确定性,收益率走高都是必然的。

在一份报告中,Jim Reid团队将目前的状况形容为后金融危机时期的“一个微妙的时点”,2月初的股市大跌已经体现了超级宽松的货币政策撤离时,市场会掀起何等风暴,“更复杂的宏观环境还在前面。”

“无论短期走势如何,利率和收益率在未来几个季度、未来几年都会持续走高,我们希望决策者不会在这一不可逆转的趋势下失了方寸。……更高的收益率不会是没有风险的,它会带来更高的波动性,更常见的风险资产抛售。”Jim Reid称。

高盛日前也警示,如果10年期美债收益率升至4.5%,美股可能暴跌20%以上。

但饶是如此,Jim Reid仍然认为,央行不能在战争前夜退缩。

“如果他们退缩了,他们会面临长期过于宽松的风险,资产价格可能会更贵,也有可能形成泡沫。”

“真正麻烦的问题,市场有可能在未来数年乃至数十年都不得不面对的是,全球越来越高的政府债务。”

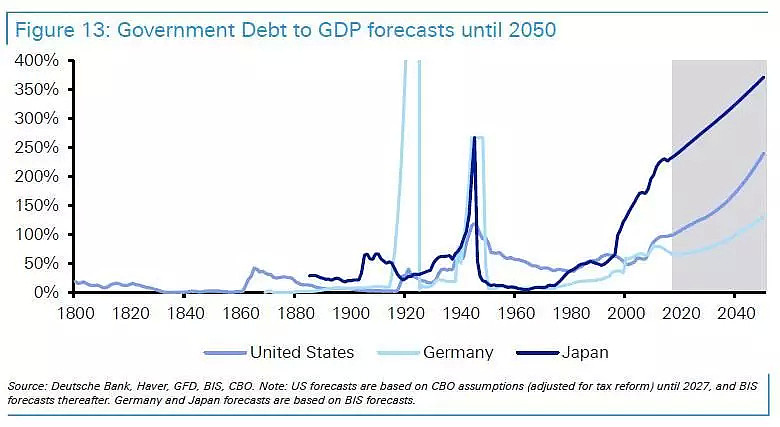

如下图示,德银根据美国国会预算办公室(CBD)以及国际清算银行(BIS)推算,美德日三国的政府债务/GDP之比,会在未来30年间呈爆炸式增长。

“这有可能意味着,QE最终会演变成未来多个周期的常态。但是考虑到其他限制,QE有可能出现收益率结构性高企时,但主要目的会是以保证实际利率不升至上限水平。”Jim Reid称。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64