展望2023:风险资产应配尽配(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

黄凡:从近期国内以及国际宏观基本面的最新变化看,我们有理由对2023风险资产表现更乐观一些。因此资产配置策略有必要作更为进取的调整。

前期,本人就2023年的投资前景展望写过《展望2023:如何在不确定性中摸索前行》一文,分析了国内“防疫管控放开路径”以及“美联储加息路线图”这两大影响全球市场表现的最重要因素的变化趋势,以及以此为基础提出的新一年的资产配置策略建议。

俗语说得好:计划不如变化快。这一个月来,以上两大关键因素发生了不小的改变。我想,是时候就新的变化进行总结分析,并据此对2023的资产配置策略作出相应调整建议了。

一、国内的宏观基本面已经根本性变化

就这几个星期,国内的防疫管控政策已经发生了180度的大转向,“动态清零”目标不再,取而代之的是“应放尽放”、“应阳尽阳”的全民免疫场景。“封控”、“核酸”、“大白”等防疫标配霍然消失。朋友圈内流行以“两道杠”(抗原自测阳性)来晒自己“变阳”,不管是主动、还是被动,大家都迅速地加盟到与新冠病毒共存的行列了。

随后国家卫健委正式通知将疫情重新定义成“新型冠状病毒感染”(不再是“肺炎”)而实施“乙类乙管”:对感染者不再实行隔离措施,不再判定密切接触者;不再划定高低风险区;取消入境后全员核酸检测和集中隔离;取消了“非必要不出国”的限制;取消实施了近三年的“五个一”及客座率限制等国际客运航班数量管控措施;进一步优化复工复产、商务、留学、探亲、团聚等外籍人士来华安排,提供相应签证便利;逐步恢复水路、陆路口岸客运出入境;根据国际疫情形势和各方面服务保障能力,有序恢复中国公民出境旅游……

不少感染率比较高的北方主要城市已经陆续恢复正常的经济与生活状态了。三年来一直困扰我们的“新冠疫情”终于看到了终点。与朋友圈的持续“变阳”相对应的,就是我自己的几个证券投资账户2022年的总体收益也陆续“变阳”(收益转正)了。这也印证了本人在上述的前一篇文章中说到的“只要放松防疫管控,经济预期能恢复增长,一切问题也能有解”的判断。

进一步的变化来自于刚召开的“中央工作会议”,从会议公报中,我们看到了高层对目前国内经济上不利局面的正视:“当前我国经济恢复的基础尚不牢固,需求收缩、供给冲击、预期转弱三重压力仍然较大,外部环境动荡不安,给我国经济带来的影响加深。”,并明确表态:“我国经济韧性强、潜力大、活力足,各项政策效果持续显现,明年经济运行有望总体回升,要坚定做好经济工作的信心。”

除了强调“继续实施积极的财政政策和稳健的货币政策,加大宏观政策调控力度,加强各类政策协调配合,形成共促高质量发展合力”外,重点提到以下几个方面:

一是着力扩大国内需求。要把恢复和扩大消费摆在优先位置。增强消费能力,改善消费条件,创新消费场景。多渠道增加城乡居民收入,支持住房改善、新能源汽车、养老服务等消费。

二是加快建设现代化产业体系。其中提到“要大力发展数字经济,提升常态化监管水平,支持平台企业在引领发展、创造就业、国际竞争中大显身手。抓住全球产业结构和布局调整过程中孕育的新机遇,勇于开辟新领域、制胜新赛道。”

三是切实落实“两个毫不动摇”。其中关键句“要从制度和法律上把对国企民企平等对待的要求落下来,从政策和舆论上鼓励支持民营经济和民营企业发展壮大。依法保护民营企业产权和企业家权益。”

四是更大力度吸引和利用外资。要推进高水平对外开放,提升贸易投资合作质量和水平。

五是有效防范化解重大经济金融风险。要确保房地产市场平稳发展,要防范化解金融风险等等。

防疫管控的全面放开,实质上是让国内重新回到了“以经济建设为中心”的路上了。“中央工作会议”公布的具体举措,以及“联防联控”就中外人员往来交流所作的全面恢复安排,也让我们看到了“对外开放,对内搞活“的政策大趋势。既然经济政策与社会管控都有望回到2019年的疫情前的状态,那么我们有理由相信国内经济基本面在2023年也能向2019的正常状态回归,而以A股和港股为代表的国内资产的定价估值体系也将回归疫情前的正常水平。

因此,尽管我们在社会全面开放的过程中会经历一些混乱与阵痛,人们也可能会这这段时间感觉不快。但在新的一年中,国内经济增长数据在2022年的历史低水平的基础上,很可能有超预期的惊喜。作为宏观经济的晴雨表的港股与A股则会提前有好的表现。

而中央工作会议中重点提到的消费产业、平台企业、房地产及金融行业都面临复苏带来的投资机遇。

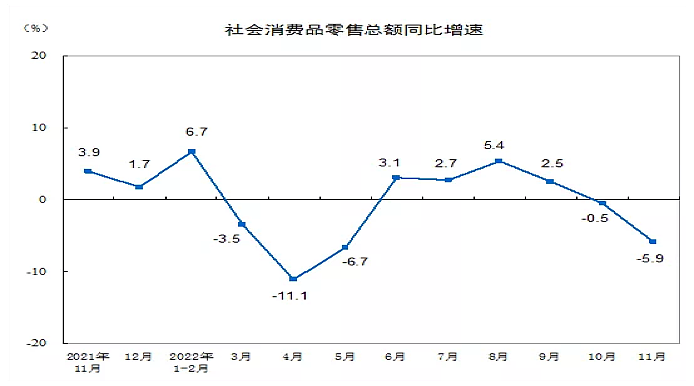

11月份的数据处于极低的水平,随着防疫管控的放开,社会面经济活动逐步回归正常,预期消费品零售总额增速也是会迅速转正的。

房地产投资持续下行,已经影响到国内经济的方方面面,投资人不光是担心房地产低迷导致整个产业链受拖累,而更担心房地产跌价的风险向金融机构蔓延。“确保房地产健康发展”,“要防范化解金融风险”等会议表述,应能消除投资人对系统性风险的担心了。

事实上,互联网平台、房地产、以及与房地产密切相关的金融业在过去两年因一直在各方面承压,而这些行业的代表性公司估值均在2022年10-11月份创下历史新低。以下为三家典型的相关行业优秀A股上市公司,深受其影响而股价长期低迷,被投资人戏称为“三傻”。但恰恰是过去一段时间的极度低迷所造就出来的低估值也为今后的恢复性上涨腾出了较大的空间。

万科A股估值长期趋势

格力A股估值长期趋势

中国平安A股估值长期趋势

最近,随着防疫管控的放开、以及国内经济政策的转向,上述这些公司的估值从极端低迷的水平已经随股价的回升而明显回升,但总体上还是在历史的低位。如果未来我们不再乱折腾,那么现在的国内资产(港股与A股为代表)依然是一个长期投资的最佳买点。

二、美国的通胀压力出现持续放缓趋势

美国通胀今年上半年持续走高,并有失控的迹象,美联储为了应对通胀压力而持续加息,一年间利率走高了425个基点,加息力度之大为历史上所罕见。受美联储持续加息的影响,美股2022年以来已经下跌了许多,估值也变得合理了。

而且代表美国通胀水平的消费物价指数CPI也从6月份9.1%的高点,回落到11月份的7.1%。压力有所放缓。

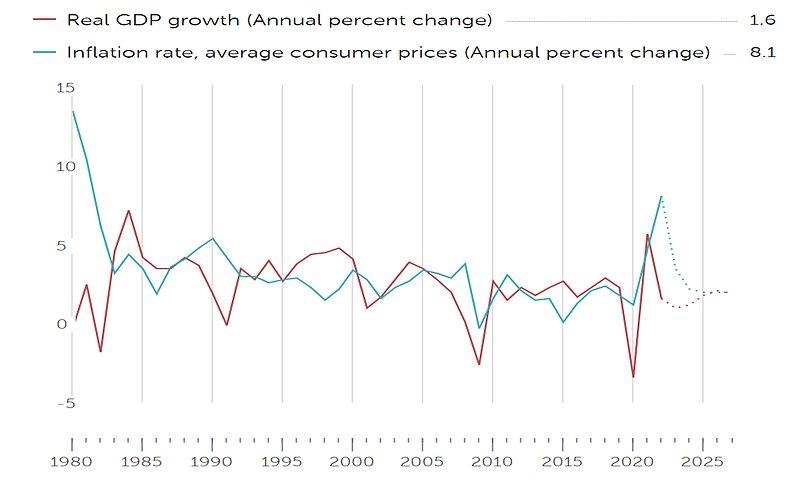

由上图可见,历史上美国的经济增长在长期趋势上保持平稳,通胀可控后经济增长就会回复正常。而美国股票市场的走势与美国的利率走势成明显的负相关,确定性较强。通胀如果可控,则利率见顶,利率见顶,则股市见底。

尽管美联储主席鲍威尔在2022年12月份宣称加息还会继续,但如果随后通胀走势确定放缓,那么利率的上行也就是强弩之末了。当通胀可控后,利率水平将走低,美股很可能就会重拾升势。

尽管目前美元的无风险利率已经超过4.5%,各类美元国债以及投资级别公司债的收益率也在能吸引投资者的水平了。但长期而言,如果要取得合理的高回报,从资产配置角度,美股的配置也是必不可少的。

总之,从近期国内以及国际宏观基本面的最新变化看,我们有理由对2023风险资产的表现更乐观一些了。因此资产配置策略有必要作更为进取的调整。

从全球资产配置的大格局看,对国内的股票资产而言,由于经济增长与公司预期盈利能力的明显改善,总体可遵循“应配尽配”的策略,以把握好国内经济从低迷走向复苏而带来的投资机会,具体投资方向上,我认为应该重点参与原来因为政策导向而受压的互联网平台、房地产、金融等行业,因为经济政策的转向会让这些行业的相关公司盈利能力直接提升,而估值也会因投资人信心恢复而提升,公司盈利能力以及投资人认可估值的双重提升将构成完美的“戴维斯双击”。另一个值得关注的是消费行业,这个作为在经济工作会议上定调要重点提振的领域,也为投资人创造很好的投资机会。海外资产配置方面,尽管美元债目前依然是资金的避风港,然而,我们也隐约看到风浪趋向于平静的迹象了,此时,我们也应该做好出航配置美股的准备了。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64