千亿股基时代来了(组图)

内地市场第一次出现规模突破1000亿元的股票基金!

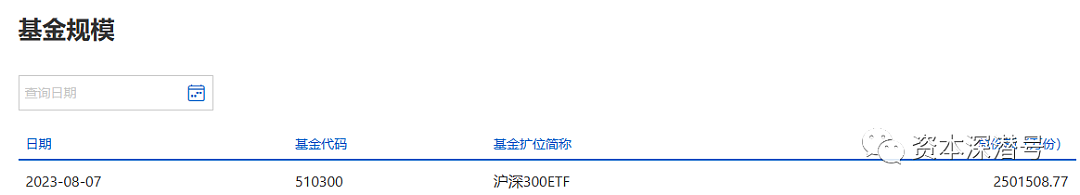

根据上交所8月7日公布的数据,华泰柏瑞沪深300ETF于当日交易时间内,规模正式突破1000亿元大关。

根据当日交易所披露的数据,华泰柏瑞沪深300ETF在7日内,最高成交价为4.076元/份,收盘价4.063元份。

以此与沪深300ETF当日的总份额250亿份合计,可以发现其盘中最高规模已突破1000亿元。

这也是内地业内第一支规模突破1000亿元的公募偏股基金,彰显着千亿股基时代的到来。

规模涨势迅速

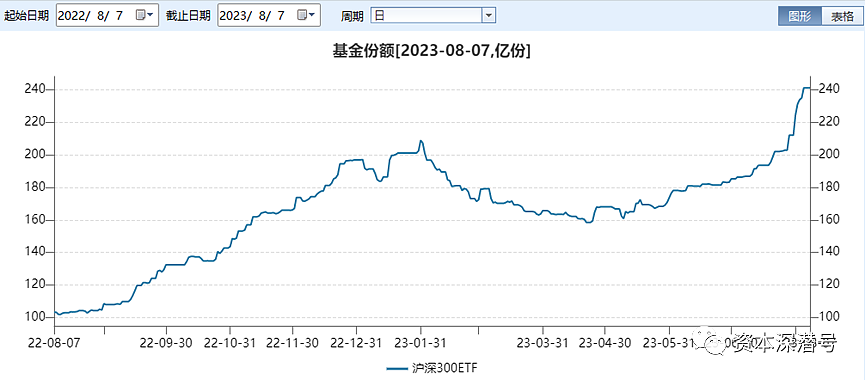

从WIND的统计图(下图,截至8月初)可以发现,华泰柏瑞300ETF近期的规模涨势迅速。

从4月下旬的160亿份,一路上涨到8月初的240亿份一线,50%的份额净增量,只花了三个多月。

足见,市场对于主流指数ETF的青睐。

指数基金占据潮头

另外,盘点过去半年的基金规模,我们可以发现,一个由主流指数ETF主导的指数基金时代正在到来。

盘点各家基金规模可以发现,目前业内除了规模已经突破1000亿元的华泰柏瑞沪深300ETF外,华夏科创50ETF、华夏上证50ETF等产品规模超过500亿元,南方中证500ETF、易方达创业板ETF等规模超过400亿元。

某种程度上,指数基金已经成为超大型基金的“温床”。

Wind统计显示,截至6月30日,被动指数型基金与增强指数型基金合计规模已经超过2万亿。

且前者份额更加集中,更易诞生超大型基金产品。

本土人才执掌千亿

在华泰柏瑞沪深300ETF突破1000亿元的同时。该基金的基金经理柳军也成为了业内第一位管理千亿规模单一产品的基金经理。

简历显示,柳军长期在华泰柏瑞工作,现为公司总经理助理,指数投资部总监。属于内地公募业一手培养出的本土指数基金人才。

他早间曾在上海汽车集团财务有限公司担任财务工作,2001-2004年任华安基金高级基金核算员,2004年7月加入华泰柏瑞基金,历任基金事务部总监、上证红利ETF基金经理助理,此后接手多只指数基金的管理工作。其中就包括此次规模创纪录的沪深300ETF。

目前,柳军的管理规模预计已突破1300亿元。

指数基金可破“规模瓶颈”

事实上,管理规模突破1000亿的权益基金经理,不仅柳军。

比如华夏基金张弘弢,其管理的华夏上证50ETF和科创50ETF均超过500亿元,此外他还兼管数百亿规模的华夏沪深300ETF、华夏恒生ETF等产品。

指数基金经理,最终成为业内管理偏股基金规模最多的人,这一点确实值得深思。

一方面,指数基金的发展趋势很明显,风格纯粹,投资部漂移,费率低都是它的好处。

另一方面,作为指数基金的基金经理,更容易突破大规模资金的“管理瓶颈”。

这也就难怪,Wind的股票基金经理规模榜单上(截至6月30日),多位指数基金经理占据前列(下图)。

行业ETF可能接棒发力

除了主流指数ETF(宽基)外,未来还有哪些产品规模可能挑战500亿,甚至1000亿?

答案可能是行业(主题)ETF。

Wind统计显示,截至8月7日,业内行业指数ETF已有75只,主题指数ETF已有379只,两者合计受托规模超6000亿元。

另外,从海外的经历看,包括黄金ETF、科技ETF等,都完全有可能涌现出公募基金业内的“超级”品种。

而国内的特色行业(主题)ETF里,芯片、半导体、医药、医疗等方向的产品规模已经小有所成,后续不排除有快速发展的机会。

后续规模可能还将上涨

在突破了1000亿元大关后,华泰柏瑞沪深300ETF的规模会持续上涨,还是会就此冲高回落呢?

目前业内观点是中性偏积极。

作为基金经理,柳军近期也有发表观点认为,经过上半年题材的轮动炒作之后,在年中时点,投资者重新回到关注经济和政策本身,近期资金持续流入沪深300ETF,反映了投资者对政策预期有一定的期待。

从沪深300估值与债券到期收益率相对走势来看,目前处于-2倍标准差的位置,反映当前市场对经济已投射了较多的悲观预期,盈利和估值都处在历史低位区域,因此也认可对市场可以保持积极的态度。

从投资时点而言,柳军认为,沪深300指数目前仍处于盈利和估值的历史低位区域。从行业动态的角度而言,新兴产业的占比逐渐提升,下行空间可能有限。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64